Айтишникам тоже нужны деньги, хотя можно было просто просто отказаться от зарплаты за пару часов, чтобы сэкономить и не размещать новый выпуск на 4 млрд под 11,5%. Не ищут лёгких путей, так что встречаем третий выпуск бондов Селектела.

Photo: Taylor Vick, Unsplash

Photo: Taylor Vick, Unsplash

В прошлый раз встречали нефтяников из

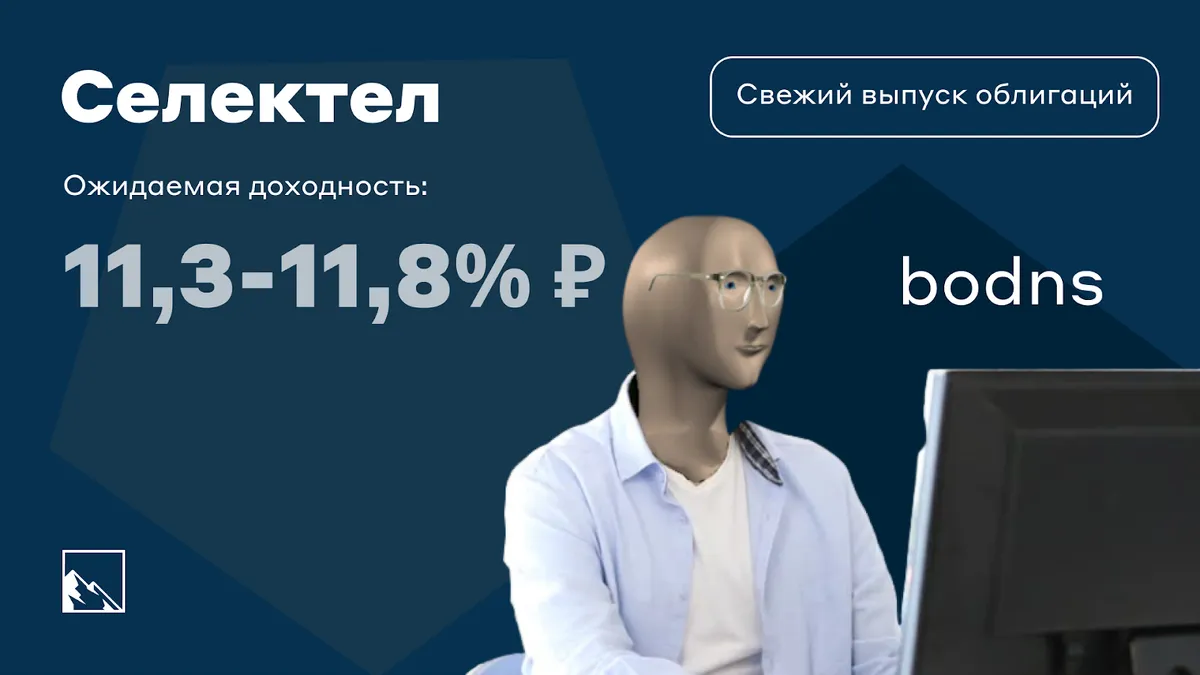

Объём выпуска — 4 млрд, доходность ожидается 11,3–11,8% (примерно как предыдущий), срок 3 года, без оферты и амортизации. Купоны дважды в год. Рейтинг A+ от АКРА и Эксперт РА (оба — ноябрь 2022).

Селектел — российская технологическая компания, предоставляющая облачные инфраструктурные сервисы и услуги дата-центров. Тикер

Сайт:

Сайт:

Среди клиентов, естественно, много топовых компаний, диверсификация бизнеса очень широкая, то есть, это не пара крупных клиентов с риском, что кто-то уйдёт. За предыдущие 3 года выручка выросла в 2 раза. Айтишка на вечном подъеме, так что клауд-сервисы будут только расти.

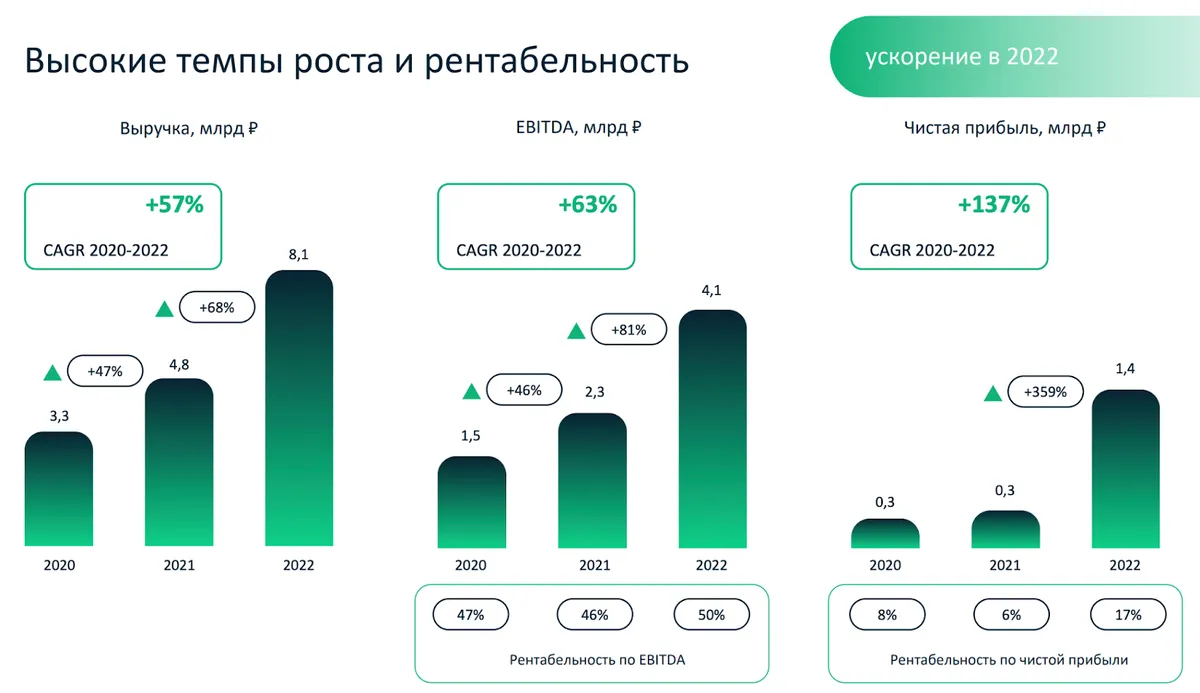

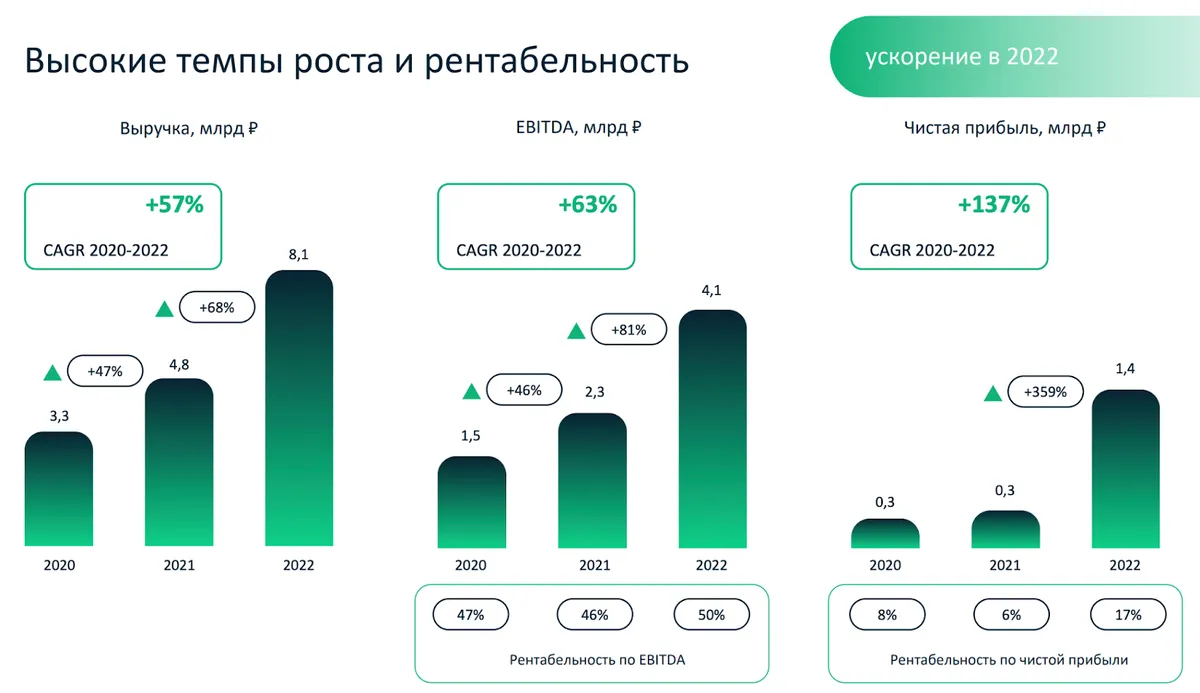

Уход западных вендоров открыл дорогу отечественным. Селектел этим воспользовался. EBITDA в 2022 году 4,1 млрд при рентабельности 50% — очень сильно, несмотря на то, что многие думали, что будут проблемы с поставками железа. Чистая прибыль за 2022 год — 1,4 млрд (в 2021 была 0,3 млрд) при выручке 8,1 млрд (4,8 млрд в 2021). Кстати, в отличие от того же ВУШ, который недавно разместился с новым выпуском, Селектел-то прям совсем ИТ-компания.

Инвестиции идут в первую очередь в развитие инфраструктуры и закупку оборудование. Связано это в первую очередь с возникшей потребностью российского бизнеса в отечественных решениях, нужно было их только грамотно окучить. Показатель Чистый долг/EBITDA, тем не менее, несмотря на новые долги, снизился с 2,4 в 2021 до 1,7 в 2022.

Мне кажется, что тут всё предельно понятно. Отечественные компании делят рынок, с которого срулили все эти неправославные Oracle, Amazon, SAP и прочие Azure. А у них в облаках была серьёзная доля данных. Поговаривают даже, что облачный бизнес растёт быстрее, чем индекс Мосбиржи.

Доходность, конечно, не сказать, что вау. 11,5%, которые были в прошлом выпуске, скорее всего сохранятся и в новом, возможно, немного больше. Апсайд тут будет лишь при снижении ставки ЦБ, но тогда он будет у всех выпусков. Тут скорее идея в надёжности эмитента и двузначной доходности при самых понятных характеристиках выпуска: классика на 3 года без оферты и амортизации с высоким кредитным рейтингом. У меня в августе бюджет в основном уходит на покупку РД, думаю, что я просто переложусь из прошлого выпуска в этот, при возможности увеличив бюджет в 2 раза.

В прошлый раз встречали нефтяников из

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, там была доходность поинтереснее, до 13,5%. Теперь на повестке другие технологии — железо. Также стоит вспомнить про выпуски ФЭС-Агро и ВСК, которые не менее интересные.

Объём выпуска — 4 млрд, доходность ожидается 11,3–11,8% (примерно как предыдущий), срок 3 года, без оферты и амортизации. Купоны дважды в год. Рейтинг A+ от АКРА и Эксперт РА (оба — ноябрь 2022).

Селектел — российская технологическая компания, предоставляющая облачные инфраструктурные сервисы и услуги дата-центров. Тикер

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.- Выпуск: Селектел-001Р-03R.

- Объём: 4 млрд.

- Начало размещения: 17 августа 2023 (сбор заявок до 15 августа).

- Срок: 3 года.

- Купонная доходность: 11,3–11,8%.

- Выплаты: 2 раза в год.

- Оферта: нет.

- Амортизация: нет.

Почему Селектел? У нас что, интернетом пользуются?

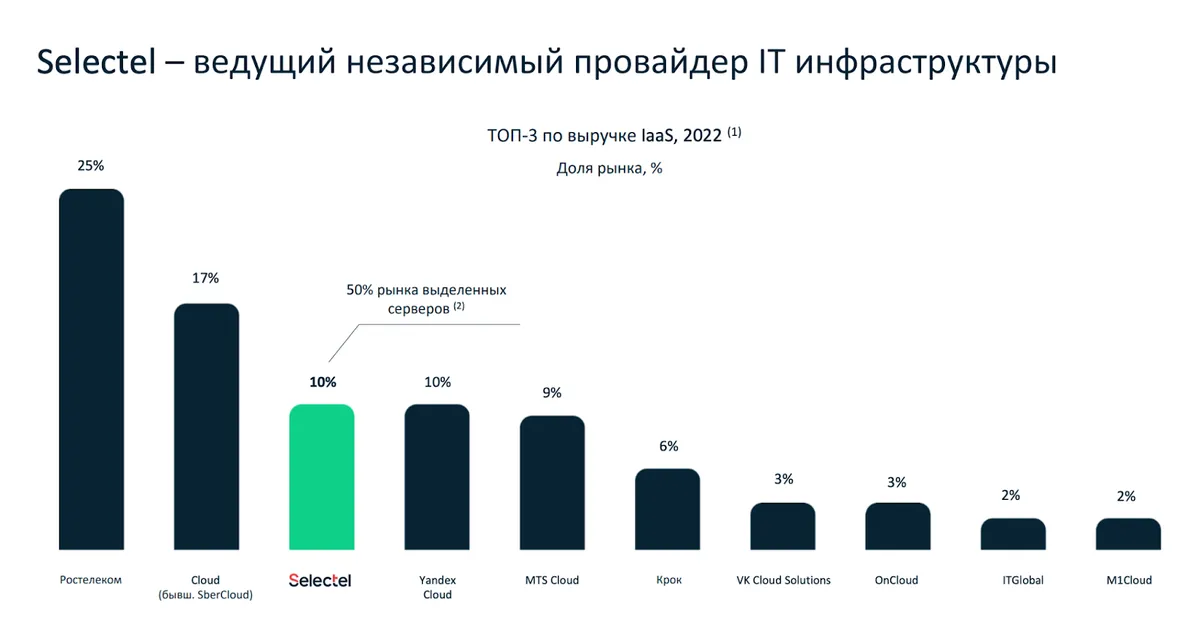

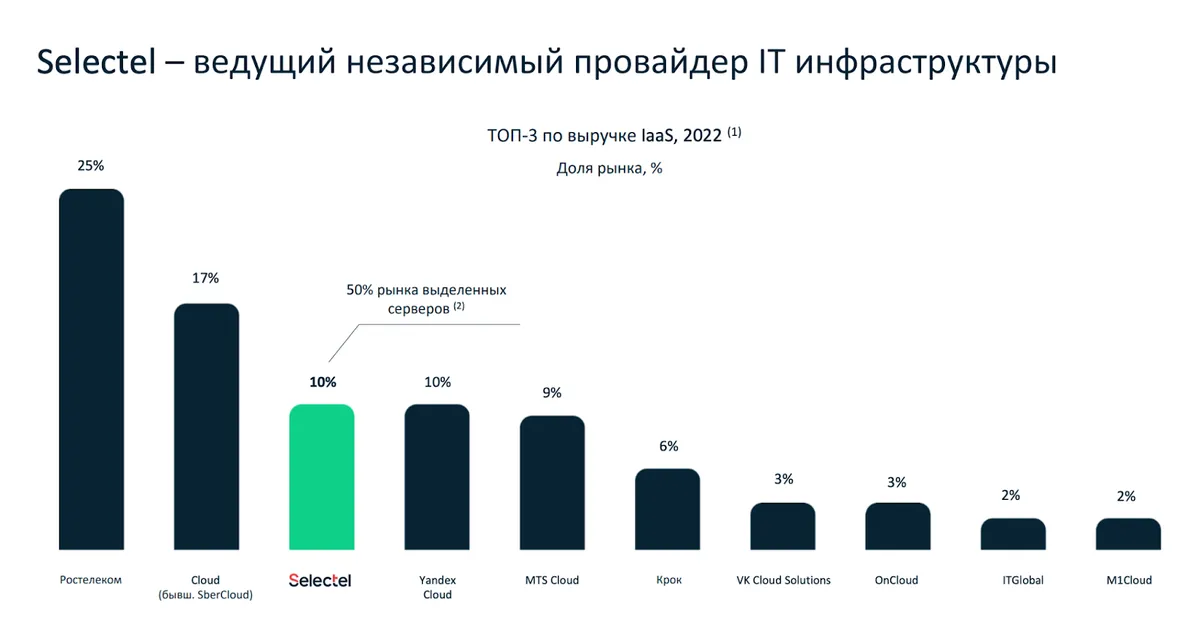

Пользуются, пока не запретили, но даже если запретят, то будет свой интернет с блекджеком и облачными сервисами. Компания показывает постоянный рост в облаках, а облачные хранилища — это тренд надолго. Селектел и Яндекс с момента прошлого выпуска облигаций обошли МТС и делят теперь 3 место с долей 10%.

Среди клиентов, естественно, много топовых компаний, диверсификация бизнеса очень широкая, то есть, это не пара крупных клиентов с риском, что кто-то уйдёт. За предыдущие 3 года выручка выросла в 2 раза. Айтишка на вечном подъеме, так что клауд-сервисы будут только расти.

Уход западных вендоров открыл дорогу отечественным. Селектел этим воспользовался. EBITDA в 2022 году 4,1 млрд при рентабельности 50% — очень сильно, несмотря на то, что многие думали, что будут проблемы с поставками железа. Чистая прибыль за 2022 год — 1,4 млрд (в 2021 была 0,3 млрд) при выручке 8,1 млрд (4,8 млрд в 2021). Кстати, в отличие от того же ВУШ, который недавно разместился с новым выпуском, Селектел-то прям совсем ИТ-компания.

Инвестиции идут в первую очередь в развитие инфраструктуры и закупку оборудование. Связано это в первую очередь с возникшей потребностью российского бизнеса в отечественных решениях, нужно было их только грамотно окучить. Показатель Чистый долг/EBITDA, тем не менее, несмотря на новые долги, снизился с 2,4 в 2021 до 1,7 в 2022.

Мне кажется, что тут всё предельно понятно. Отечественные компании делят рынок, с которого срулили все эти неправославные Oracle, Amazon, SAP и прочие Azure. А у них в облаках была серьёзная доля данных. Поговаривают даже, что облачный бизнес растёт быстрее, чем индекс Мосбиржи.

Доходность, конечно, не сказать, что вау. 11,5%, которые были в прошлом выпуске, скорее всего сохранятся и в новом, возможно, немного больше. Апсайд тут будет лишь при снижении ставки ЦБ, но тогда он будет у всех выпусков. Тут скорее идея в надёжности эмитента и двузначной доходности при самых понятных характеристиках выпуска: классика на 3 года без оферты и амортизации с высоким кредитным рейтингом. У меня в августе бюджет в основном уходит на покупку РД, думаю, что я просто переложусь из прошлого выпуска в этот, при возможности увеличив бюджет в 2 раза.

Для просмотра ссылки необходимо нажать

Вход или Регистрация