Давно уже не писал про новые выпуски облигаций, всё же новая ставка ЦБ конкретно подогнала эмитентов, которым нужны были деньги до ужесточения ДКП. Но есть и слоупоки, например, дебютант МК Лизинг. Выпуск при ключе 15%. Жаль этого добряка. Посмотрим, что внутри.

Стоит сразу же заметить, что ключевая ставка в 15% не обязывает эмитентов выпускать ВДО под 20%, как бы нам этого ни хотелось. И вообще лучше смотреть в сторону более надёжных выпусков, в лизинге есть те же Роделен, Интерлизинг, Элемент, да даже Аренза Про — вполне хорошо зарекомендовавшие себя ЛК с хорошими показателями. Так, а вдруг МК Лизинг такой же? Или вскоре будет что-то поинтереснее?

Объём выпуска — 350 млн. Ориентир купона 17,15% (доходность 18,56%). Без оферты. Амортизация по 8,3% в даты выплат 24–34 купонов, 8,7% в дату выплаты 35 купона. Купоны ежемесячные. Рейтинг BB+ от Эксперт РА (октябрь 2023).

МК Лизинг (Мани Капитал Лизинг / Микро Капитал Лизинг) — компания, финансирующая покупку всяческого оборудования, транспорта, спецтехники для МСБ. Входит в состав международного холдинга Mikro Kapital Group, работающего в 14 странах. Это Люксембург, Италия, Швейцария, Армения, Узбекистан, Гонконг и другие. Тикер: 🖨 Сайт:

Сайт:

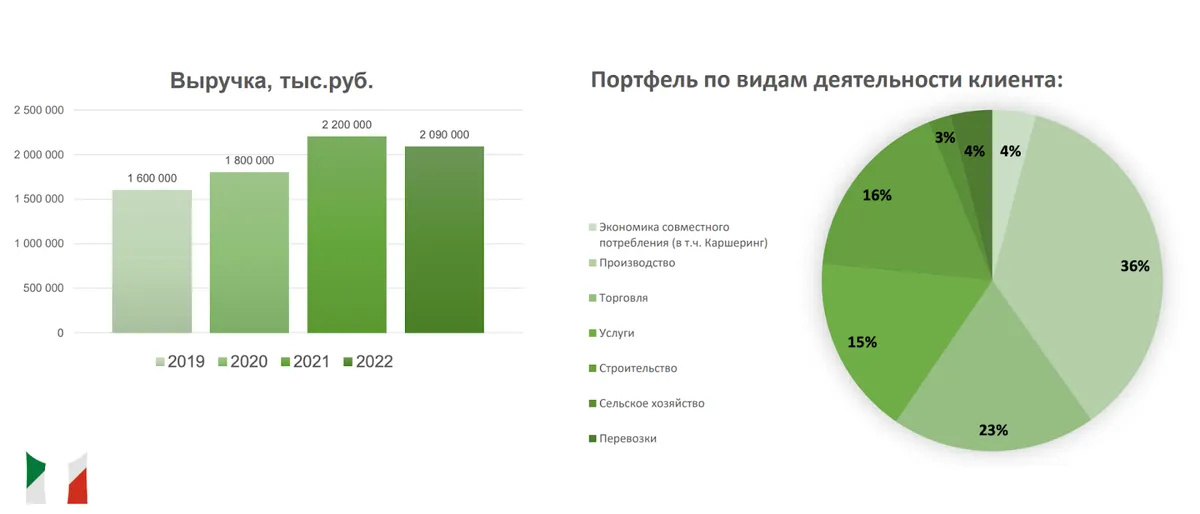

МК Лизинг нельзя назвать крупной компанией. Да и работают они с мелкими клиентами. Выручка за 2022 год всего 2 млрд рублей при 1 900 договорах, то есть, средний договор примерно на 1 млн рублей. Приходит условный бизнесмен, берёт принтер/трактор/станок в лизинг, потом пытается не обанкротиться и выплатить за него все платежи. И таких бизнесменов сотни.

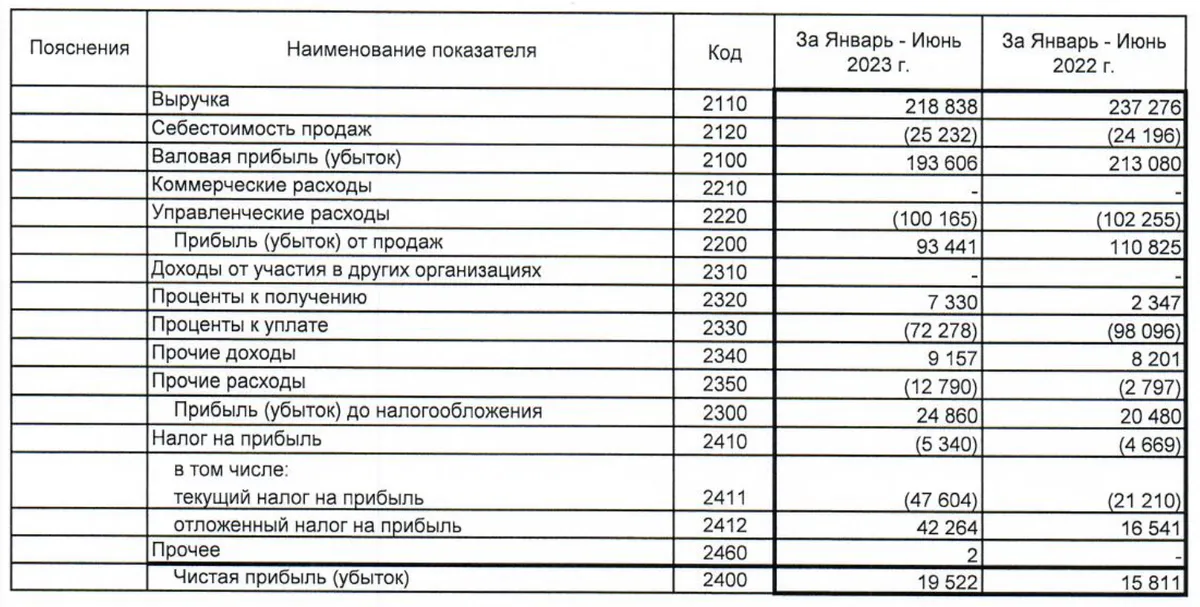

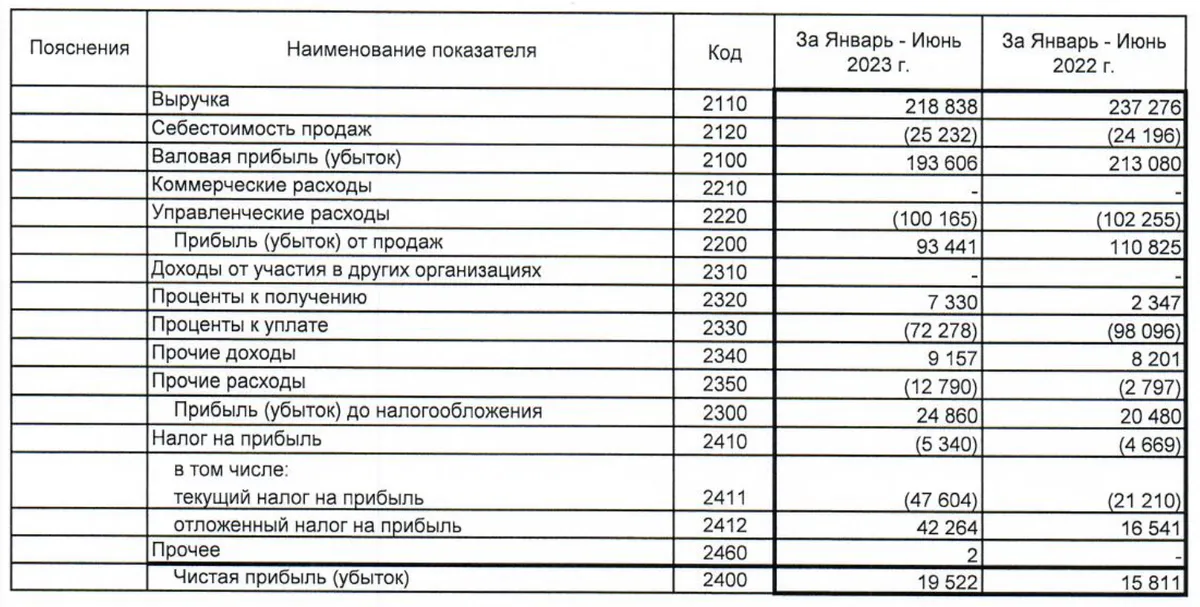

Коэффициент автономии по данным Эксперт РА на высоком уровне более 20%, но ROE всего 7,9%. По отчёту за 1П2023 Чистая прибыль составила 19,5 млн, что чуть выше аналогичного периода в 1П2022. Стоит отметить, что 2021 год был для компании убыточным (Чистый убыток -18 млн), 2022 был уже прибыльным (Чистая прибыль 28 млн). Цифры не впечатляют от слова совсем.

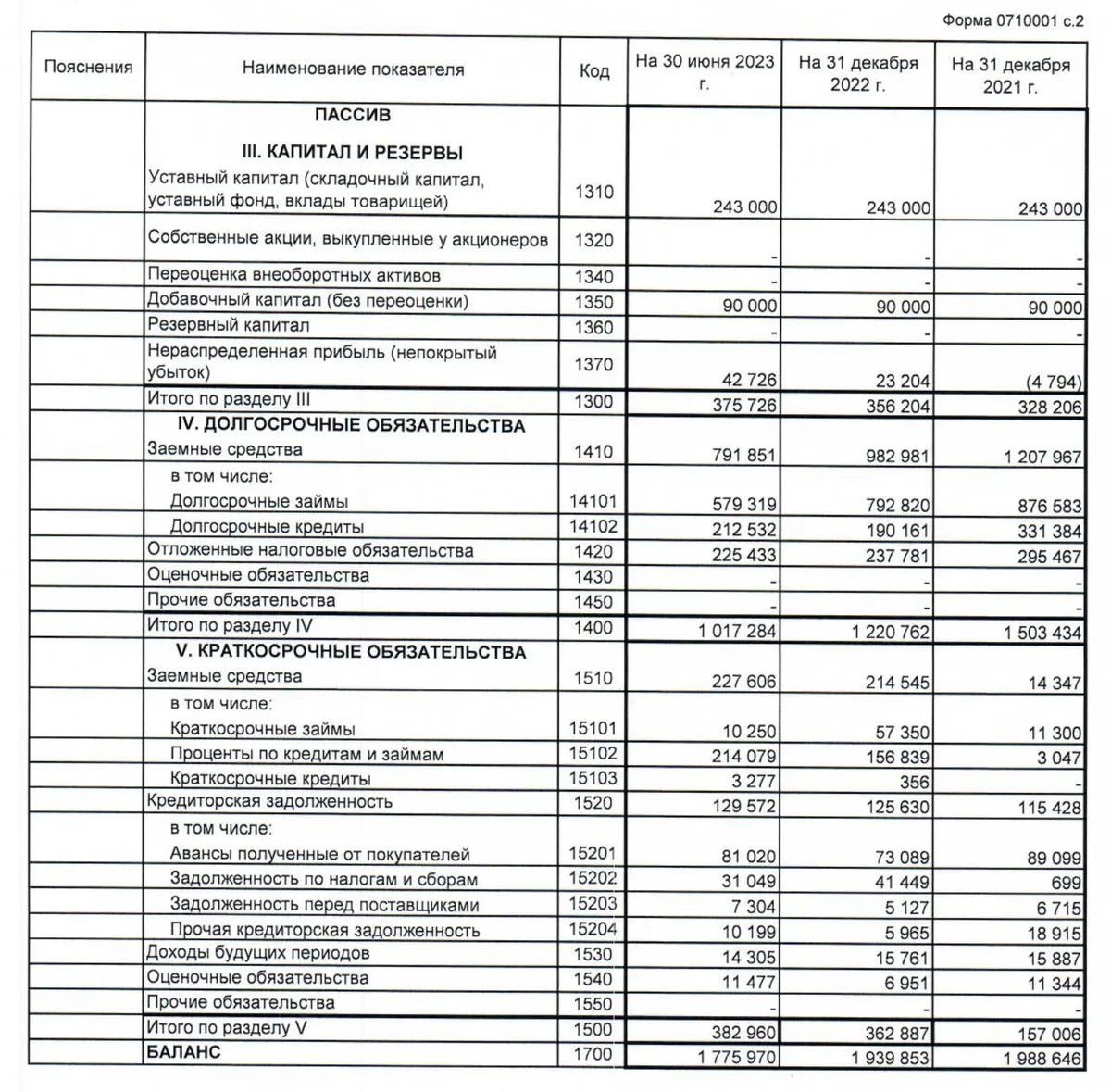

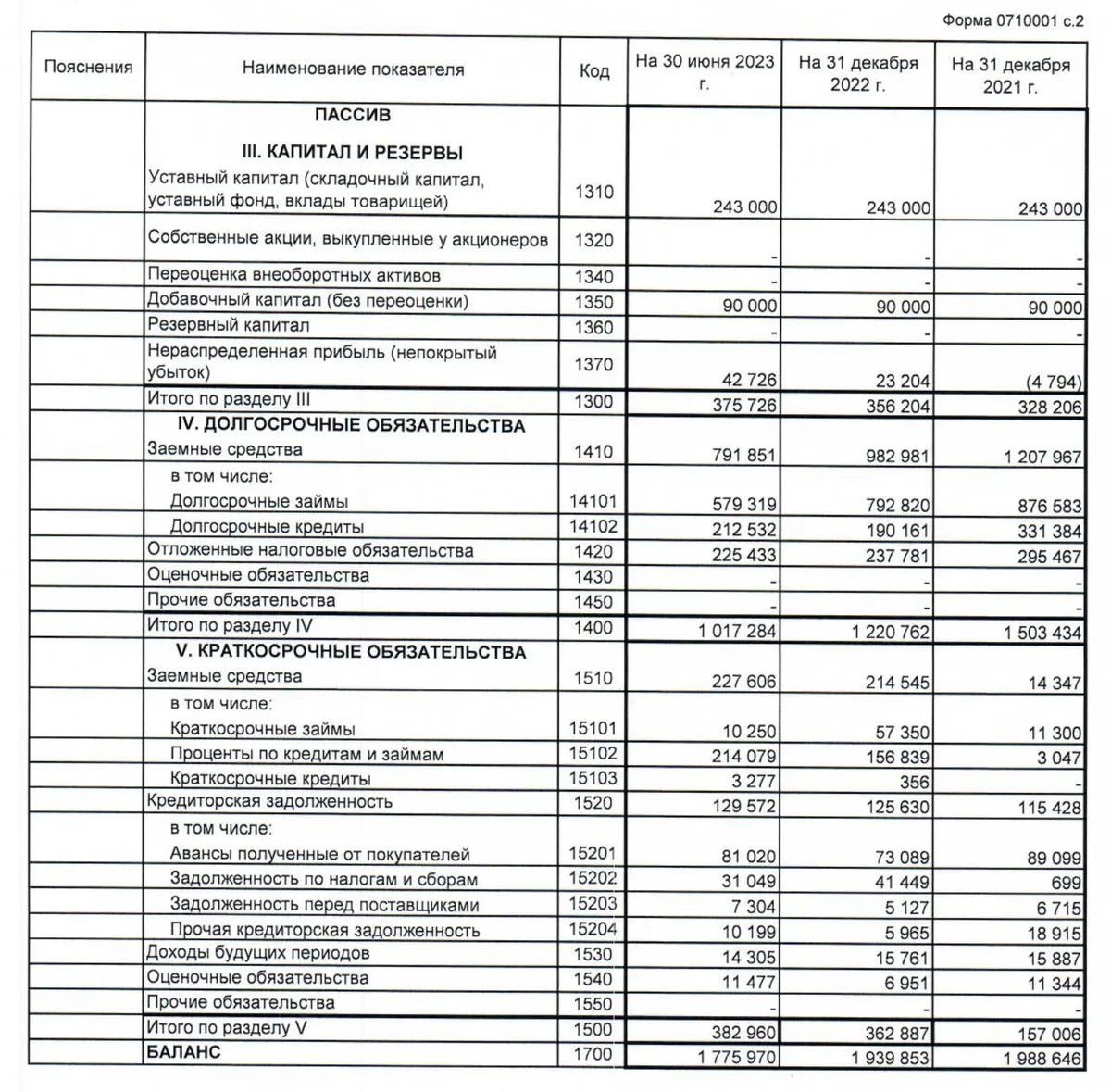

Ну и к долгам. Соотношение валового долга к капиталу составляет почти 3 — много. Краткосрочные обязательства — 383 млн, долгосрочные — 1,017 млрд. Капитал и резервы — 375 млн.

Обязательно стоит понимать, сколько у компании ЧИЛ (чистые инвестиции в лизинг — сумма минимальных лизинговых платежей, предусмотренных к получению от арендатора, и негарантированная остаточная стоимость, дисконтированные с использованием ставки процента, заложенной в лизинговом договоре). Остаток ЧИЛ на 1П2023 — 1,1 млрд, объём лизингового портфеля — 1,6 млрд, объём нового бизнеса — 696 млн. Объём полученных лизинговых платежей — 911 млн за полугодие.

Сомнения по этому выпуску есть. Хоть он и небольшой, кажется, что он сильно повлияет на долговую нагрузку, а при низкой рентабельности и высокой стоимости долга в нынешних условиях хотелось бы больше надёжности от инвестиций. 5–6% премии к ОФЗ (а к высококачественным корпоратам 1–2%) — аргумент для смелых, но место для него только в высокодиверсифицированном портфеле отъявленных ВДО. При вере в смягчение ДКП или просто при вышедшем из чата здравом смысле можно попробовать взять не до погашения. На год-полтора. Нет, я не думаю, что МК эфнется, но лучше перебдеть, чем недобдеть.

Стоит сразу же заметить, что ключевая ставка в 15% не обязывает эмитентов выпускать ВДО под 20%, как бы нам этого ни хотелось. И вообще лучше смотреть в сторону более надёжных выпусков, в лизинге есть те же Роделен, Интерлизинг, Элемент, да даже Аренза Про — вполне хорошо зарекомендовавшие себя ЛК с хорошими показателями. Так, а вдруг МК Лизинг такой же? Или вскоре будет что-то поинтереснее?

Объём выпуска — 350 млн. Ориентир купона 17,15% (доходность 18,56%). Без оферты. Амортизация по 8,3% в даты выплат 24–34 купонов, 8,7% в дату выплаты 35 купона. Купоны ежемесячные. Рейтинг BB+ от Эксперт РА (октябрь 2023).

МК Лизинг (Мани Капитал Лизинг / Микро Капитал Лизинг) — компания, финансирующая покупку всяческого оборудования, транспорта, спецтехники для МСБ. Входит в состав международного холдинга Mikro Kapital Group, работающего в 14 странах. Это Люксембург, Италия, Швейцария, Армения, Узбекистан, Гонконг и другие. Тикер: 🖨

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: МК Лизинг-БО-01.

- Объём: 350 млн.

- Начало размещения: 16 ноября 2023 (сбор заявок до 15 ноября) — предварительно, дата может измениться.

- Срок: 3 года.

- Купонная доходность: 16,5–17,15%.

- Выплаты: 12 раз в год.

- Оферта: нет.

- Амортизация: да.

Почему МК Лизинг? Этих лизинговых компаний в портфеле уже и так полно

Да, что есть, то есть. Но таковы правила жанра. А точнее лизингового бизнеса, который живёт тем, что берёт деньги в одном месте и даёт их в другом месте под покупку оборудования. Появление ещё одной лизинговой компании не должно удивлять, их еще десятки, кого сможем увидеть на рынке облигаций, ведь там более дешёвые деньги, чем в банках.

МК Лизинг нельзя назвать крупной компанией. Да и работают они с мелкими клиентами. Выручка за 2022 год всего 2 млрд рублей при 1 900 договорах, то есть, средний договор примерно на 1 млн рублей. Приходит условный бизнесмен, берёт принтер/трактор/станок в лизинг, потом пытается не обанкротиться и выплатить за него все платежи. И таких бизнесменов сотни.

Коэффициент автономии по данным Эксперт РА на высоком уровне более 20%, но ROE всего 7,9%. По отчёту за 1П2023 Чистая прибыль составила 19,5 млн, что чуть выше аналогичного периода в 1П2022. Стоит отметить, что 2021 год был для компании убыточным (Чистый убыток -18 млн), 2022 был уже прибыльным (Чистая прибыль 28 млн). Цифры не впечатляют от слова совсем.

Ну и к долгам. Соотношение валового долга к капиталу составляет почти 3 — много. Краткосрочные обязательства — 383 млн, долгосрочные — 1,017 млрд. Капитал и резервы — 375 млн.

Обязательно стоит понимать, сколько у компании ЧИЛ (чистые инвестиции в лизинг — сумма минимальных лизинговых платежей, предусмотренных к получению от арендатора, и негарантированная остаточная стоимость, дисконтированные с использованием ставки процента, заложенной в лизинговом договоре). Остаток ЧИЛ на 1П2023 — 1,1 млрд, объём лизингового портфеля — 1,6 млрд, объём нового бизнеса — 696 млн. Объём полученных лизинговых платежей — 911 млн за полугодие.

Сомнения по этому выпуску есть. Хоть он и небольшой, кажется, что он сильно повлияет на долговую нагрузку, а при низкой рентабельности и высокой стоимости долга в нынешних условиях хотелось бы больше надёжности от инвестиций. 5–6% премии к ОФЗ (а к высококачественным корпоратам 1–2%) — аргумент для смелых, но место для него только в высокодиверсифицированном портфеле отъявленных ВДО. При вере в смягчение ДКП или просто при вышедшем из чата здравом смысле можно попробовать взять не до погашения. На год-полтора. Нет, я не думаю, что МК эфнется, но лучше перебдеть, чем недобдеть.

Для просмотра ссылки необходимо нажать

Вход или Регистрация