Умение появиться в нужное время и в нужном месте — это 80% успеха, и Аренза появилась с новым выпуском облигаций как раз вовремя, чтобы напомнить о себе. Также, как сейчас это можно, Аренза готовится выйти на IPO в течение ближайших двух лет, а для этого нужно как минимум себя хорошо зарекомендовать и поднять рейтинг.

Фото: Аренза

Фото: Аренза

Тренд сейчас такой, все компании хотят получить как можно больше денег от инвесторов, чтобы не тратиться на купоны.

Акции Арензы могут стать единственными лизинговыми на Мосбирже, если не вернётся Европлан или, например, Балтийский Лизинг не захочет выйти на IPO раньше коллег. А то, что Аренза принадлежит АФК Системе, добавляет уверенности в то, что это рано или поздно произойдёт.

Компания не первый год на долговом рынке, про предыдущий выпуск я уже писал. Кроме Арензы в сегменте лизинга хватает свежих ВДО, мне нравятся Элемент, Роделен и Интерлизинг, если говорить про буквально только что разместившиеся. Скоро и ещё будут, не пропустите.

Объём выпуска — 300 млн. Ориентир ставки 15–15,5%. С офертой через 2 года. Без амортизации. Купоны ежемесячные. Рейтинг BB от Эксперт РА и BB+ от АКРА (оба — июнь 2023).

Аренза — первая в России лизинговая FinTech компания, специализирующаяся на розничном сегменте лизинга оборудования для малого бизнеса стоимостью от 100 000 до 15 000 000 рублей. Входит в АФК Система и по количеству сделок находится в ТОП-5 компаний по лизингу оборудования в России. Тикер

Сайт:

Сайт:

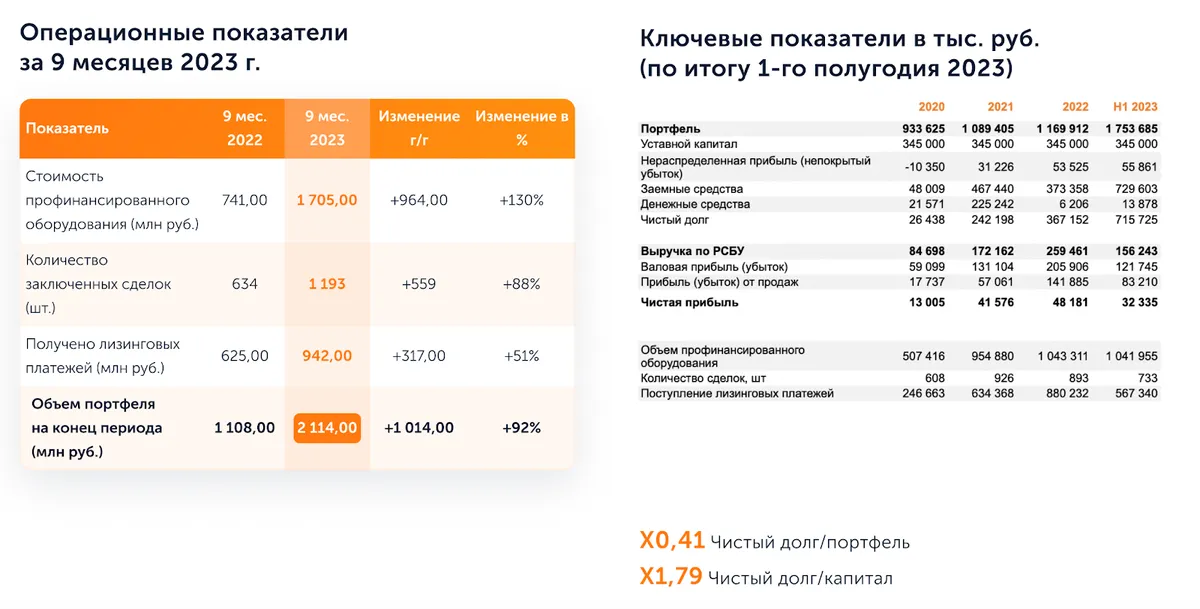

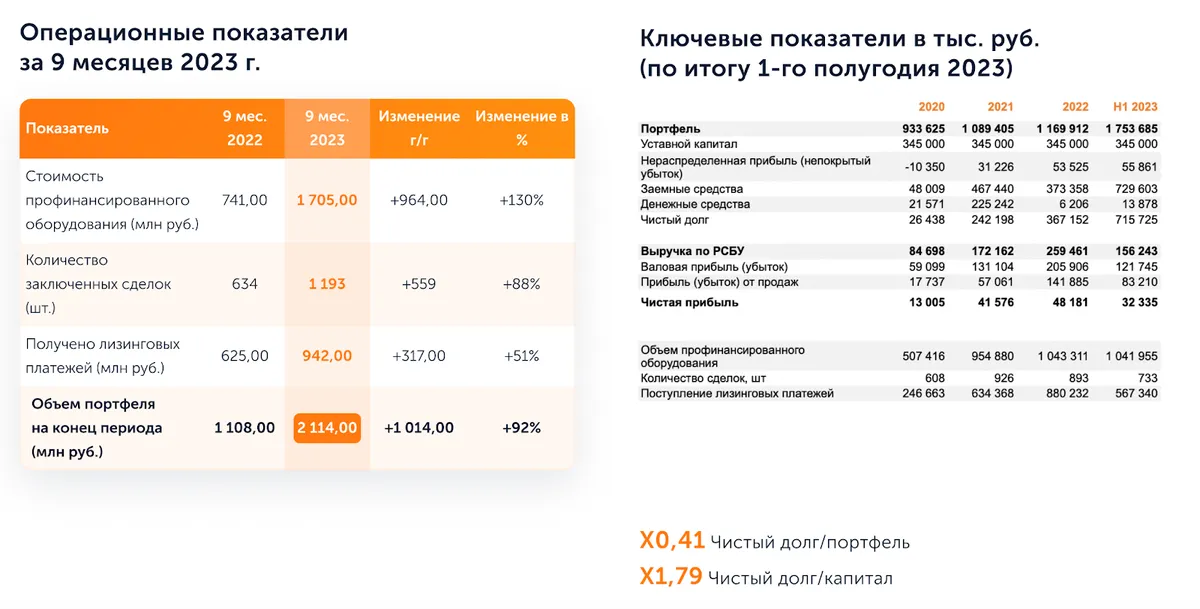

3 квартал 2023 для Арензы стал самым сильным в истории. По итогам 9 месяцев объём профинансированного оборудования составил 1,7 млрд рублей, это на 130% больше аналогичного показателя прошлого года. Объём финансирования оборудования за этот год, вероятно, превысит 2 млрд. По объёму закупленного оборудования будет рост больше 100% по сравнению с предыдущим годом.

Компания активно развивается, активно привлекает средства и не менее активно наращивает лизинговый портфель. Так как это лизинг, тут всё,если утрировать, сводится к тому, чтобы купить дешевле и сдать в лизинг дороже. У Арензы потрясающее соотношение Чистого долга к Портфелю — 0,41. Показатель Чистый долг / Капитал — 1,79. Аренза генерирует стабильный кэшфлоу, покрывающий не только все свои издержки по операционным расходам, но и позволяющий реинвестировать средства в новые лизинговые сделки. Рост объёмов — прекрасный.

Компания отличная. Когда будет IPO, уверен, инвесторы проявят высокий интерес. Бизнес пока ещё довольно скромный, сегмент развивается, доля Арензы в сегменте всего 7%, так что развиваться есть куда. Смутить тут может разве что оферта через 2 года, а также рейтинг BB+, для которого купон слабоват. Не думаю, что по оферте сделают плохое предложение, но всё же держать в голове этот момент нужно обязательно.

Тренд сейчас такой, все компании хотят получить как можно больше денег от инвесторов, чтобы не тратиться на купоны.

Акции Арензы могут стать единственными лизинговыми на Мосбирже, если не вернётся Европлан или, например, Балтийский Лизинг не захочет выйти на IPO раньше коллег. А то, что Аренза принадлежит АФК Системе, добавляет уверенности в то, что это рано или поздно произойдёт.

Компания не первый год на долговом рынке, про предыдущий выпуск я уже писал. Кроме Арензы в сегменте лизинга хватает свежих ВДО, мне нравятся Элемент, Роделен и Интерлизинг, если говорить про буквально только что разместившиеся. Скоро и ещё будут, не пропустите.

Объём выпуска — 300 млн. Ориентир ставки 15–15,5%. С офертой через 2 года. Без амортизации. Купоны ежемесячные. Рейтинг BB от Эксперт РА и BB+ от АКРА (оба — июнь 2023).

Аренза — первая в России лизинговая FinTech компания, специализирующаяся на розничном сегменте лизинга оборудования для малого бизнеса стоимостью от 100 000 до 15 000 000 рублей. Входит в АФК Система и по количеству сделок находится в ТОП-5 компаний по лизингу оборудования в России. Тикер

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: Аренза-Про-001P-03

- Объём: 300 млн

- Начало размещения: 19 октября 2023 (сбор заявок до 17 октября)

- Срок: 5 лет

- Купонная доходность: 15–15,5%

- Выплаты: 12 раз в год

- Оферта: да, через 2 года

- Амортизация: нет

Почему Аренза? Кто-то кофемашины берёт в лизинг, а не покупает?

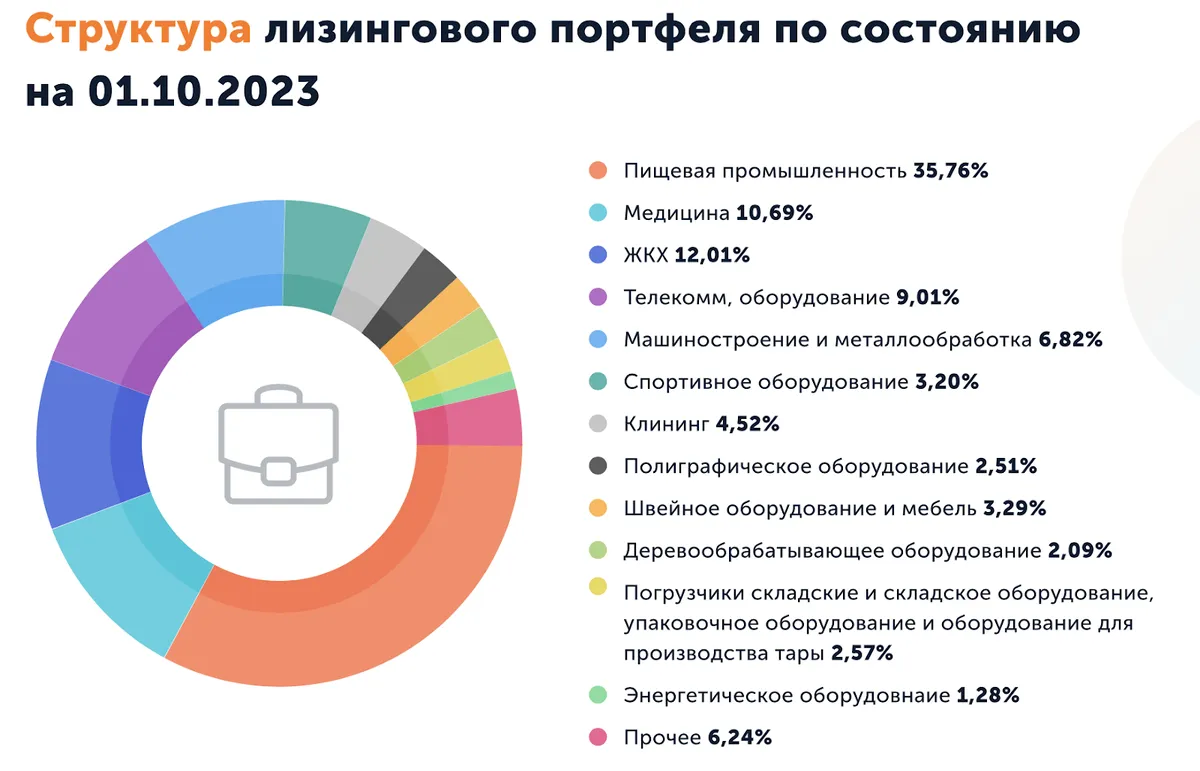

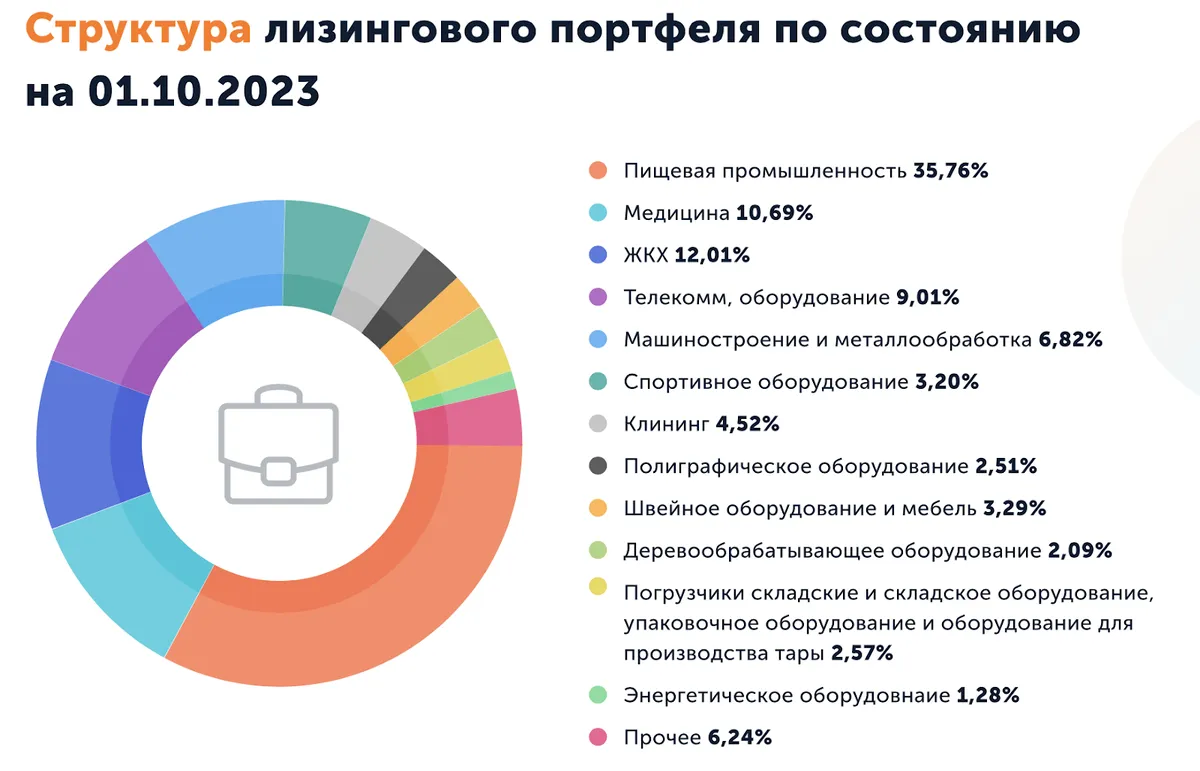

Да, и кофемашины, и холодильники, и оборудование для ресторанов и офисов. Но у Арензы не только это, хотя пищевого оборудования у них треть портфеля. Это и медицинское оборудование, и тренажёры, и станки, и т.д. Диверсификация по отраслям и клиентам очень широкая. Отчётность выглядит оптимистично. Серьёзным аргументом является причастность к АФК Системе.

3 квартал 2023 для Арензы стал самым сильным в истории. По итогам 9 месяцев объём профинансированного оборудования составил 1,7 млрд рублей, это на 130% больше аналогичного показателя прошлого года. Объём финансирования оборудования за этот год, вероятно, превысит 2 млрд. По объёму закупленного оборудования будет рост больше 100% по сравнению с предыдущим годом.

Компания активно развивается, активно привлекает средства и не менее активно наращивает лизинговый портфель. Так как это лизинг, тут всё,если утрировать, сводится к тому, чтобы купить дешевле и сдать в лизинг дороже. У Арензы потрясающее соотношение Чистого долга к Портфелю — 0,41. Показатель Чистый долг / Капитал — 1,79. Аренза генерирует стабильный кэшфлоу, покрывающий не только все свои издержки по операционным расходам, но и позволяющий реинвестировать средства в новые лизинговые сделки. Рост объёмов — прекрасный.

Компания отличная. Когда будет IPO, уверен, инвесторы проявят высокий интерес. Бизнес пока ещё довольно скромный, сегмент развивается, доля Арензы в сегменте всего 7%, так что развиваться есть куда. Смутить тут может разве что оферта через 2 года, а также рейтинг BB+, для которого купон слабоват. Не думаю, что по оферте сделают плохое предложение, но всё же держать в голове этот момент нужно обязательно.

Для просмотра ссылки необходимо нажать

Вход или Регистрация