Поднадоели уже эти вот ВДО. То лизинг, то строители, то мутный СМБ с орешками. Давайте посмотрим на что-то действительно серьёзное. Например, на Аэрофьюэлз — оператора заправочных станций в аэропортах, который заливает топливо в баки самолётов. Неплохой кредитный рейтинг и годный купон присутствуют в комплекте.

Фото: Аэрофьюэлз

Фото: Аэрофьюэлз

А кому больше нравится всё же лизинг, напоминаю про совсем свежий Интерлизинг, чуть менее свежий Интерлизинг, Роделен, Арензу, МК, Контрол и Азур. Хотя сейчас самый сок при высокой ставке ЦБ — это флоатеры, из свежего — АФК Система. Но всегда приятно видеть и новые выпуски, а скоро их будет ещё больше, не пропустите.

Объём выпуска — 1 млрд. Ориентир купона от 15,7% до 16,2% (доходность до 17,21%), я думаю, что будет до 16%. Без оферты. С амортизацией по 25% с 9 купона. Купоны ежеквартальные. Рейтинг BBB+ от Эксперт РА (сентябрь 2023).

ТЗК Аэрофьюэлз — заправщик самолётов. Входит в Группу Аэрофьюэлз вместе с Aerofuels Overseas Limited, соответственно одна компания заправляет самолёты в России, вторая — за её пределами. Тикер: ️

️ Сайт:

Сайт:

Благодаря улучшению показателей по долгу и рентабельности Аэрофьюэлз даже получили предэлитный рейтинг, поднявшись с BBB до BBB+. В планах и дальше быть хорошими мальчиками, не растить долги и платить купоны по бондам, расширяясь в регионы. Компанию не затронули санкции, так что зарубежный бизнес работает не хуже российского. Правда доля рынка в РФ всего 6%, а конкуренты — это в основном крупные нефтедобытчики типа Роснефти, Лукойла или ГПН. Преимуществ у Аэрофьюэлз тут нет никаких от слова совсем. Но дела идут неплохо.

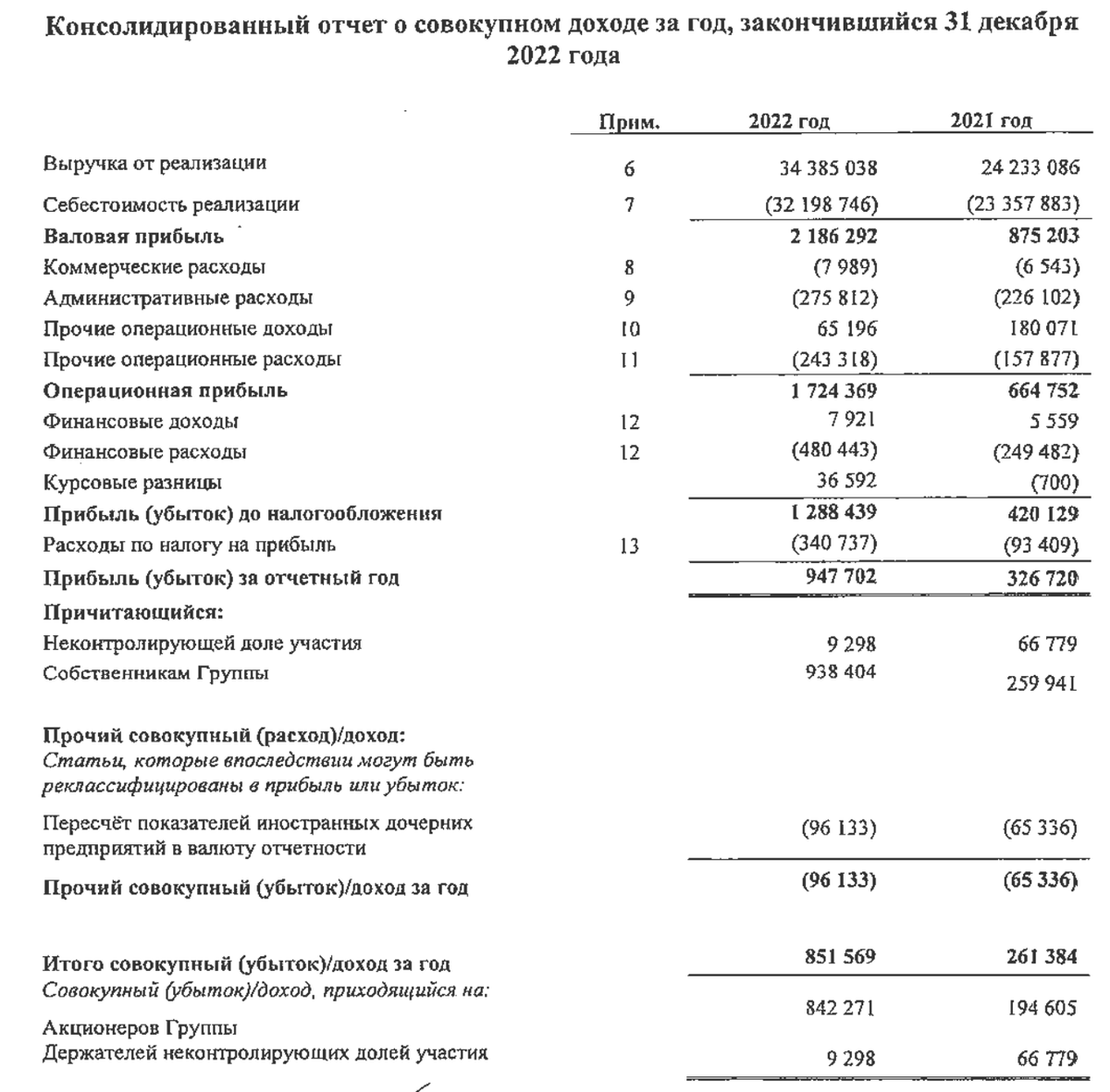

Поскольку АЗК Аэрофьюэлз входит в Группу Аэрофьюэлз, которая является поручителем по облигациям, стоит смотреть на отчётность всей Группы компаний по МСФО за 2022 год. Выручка в 2022 году выросла по сравнению с 2021 годом на 42% до 34,4 млрд в 2022 году.

EBITDA выросла более чем вдвое — до 2,9 млрд, а показатель Чистый долг / EBITDA на конец 2022 годы был 1,5, что вдвое ниже, чем на конец 2021 года.

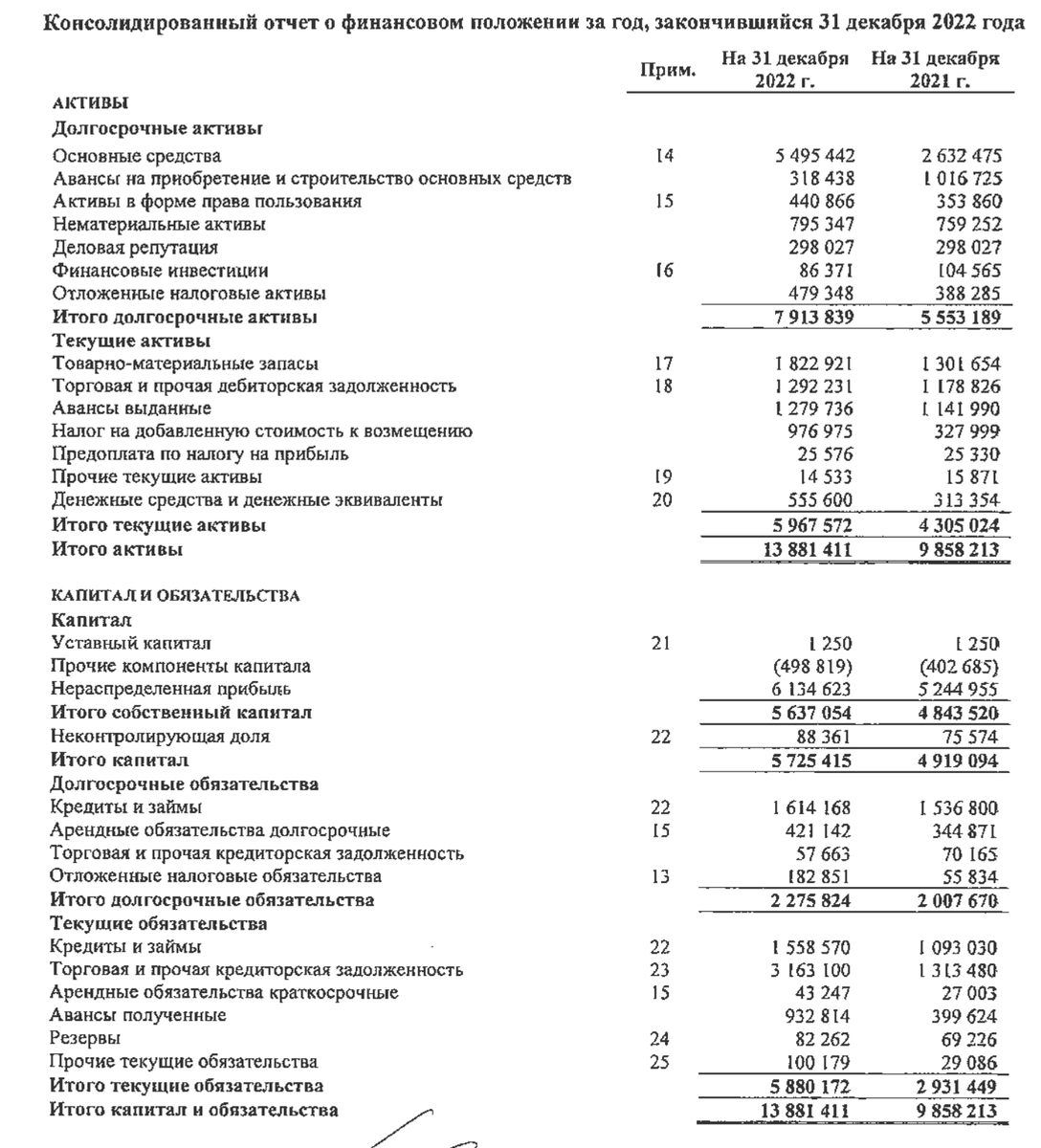

Всего на конец 2022 года обязательств было на 5,88 млрд рублей. Чистый долг порядка 2,5 млрд. EBITDA в районе 1,7 млрд.

Благодаря тому, что компания не под санкциями, она может вести бизнес как в Европе, так и в РФ с зарубежными компаниями, что является несомненным плюсом. Примерно в равных долях у компании зарубежная и российская выручки. Уж не знаю, есть ли шансы у Аэрофьюэлз попасть под санкции, но в теории да, это может серьёзно усложнить компании жизнь. В остальном компания мне показалась достаточно устойчивой, что подтверждают и Эксперт РА.

В данный момент есть ещё 2 выпуска облигаций, доходность у них пониже ожидаемой по новому выпуску. Сами параметры новых бондов — супер, если купон по итогу будет выше 16%, вдвойне супер, но стоит помнить про риски, так что долю возьму скромную в свой портфель. Тем более, что в планах больше замещаек.

А кому больше нравится всё же лизинг, напоминаю про совсем свежий Интерлизинг, чуть менее свежий Интерлизинг, Роделен, Арензу, МК, Контрол и Азур. Хотя сейчас самый сок при высокой ставке ЦБ — это флоатеры, из свежего — АФК Система. Но всегда приятно видеть и новые выпуски, а скоро их будет ещё больше, не пропустите.

Объём выпуска — 1 млрд. Ориентир купона от 15,7% до 16,2% (доходность до 17,21%), я думаю, что будет до 16%. Без оферты. С амортизацией по 25% с 9 купона. Купоны ежеквартальные. Рейтинг BBB+ от Эксперт РА (сентябрь 2023).

ТЗК Аэрофьюэлз — заправщик самолётов. Входит в Группу Аэрофьюэлз вместе с Aerofuels Overseas Limited, соответственно одна компания заправляет самолёты в России, вторая — за её пределами. Тикер:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: Аэрофьюэлз-002Р-02

- Объём: 1 млрд

- Начало размещения: 27 ноября 2023 (сбор заявок до 24 ноября) — даты предварительные, могут измениться

- Срок: 3 года

- Купонная доходность: 15,7–16,2%

- Выплаты: 4 раза в год

- Оферта: нет

- Амортизация: да

Почему Аэрофьюэлз? Это как Евротранс, только для Самолётов?

Ну как бы да, только без кафешек на заправках. Компания заливает авиационный керосин в самолёты, а ещё у неё есть лаборатории и керосинохранилища. Пока самолёты летают не на батарейках, всё путём.Благодаря улучшению показателей по долгу и рентабельности Аэрофьюэлз даже получили предэлитный рейтинг, поднявшись с BBB до BBB+. В планах и дальше быть хорошими мальчиками, не растить долги и платить купоны по бондам, расширяясь в регионы. Компанию не затронули санкции, так что зарубежный бизнес работает не хуже российского. Правда доля рынка в РФ всего 6%, а конкуренты — это в основном крупные нефтедобытчики типа Роснефти, Лукойла или ГПН. Преимуществ у Аэрофьюэлз тут нет никаких от слова совсем. Но дела идут неплохо.

Поскольку АЗК Аэрофьюэлз входит в Группу Аэрофьюэлз, которая является поручителем по облигациям, стоит смотреть на отчётность всей Группы компаний по МСФО за 2022 год. Выручка в 2022 году выросла по сравнению с 2021 годом на 42% до 34,4 млрд в 2022 году.

EBITDA выросла более чем вдвое — до 2,9 млрд, а показатель Чистый долг / EBITDA на конец 2022 годы был 1,5, что вдвое ниже, чем на конец 2021 года.

Всего на конец 2022 года обязательств было на 5,88 млрд рублей. Чистый долг порядка 2,5 млрд. EBITDA в районе 1,7 млрд.

Благодаря тому, что компания не под санкциями, она может вести бизнес как в Европе, так и в РФ с зарубежными компаниями, что является несомненным плюсом. Примерно в равных долях у компании зарубежная и российская выручки. Уж не знаю, есть ли шансы у Аэрофьюэлз попасть под санкции, но в теории да, это может серьёзно усложнить компании жизнь. В остальном компания мне показалась достаточно устойчивой, что подтверждают и Эксперт РА.

В данный момент есть ещё 2 выпуска облигаций, доходность у них пониже ожидаемой по новому выпуску. Сами параметры новых бондов — супер, если купон по итогу будет выше 16%, вдвойне супер, но стоит помнить про риски, так что долю возьму скромную в свой портфель. Тем более, что в планах больше замещаек.

Для просмотра ссылки необходимо нажать

Вход или Регистрация