Сегодня мы поговорим о неочевидном для многих законном способе снижения издержек.

Если по-простому – как платить меньше, а получать больше.

Способ этот прост как три рубля, и при этом одновременно сложен, не каждый вообще о таком задумается.

Но обо всём по порядку.

Для кого эта схема?

Вы предприниматель, который регулярно закупает товар/сырье у крупных/средних Поставщиков/производителей на суммы от 20 миллионов рублей в год.

Узнали себя? Значит всё нижесказанное подойдёт Вам.

Итак, начнём издалека.

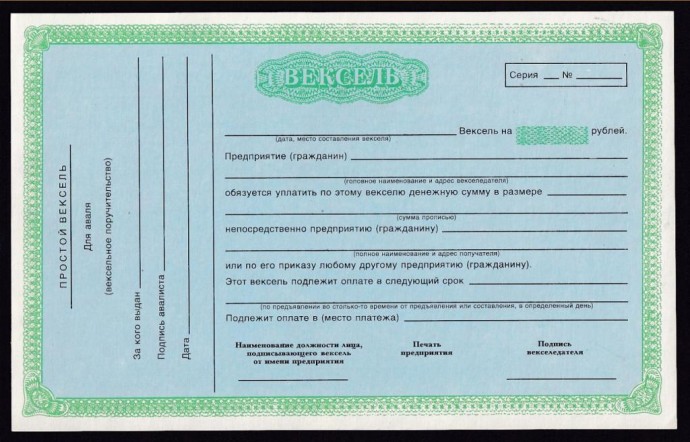

Знаете, что такое вексель?

Плохо? Никогда с ним не работали?

Это Вы очень зря…

Вексель – это ничем не обусловленное денежное обязательство, которое должно быть исполнено в определенный срок в определенном месте, зафиксированное в строго определенной письменной форме.

Изначально они появились в средневековой Европе для упрощения торговли. Купцам теперь не нужно было везти с собой килограммы золота и серебра, достаточно было привезти лишь одну бумажку, предъявить её в местном банке, и на полученные деньги закупаться всем необходимым.

Сейчас вексель преобразовался в специфическую ценную бумагу, для работы с которой не требуется брокер и Фондовый рынок. Чтобы поменять владельца векселя нужно просто внести об этом запись в специальной графе на самом векселе – Индоссаменте.

Вексель может быть выдан кем угодно – любым физическим и юридическим лицом. Ограничений нет вообще.

И всё вышеперечисленное делает его незаменимым для денежных расчётов вне банковских счетов, вне блокировок, вне арестов, вне вообще каких-либо ограничений. И самое главное – вне границ.

Им можно рассчитываться за товары и услуги, он сам может стать товаром, его можно заложить, его можно подарить. И еще тысячи применений…

Но сейчас не об этом.

Сложности работы с этими инструментами добавляет то, что вексельные правоотношения в Российской Федерации до сих пор регулируются «Положением о переводном и простом векселе» утвержденным Постановлением Центрального Исполнительного Комитета и Совета Народных Комиссаров СССР от 7 августа 1937 года № 104/1341. Текущий Российский закон "О переводном и простом векселе" от 11.03.1997 N 48-ФЗ – лишь ссылается на советское Положение.

Вот в этом и основная сложность – нужно разобраться – что такое вексель, и с чем его едят.

А когда разберетесь, то перед Вами откроется огромное непаханое поле возможностей.

Но пока специалистов по векселям в России всего человек десять. Один из которых я.

Впрочем, не буду хвалиться, и продолжим.

По ряду причин, в России сейчас в ходу в основном векселя Банков. Они считаются наиболее надежными, и не участвующими в «махинациях» (по факту они как раз почти во всех махинациях и участвуют).

Опять упрощая – сейчас есть два вида векселей – процентный и дисконтный.

Процентный – это когда на номинал векселя начисляются проценты.

Например, номинал 100000 рублей. Процентная ставка – 15% годовых. Срок погашения через два года. В момент погашения Вы получите 130000 рублей.

Дисконтный – когда Вы приобретаете вексель по цене ниже номинала, с дисконтом.

Например, номинал 100000, срок погашения через два года, стоимость векселя 80000 рублей. В момент погашения Вы получите именно номинал – 100000 рублей.

Итак, мы примерно разобрались в вопросе. Пора переходит к описанию схемы.

1. Вы приобретаете векселя крупных Российских банков (ВТБ, Сбербанк, Газпром, Тиньков – не важно). Например, дисконтные, с дисконтом в 10%.

2. Далее самый сложный момент – нужно убедить своего Поставщика принять эти векселя в качестве оплаты за поставленные товары/услуги с дисконтом 8-9%. Если уломаете на 5% - отлично. Лично я уламывал на 4% дисконта от номинала.

Я не зря в самом начале упомянул что Поставщик должен быть крупным/средним. Их намного легче уговорить, так как они отлично понимают, какие преимущества дает вексель.

Очень часто он идет в качестве залога для кредитов и финансирования, что остро необходимо крупным предприятиям.

С помощью него можно делать «платежи» в Европу, выводить деньги и т.д.

Ваша задача убедить конкретно своего Поставщика. Менеджеру по продажам вникать в этот процесс смысла нет никакого, поэтому старайтесь общаться с руководством высшего звена – с руководителями департаментов и отделом, с замами генерального, или в идеале коммерческим директором.

3. И вот когда Поставщик согласен – проводите сделку.

Процесс «покупки за вексель» состоит из нескольких операций.

Первая – Вы продаете вексель по договору, по которому фиксируется какую сумму Поставщик должен Вам заплатить.

Вторая – Вы заключаете с Поставщиком соглашение о взаимозачете встречных денежных требований, по которому Ваш долг за полученные товары/услуги гасится деньгами, которые должны Вам за вексель.

С процентным векселем всё работает примерно так же.

Вы приобретаете процентный вексель, скажем номиналом в 100000 рублей, под 10% годовых, и продаёте его Поставщику по 101000 рублей, ведь в конце года по этому Векселю Поставщик получит уже 110000 рублей. Сплошная выгода для него.

Опять же тут есть нюансы по аргументной базе, но возражения вполне закрываются.

Затраты на телодвижения нужны в самом начале, для организации подобного взаимодействия. В процессе потом всё идет по накатанной, без каких-либо проблем.

И в результате Вы имеете дополнительную «скидку» 1-3% от оборота, без какой-либо оптимизации бизнес процессов, повышения продаж и прочего.

При обороте 20 миллионов в год – это 200-600 тысяч рублей.

А если оборот 100 миллионов? Правильно – выгода 1-3 миллиона.

Не знаю, как Вам, а для меня даже 1 миллион в год – абсолютно не лишний.

Для просмотра ссылки необходимо нажать

Вход или Регистрация