Компания Б1 (бывшее российское подразделение Ernst & Young) оценила стоимость бизнеса группы Russ в 460-500 млрд рублей на фоне объединения лидера рынка российской рекламы с крупнейшим маркетплейсом Wildberries. В созданной компании ООО «РВБ» Russ получил 35%. Forbes произвел собственные подсчеты, основываясь на финансовой отчетности оператора рынка наружной рекламы, получил цифру в 77 млрд рублей и попросил экспертов из консалтинговых компаний объяснить шестикратное расхождение в результатах

Сделка по объединению бизнеса крупнейшего маркетплейса Wildberries и оператора наружной рекламы Russ удивляла участников рынка на протяжении лета несколько раз. Сначала эксперты терялись в догадках, в чем может быть синергия бизнесов. Потом стало известно, что сделка связана с процедурой развода Татьяны и Владислава Бакальчук, а Рамзан Кадыров в видеообращении

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, что не позволит разрушить семью. К 5 июля Wildberries и Russ

Для просмотра ссылки необходимо нажать

Вход или Регистрация

совместное предприятие — OOO «РВБ». ООО «Вайлдберриз» получила в новой компании 65%, а ООО «Стинн» (владелец ООО «Русс Аутдор») — 35%. Гендиректором стал исполнительный директор Russ Роберт Мирзоян. Wildberries начала

Для просмотра ссылки необходимо нажать

Вход или Регистрация

в РВБ свои активы, и к августу компании

Для просмотра ссылки необходимо нажать

Вход или Регистрация

объединение. Владислав Бакальчук

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Forbes, что его жена «приняла жесткое и единоличное решение». «Я до сих пор не могу понять, как компания, которая меньше в 100 раз, получает 35% в совместном предприятии, — сказал он. —Это неправильно». Татьяна Бакальчук

Для просмотра ссылки необходимо нажать

Вход или Регистрация

происходящее «разводом» с мужем.2 августа Russ

Для просмотра ссылки необходимо нажать

Вход или Регистрация

результаты аудита, специально проведенного для целей сделки компанией Б1 (ранее российское подразделение консалтинговой фирмы EY). Бизнес Russ был оценен в 460-500 млрд рублей. Сколько стоит Russ

Группа Russ (глава группы — Роберт Мирзоян), по собственным

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, владеет 100 000 рекламных поверхностей в России и стремительно растет за счет сделок M&A: только в 2023 году она

Для просмотра ссылки необходимо нажать

Вход или Регистрация

100% своего главного конкурента — группу компаний Gallery, затем

Для просмотра ссылки необходимо нажать

Вход или Регистрация

о покупке петербургской компании «Постер» и о

Для просмотра ссылки необходимо нажать

Вход или Регистрация

контроля над тюменской «Лайф+». Совокупная выручка ООО «Русс Аутдор» и входящего в одну группу с ней «Олимпа» в 2024 году составила 39,3 млрд рублей, чистая прибыль — 5,2 млрд, чистый долг — 39,3 млрд рублей. Таким образом, компания была оценена в 500 млрд рублей, или 100 чистых прибылей. На что в своих подсчетах ориентировались оценщики Б1?

Их методология определения стоимости Russ,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

в самой компании, «учитывала стоимость материальных и нематериальных активов бизнеса на текущий момент». «Были проанализированы аналогичные компании за рубежом, например JCDecaux, Stroer, Lamar, Outfront, и сделана сравнительная оценка на основе мультипликаторов EV/EBITDA», сказали в Russ, а также были учтены уровень показателя EBITDA, «возможности роста потенциала бизнеса, риски и инвестиционная синергия с учетом бизнес-плана развития объединенной компании Russ и Wildberries». При этом, заявили в Russ, в оценке не учитывались доли самой Russ в совместном предприятии с Wildberries — РВБ.В Б1 не стали раскрывать журналистам другие подробности аудита. Руководитель направления по оказанию услуг компаниям сектора технологий, медиа и коммуникаций группы Б1 Антон Устименко лишь

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, что «видит потенциал от объединения офлайн- и онлайн-рекламного инвентаря Russ и Wildberries», поскольку такие идеи есть и в мировой практике.Forbes имеет большой опыт в оценке активов и решил провести собственный подсчет капитализации Russ. Мы взяли в «СПАРК-Интерфакс» доступные на конец августа экономические показатели работы в 2023 году непубличных компаний ООО «Русс Аутдор» и АО «Олимп», принадлежащей тем же акционерам. Выручку, чистую прибыль, краткосрочные и долгосрочные заемные средства, кеш (денежные средства и их эквиваленты), чистый долг и капитал (чистые активы) мы, как и оценщики Б1, сопоставили по мультипликаторам с показателями перечисленных в ответе Russ западных, торгуемых на биржах, фирм: JCDecaux, Ströer SE & Co., Lamar, Outfront.

Разница в подсчетах аудиторов и Forbes состоит в том, что, поскольку Б1 проводила расчеты на основе мультипликатора EV/EBITDA, очевидно, Russ предоставила оценщикам свои консолидированные данные на основе международного бухгалтерского учета МСФО (использующего показатель EBITDA). Forbes приходится пользоваться данными на основе российских стандартов финансового учета (РСБУ).

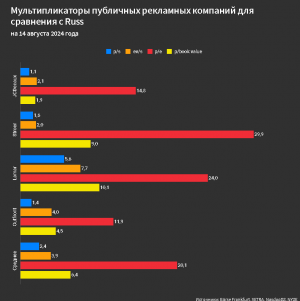

Мы сравнивали Russ по другим мультипликаторам, которые тем не менее часто используются для оценки: P/S (отношение стоимость компании к ее выручке), EV/S (стоимость компании с учетом всех источников ее финансирования к выручке), P/E (капитализация компании относительно ее чистой прибыли), P/Book value (капитализация компании к ее балансовой стоимости). Мы вычислили эти мультипликаторы для публичных компаний и по каждому значению вывели среднее.

Взяв среднее значение по каждому мультипликатору, мы получили оценку ООО «Руcc Аутдор» в 76,0 млрд рублей, а совместно с АО «Олимп» — 77,2 млрд рублей. Другими словами, наша оценка оказалась в шесть раз меньше оценки Б1.

Представители Russ так прокомментировали разницу в подсчетах: «Рассчитанная Forbes стоимость не учитывает: M&A сделки, проведенные Russ в 2023-2024 годах, которые существенно увеличили активы компании и выручку в 2024 году; установку цифрового инвентаря во второй половине 2023-го и в 2024 году, которая позволила России выйти на второе место в мире по уровню цифровизации рекламы вне дома; выход Russ на новые сегменты и рынки наружной рекламы во второй половине 2023 года (медиафасады, аэропорты, новые города присутствия Russ); вывод на рынок новых продуктов для малого и среднего бизнеса; финансовые результаты других юрлиц, входящих в группу и генерирующих значительные финансовые потоки и нематериальную стоимость компании, в том числе занимающиеся разработкой собственных программных продуктов; синергетический рост от объединения Russ и Wildberries».

Кажется, что последнее утверждение (о синергетическом эффекте) противоречит прежним заявлениям представителя Russ о том, что в оценке не учитывались доли самой Russ в совместном предприятии с Wildberries — РВБ. Это можно было истолковать так, что речь идет только о бизнесе самой Russ, ведь чтобы оценить долю, внесенную в объединенную компанию каждым из партнеров, логично смотреть на бизнес каждого по отдельности. Но есть нюанс: РВБ была создана 4 июля, а оценка обнародована 2 августа, за три дня до объявления об окончании объединения двух компаний. То есть даже если бы аудиторы могли за месяц провести сложную оценку, РВБ в этот месяц только наполнялась активами и доли в ней вряд ли имело смысл учитывать.

«В сторону завышения»

Некоторым опрошенным экспертам объединение и его процедура кажутся вполне закономерными. Доцент базовой кафедры инфраструктуры финансовых рынков НИУ ВШЭ Андрей Столяров считает, что «это [слияние Russ и Wildberries] — очень крутая сделка». «Наверное, по мультипликаторам она (Russ) превышает западные аналоги, — предполагает он. — Вопрос в темпах роста выручки и EBITDA. Непонятно, зачем нужна оценка непубличных компаний, ведь вполне возможно, что там есть какие-то договоренности, а учитывая историю сделок Бакальчук, она никогда не переплачивает. Оценивать надо эффект от слияния, а для этого, боюсь, ни у меня, ни у вас нет данных. Справедливость [оценки] не в цене, а в том, для чего это слияние делается. Повторюсь, на мой субъективный взгляд, это самая сильная и понятная сделка на рынке M&A в этом году, понятны ее мотивы и цели».Попросивший об анонимности консультант одной из ведущих российских консалтинговых компаний отметил, что в результате сделки Wildberries и Russ «получается очень интересный актив, важный в масштабах государства, который должен быть в надежных руках». По его мнению, на основе Wildberries можно развернуть очень мощную экосистему.

Многие опрошенные Forbes участники рынка и консультанты скептически относятся к оценке бизнеса Russ в 460-500 млрд рублей ( $5-5,5 млрд по курсу 91,29 рубля за доллар).

Человек, знакомый с ситуацией в Russ, рассказал нам, что, увидев опубликованную оценку компании, он «улыбнулся». По его словам, нынешним владельцам компанию продавали исходя из оценки около $100 млн. «Я бы очень удивился, — признается источник, — если бы за несколько лет компанию вырастили [хотя бы] до $300-400 млн».

«Сравнивать российские компании с иностранными в теперешней обстановке — огромная ошибка, — говорит совладелец «2К Аудит — Деловые консультации» Иван Андриевский. — Кроме того, подбор мультипликаторов [при оценке Russ], видимо, проведен ошибочно, в сторону завышения. Перед оценкой для целей определения цены сделки стоит провести инвентаризацию активов, при этом оценку нематериальных активов стоит провести отдельно, а в этой ситуации [с Russ], по-видимому, нематериальные активы оценены с очень существенным завышением их стоимости. Целью этого, видимо, было раздуть первоначальную оценочную стоимость новой объединенной компании, чтобы оказать влияние на рынок и, возможно, создать задел для последующих сделок». По мнению Андриевского, в России стоимость нематериальных активов, тем более брендов рекламных и торговых площадок, нестабильна и не так уж высока. «Сейчас [на российском рынке] слишком велика неопределенность, и невозможно планировать что-то даже на полгода вперед — слишком велики риски, — отмечает Андриевский. — А о них, думаю, [оценщики Russ] как раз и забыли».

Попросивший об анонимности консультант так высказался об оценке Forbes капитализации Russ в 77,2 млрд рублей: «Они кажутся даже сверхоптимистичными: разрыв с результатом подсчетов Б1 на самом деле будет еще больше».

Партнер практики оценки бизнеса и активов консалтинговой компании НЭО Станислав Мудров замечает, что «оценщик в своей работе должен руководствоваться реалистичными прогнозами, особенно когда сделка безденежная». «Предложенная Forbes оценка с применением мультипликаторов — показатель того, что стоимость Russ в отчете Б1 кратно завышена, — говорит он, — и в случае спора акционеров суд может назначить независимого авторитетного оценщика».

Для просмотра ссылки необходимо нажать

Вход или Регистрация