Бум IPO продолжается, на очереди Евротранс и их сеть заправок Трасса. Конечно, о нём уже давно было известно, тем не менее, оно на данный момент ближайшее, если только кто-то неожиданно не успеет заскочить раньше. Амбассадором для хайпа даже выбрали известного Боярского, в честь которого даже был назван коктейль.

Реклама АЗС Трасса

Реклама АЗС Трасса

Предыдущие IPO, про которые я с удовольствием писал: ВУШ, Genetico, CarMoney, Астра, Henderson.

Сначала рецепт коктейля «Боярский». Налить в стопку 25 мл гренадина. Сверху коктейльной ложкой или по лезвию ножа уложить слой из 25 мл водки. Добавить 4-5 капель Табаско. Из-за разницы в плотности составляющих соус пройдет водку насквозь и расположится сверху Гренадина. Пить залпом.

Теперь пару слов о рецепте IPO. Налить в уши инвесторов немного финансовой отчётности, рассказать о том, как бизнес полетит на луну, добавить про дивиденды, воспользоваться тем, что наш рынок превратился в песочницу, и инвесторы готовы на любой движ. Продать акции по любым ценам. Конкретно у Евротранса — по 250 рублей за акцию.

Теперь от лирики — к дебютанту. Евротранс с двух ног влетел на биржу, разместив несколько выпусков облигаций. 3 выпуска (до 2025, 2026 и 2027 годов) на 11 млрд, доходность выше 14% — не ужасно, но при нынешней ставке ЦБ и не отлично.

У Трассы 55 заправок, нефтебаза, бензовозы и супермаркеты на АЗС. Регион — Москва и МО. Кроме жидкого топлива есть и зарядки для электромобилей. Есть своё производство незамерзайки и еды. На 33 из 55 можно зарядить электромобиль, в планах увеличить количество АЗС до 64 за год, а также на всех установить электророзетки. Кроме того, есть 1 млн лояльных клиентов (по словам компании).

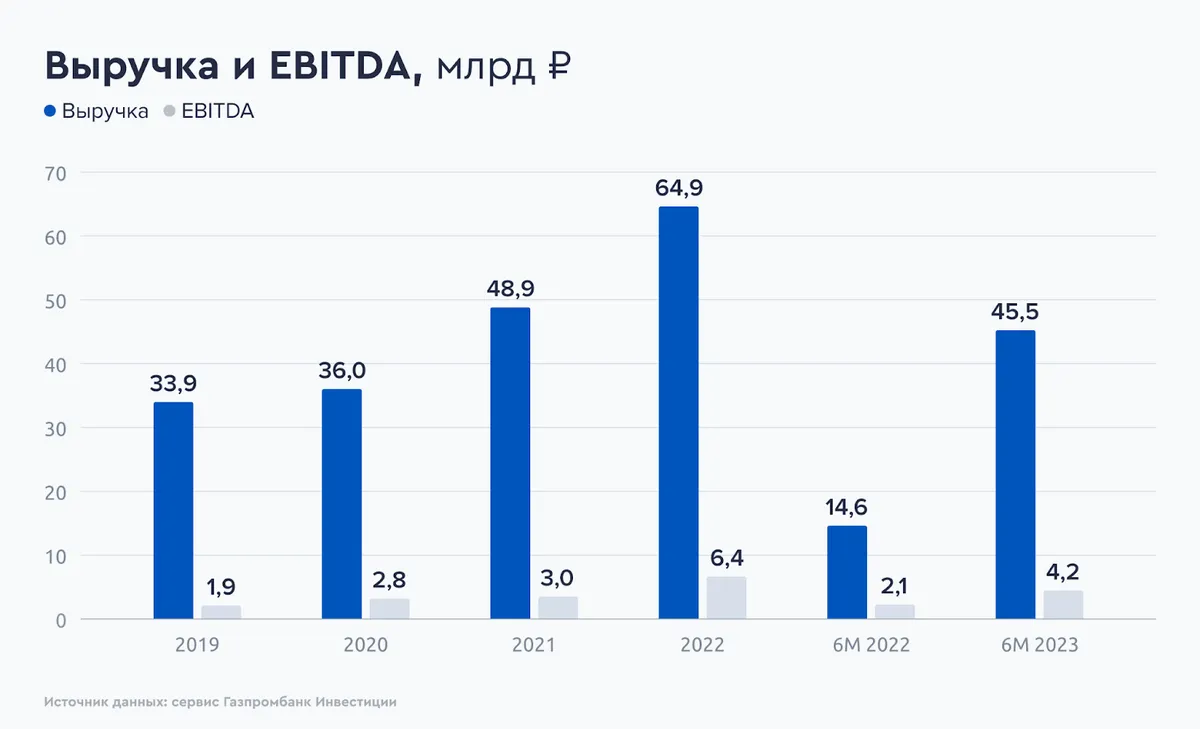

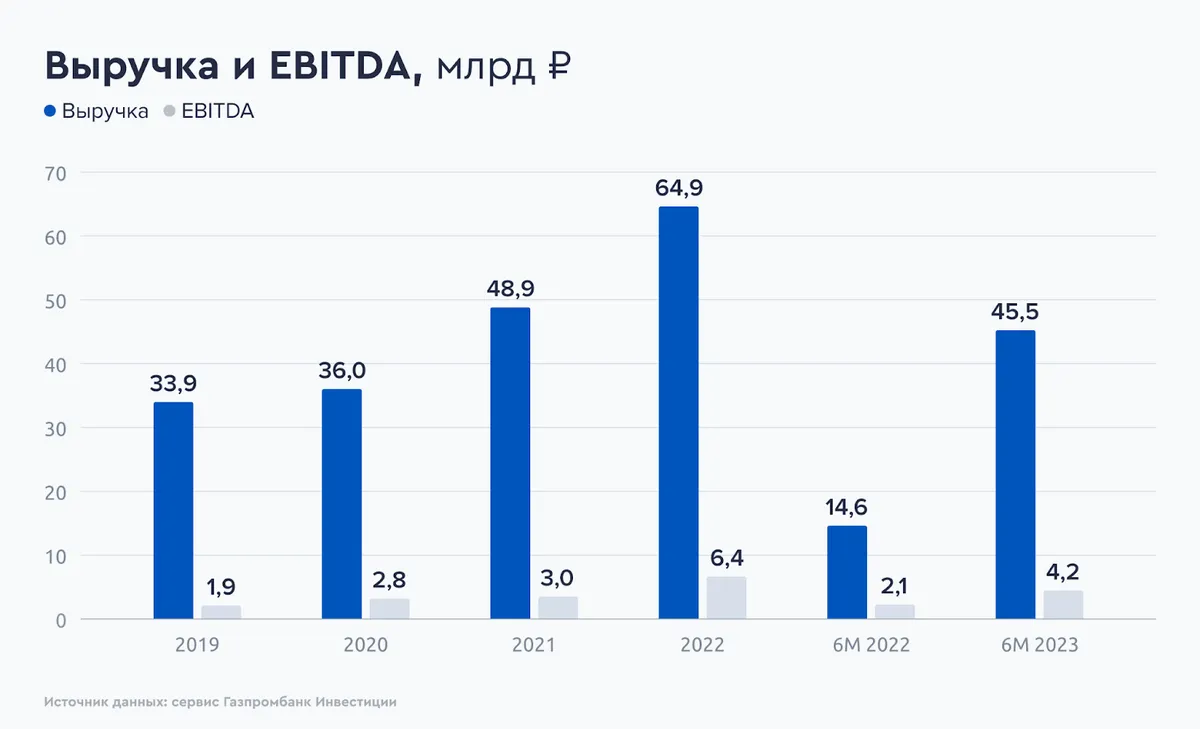

К финансам. По итогам 1П2023 выручка увеличилась в 3,1 раза, до 45,5 млрд рублей, на фоне роста оптовых продаж и средней цены на топливо. Показатель EBITDA за полугодие вырос в 2 раза, до 4,2 млрд, в основном благодаря росту выручки. За последние 2 полугодия EBITDA составила 8,6 млрд. Вопрос: будут ли покупать оптом так же активно и дальше, или мы увидим трёхкратное падение выручки? Или на продаже кофе будут зарабатывать ещё больше? По сопутствующим-то товарам они лидеры, но всё равно основное — это бензин и в перспективе электричество.

Чистая прибыль за 1П2023 года составила 1,4 млрд рублей. Большая часть операционной прибыли уходит на проценты по долгу, из-за чего снижается чистая прибыль. Чистый долг на 1П2023 года составил 15,9 млрд рублей, а показатель Чистый долг / EBITDA в районе 1,84, если считать EBITDA за 2П2022 и 1П2023. Год назад казалось, что компания берёт долги как не в себя, этот показатель был больше 4. Но тут стоит принять во внимание удачную конъюнктуру. А также важно понимать, что рост выручки пришёлся на оптовую продажу топлива, которая выросла в 5 раз п/п.

Эксперты БКС оценивают собственный капитал в 30 млрд рублей. Также отмечают, что дивиденды будут очень скромными, несмотря на то, что планируют платить в первое время до 75% от чистой прибыли, а потом перейти на 40–50%. Дело в том, что на ближайшие 2–3 года много планов по развитию, а также большая часть прибыли будет уходить на долги.

Цена акций на IPO составит 250 рублей за штуку. Торги на бирже начнутся 21 ноября под тикером EUTR. К 106 млн акций выпустят ещё 106 млн по допэмиссии (увеличат количество в 2 раза), итого 212 млн акций по 250 рублей. Капитализация — 53 млрд. Или почти 1 млрд за заправку, если кто считает в заправках.

Прогнозный показатель P/E выходит около 17 — многовато. А вот прогнозный P/S меньше 1 — даже маловато. Дело в низкой рентабельности и высоких процентных платежах, для того-то и нужно ай-пи-оу. Увеличить капитализацию в 2 раза (а по мнению некоторых и в 3 раза), обменяв это вот всё на какие-то дивиденды с прибыли от зарядки электрокаров через 10 лет. Вообще, очень сложно оценивать компанию, у которой показатели скачут, масштабирование бизнеса в теории запредельное, а допэмиссия акций планируется на половину от имеющихся. Не готов брать на себя смелость делать прогнозов, куда пойдёт цена. Вдруг это реально бензоэлектрический алмаз?

На предыдущих IPO объёмы предложений были сравнительно небольшими. Сможет ли рынок переварить 26,5 млрд — интересный вопрос. Это же не айтишка, а бензин. Будем посмотреть. Что касается меня, то я подал небольшую заявку (40 акций). Скорее, из любопытства, а не из-за веры в компанию. Сам их услугами пользовался 1 раз. Заправка как заправка, внутри похожа на сельшоп.

Предыдущие IPO, про которые я с удовольствием писал: ВУШ, Genetico, CarMoney, Астра, Henderson.

Сначала рецепт коктейля «Боярский». Налить в стопку 25 мл гренадина. Сверху коктейльной ложкой или по лезвию ножа уложить слой из 25 мл водки. Добавить 4-5 капель Табаско. Из-за разницы в плотности составляющих соус пройдет водку насквозь и расположится сверху Гренадина. Пить залпом.

Теперь пару слов о рецепте IPO. Налить в уши инвесторов немного финансовой отчётности, рассказать о том, как бизнес полетит на луну, добавить про дивиденды, воспользоваться тем, что наш рынок превратился в песочницу, и инвесторы готовы на любой движ. Продать акции по любым ценам. Конкретно у Евротранса — по 250 рублей за акцию.

Теперь от лирики — к дебютанту. Евротранс с двух ног влетел на биржу, разместив несколько выпусков облигаций. 3 выпуска (до 2025, 2026 и 2027 годов) на 11 млрд, доходность выше 14% — не ужасно, но при нынешней ставке ЦБ и не отлично.

У Трассы 55 заправок, нефтебаза, бензовозы и супермаркеты на АЗС. Регион — Москва и МО. Кроме жидкого топлива есть и зарядки для электромобилей. Есть своё производство незамерзайки и еды. На 33 из 55 можно зарядить электромобиль, в планах увеличить количество АЗС до 64 за год, а также на всех установить электророзетки. Кроме того, есть 1 млн лояльных клиентов (по словам компании).

К финансам. По итогам 1П2023 выручка увеличилась в 3,1 раза, до 45,5 млрд рублей, на фоне роста оптовых продаж и средней цены на топливо. Показатель EBITDA за полугодие вырос в 2 раза, до 4,2 млрд, в основном благодаря росту выручки. За последние 2 полугодия EBITDA составила 8,6 млрд. Вопрос: будут ли покупать оптом так же активно и дальше, или мы увидим трёхкратное падение выручки? Или на продаже кофе будут зарабатывать ещё больше? По сопутствующим-то товарам они лидеры, но всё равно основное — это бензин и в перспективе электричество.

Чистая прибыль за 1П2023 года составила 1,4 млрд рублей. Большая часть операционной прибыли уходит на проценты по долгу, из-за чего снижается чистая прибыль. Чистый долг на 1П2023 года составил 15,9 млрд рублей, а показатель Чистый долг / EBITDA в районе 1,84, если считать EBITDA за 2П2022 и 1П2023. Год назад казалось, что компания берёт долги как не в себя, этот показатель был больше 4. Но тут стоит принять во внимание удачную конъюнктуру. А также важно понимать, что рост выручки пришёлся на оптовую продажу топлива, которая выросла в 5 раз п/п.

Эксперты БКС оценивают собственный капитал в 30 млрд рублей. Также отмечают, что дивиденды будут очень скромными, несмотря на то, что планируют платить в первое время до 75% от чистой прибыли, а потом перейти на 40–50%. Дело в том, что на ближайшие 2–3 года много планов по развитию, а также большая часть прибыли будет уходить на долги.

Цена акций на IPO составит 250 рублей за штуку. Торги на бирже начнутся 21 ноября под тикером EUTR. К 106 млн акций выпустят ещё 106 млн по допэмиссии (увеличат количество в 2 раза), итого 212 млн акций по 250 рублей. Капитализация — 53 млрд. Или почти 1 млрд за заправку, если кто считает в заправках.

Прогнозный показатель P/E выходит около 17 — многовато. А вот прогнозный P/S меньше 1 — даже маловато. Дело в низкой рентабельности и высоких процентных платежах, для того-то и нужно ай-пи-оу. Увеличить капитализацию в 2 раза (а по мнению некоторых и в 3 раза), обменяв это вот всё на какие-то дивиденды с прибыли от зарядки электрокаров через 10 лет. Вообще, очень сложно оценивать компанию, у которой показатели скачут, масштабирование бизнеса в теории запредельное, а допэмиссия акций планируется на половину от имеющихся. Не готов брать на себя смелость делать прогнозов, куда пойдёт цена. Вдруг это реально бензоэлектрический алмаз?

На предыдущих IPO объёмы предложений были сравнительно небольшими. Сможет ли рынок переварить 26,5 млрд — интересный вопрос. Это же не айтишка, а бензин. Будем посмотреть. Что касается меня, то я подал небольшую заявку (40 акций). Скорее, из любопытства, а не из-за веры в компанию. Сам их услугами пользовался 1 раз. Заправка как заправка, внутри похожа на сельшоп.

Для просмотра ссылки необходимо нажать

Вход или Регистрация