Китай передаёт привет. Ну и раз уж даже на олимпиаде путают Южную Корею и Северную корею, то напомню, что КНР — это не КНДР, а надёжный торговый партнёр. На IPO выходит КИФА — проводник между Поднебесной и Подсанкционной. Более того, КИФА — китайская компания. Как так, что такое, синь сяо и сколько стоит — смотрим ответы на все эти вопросы.

У КИФЫ есть кредитный рейтинг BBB от НРА. Впервые рейтинг был получен в 2021 году (на тот момент B , с тех пор он ежегодно повышался на одну ступень. Повышение кредитного рейтинга обусловлено развитием бизнеса и увеличением информационной прозрачности. Компания приступила к регулярной публикации консолидированной финансовой информации по МСФО.

, с тех пор он ежегодно повышался на одну ступень. Повышение кредитного рейтинга обусловлено развитием бизнеса и увеличением информационной прозрачности. Компания приступила к регулярной публикации консолидированной финансовой информации по МСФО.

Очевидно, что рентабельность у компании низкая. Рентабельность свободного денежного потока в 2023 году составила более чем скромный 1%, да и в 2022 году тоже был 1%.

А вот что радует, так это отрицательный чистый долг. У компании есть выпуск облигаций на жалкие 160 млн. Скорее всего, это была проба пера перед выходом на IPO.

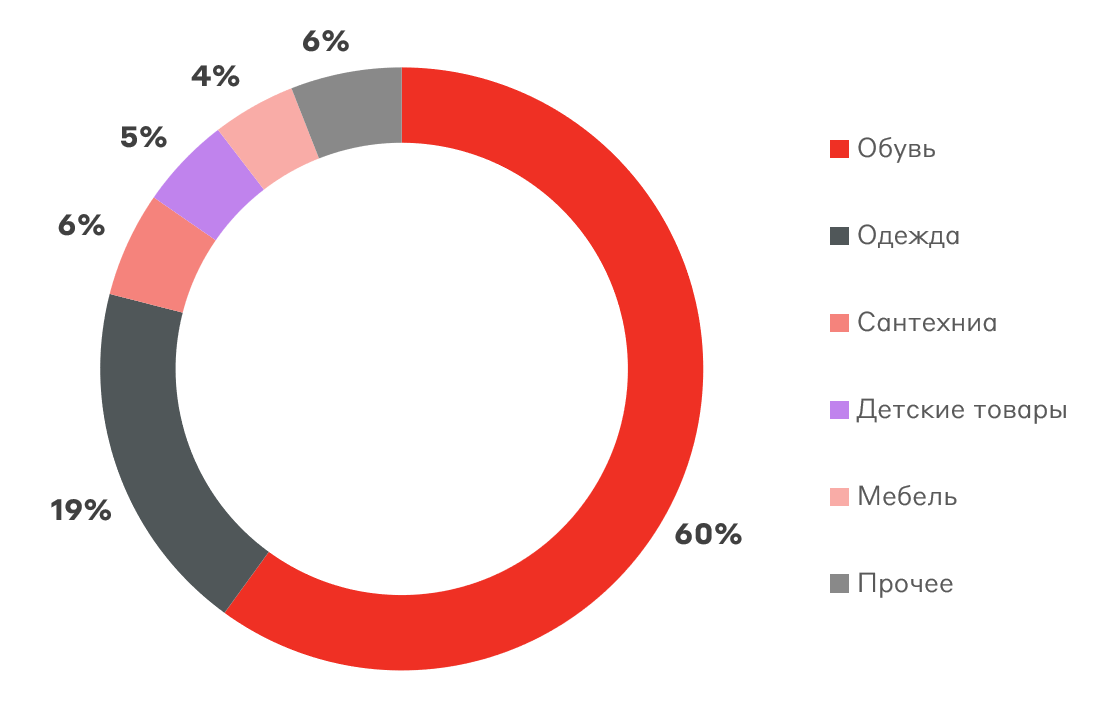

КИФА показывает план по увеличению оборота в 20 раз до 165 млрд в 2028 году. В принципе, товарооборот с Китаем в 2023 году был 73 млрд долларов, так что это капля в море. Но рост в 20 раз за 4 года — очень уж оптимистично. Для роста КИФА планирует добавить промышленные товары. Сейчас-то больше половины — обувь.

Если вдруг компания сможет лучше монетизировать высокий оборот доп. услугами, будет хорошо, но если рентабельность останется на уровне 1% — ну камон… По сути, чистая прибыль и свободный денежный поток можно считать отсутствующими.

Диапазон IPO на уровне от 92 до 110 рублей за акцию, это соответствует рыночной капитализации от 6,3 до 7,2 млрд. Прогнозные на 2024 год мультипликаторы P/S 0,6-0,7, EV/EBITDA 42,3-48,4.

Сбор заявок до 7 августа, старт торгов 8 августа под тикером QIFA. Второй уровень листинга. Уровень моего интереса к этому IPO примерно такой же, как их рентабельность, то есть, участвовать не планирую. Риски с трансграничными платежами и курсом юаня, отсутствие рентабельности как класса и скромные размеры компании не внушают оптимизма. А вот облигации их ещё возьму.

Кто такие?

КИФА — платформа цифровой торговли между Россией и Китаем в сегменте B2B, принадлежащая китайской компании QIFA SILU. Занимается оптовой торговлей китайскими товарами и напрямую соединяет поставщиков и покупателей на территории РФ и КНР. Кроме того, занимается экспортом российских товаров в Китай. В КИФЕ есть 2 сервиса: Open-Trade (покупка по каталогу) и Private-Trade (индивидуальные условия).У КИФЫ есть кредитный рейтинг BBB от НРА. Впервые рейтинг был получен в 2021 году (на тот момент B

, с тех пор он ежегодно повышался на одну ступень. Повышение кредитного рейтинга обусловлено развитием бизнеса и увеличением информационной прозрачности. Компания приступила к регулярной публикации консолидированной финансовой информации по МСФО.

, с тех пор он ежегодно повышался на одну ступень. Повышение кредитного рейтинга обусловлено развитием бизнеса и увеличением информационной прозрачности. Компания приступила к регулярной публикации консолидированной финансовой информации по МСФО.Показатели

В 2023 году выручка КИФА выросла на 75%, достигнув 5,7 млрд рублей. Оборот вырос на 76% до 6,7 млрд. EBITDA выросла на 3% до 87 млн. А вот чистая прибыль по сравнению с 2022 годом снизилась на 24% до 53,2 млн.Очевидно, что рентабельность у компании низкая. Рентабельность свободного денежного потока в 2023 году составила более чем скромный 1%, да и в 2022 году тоже был 1%.

А вот что радует, так это отрицательный чистый долг. У компании есть выпуск облигаций на жалкие 160 млн. Скорее всего, это была проба пера перед выходом на IPO.

КИФА показывает план по увеличению оборота в 20 раз до 165 млрд в 2028 году. В принципе, товарооборот с Китаем в 2023 году был 73 млрд долларов, так что это капля в море. Но рост в 20 раз за 4 года — очень уж оптимистично. Для роста КИФА планирует добавить промышленные товары. Сейчас-то больше половины — обувь.

Если вдруг компания сможет лучше монетизировать высокий оборот доп. услугами, будет хорошо, но если рентабельность останется на уровне 1% — ну камон… По сути, чистая прибыль и свободный денежный поток можно считать отсутствующими.

Дивиденды

КИФА планирует выплачивать дивиденды, начиная с 2027 года в объёме до 50% от чистой прибыли по МСФО. Старт выплат дивидендов прогнозируется после погашения облигационного займа. При текущей чистой прибыли даже говорить о дивидендах было бы смешно, не то что их высчитывать.IPO

КИФА планирует привлечь 1,7 млрд рублей (при этом free-float будет до 27%). Сделка cash-in. Деньги будут направлены на реализацию стратегии развития и инвестиционную программу.Диапазон IPO на уровне от 92 до 110 рублей за акцию, это соответствует рыночной капитализации от 6,3 до 7,2 млрд. Прогнозные на 2024 год мультипликаторы P/S 0,6-0,7, EV/EBITDA 42,3-48,4.

Сбор заявок до 7 августа, старт торгов 8 августа под тикером QIFA. Второй уровень листинга. Уровень моего интереса к этому IPO примерно такой же, как их рентабельность, то есть, участвовать не планирую. Риски с трансграничными платежами и курсом юаня, отсутствие рентабельности как класса и скромные размеры компании не внушают оптимизма. А вот облигации их ещё возьму.

Для просмотра ссылки необходимо нажать

Вход или Регистрация