Если инспекторы в рамках налоговой проверки выявляют занижение налоговой базы и неуплату организацией налогов, назначается штраф в размере 20% от неуплаченной суммы налога. А если инспекторы еще и умысел налогоплательщика докажут, то штраф начислят по ставке 40% (ст. 122 НК РФ).

Для примера: если сумма недоимки составила 10 миллионов рублей, то начисленный штраф может достигать 2 млн. (по ставке 20 %) или 4 млн. (по ставке 40 %).

Мы проанализировали более 100 судебных решений, чтобы понять - на что ссылаются налогоплательщики и какие инструменты и технологии они используют при построении своей защиты.

Доказать тяжелое материальное положение поможет финансовый анализ предприятия.

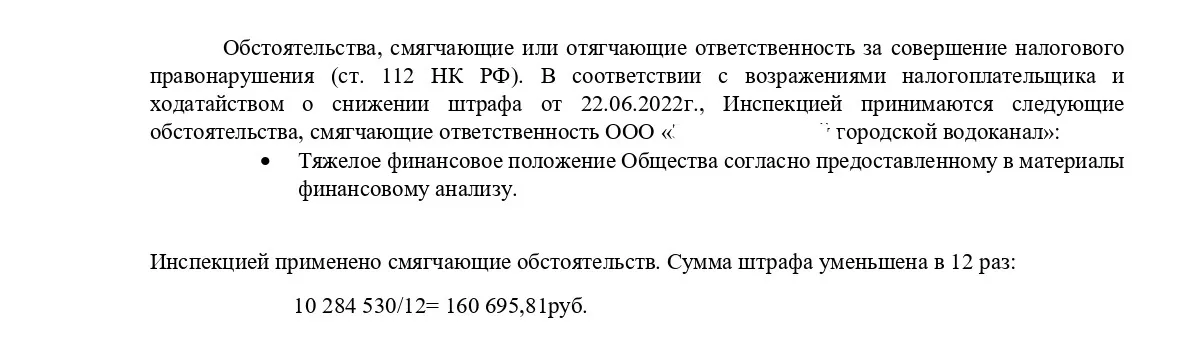

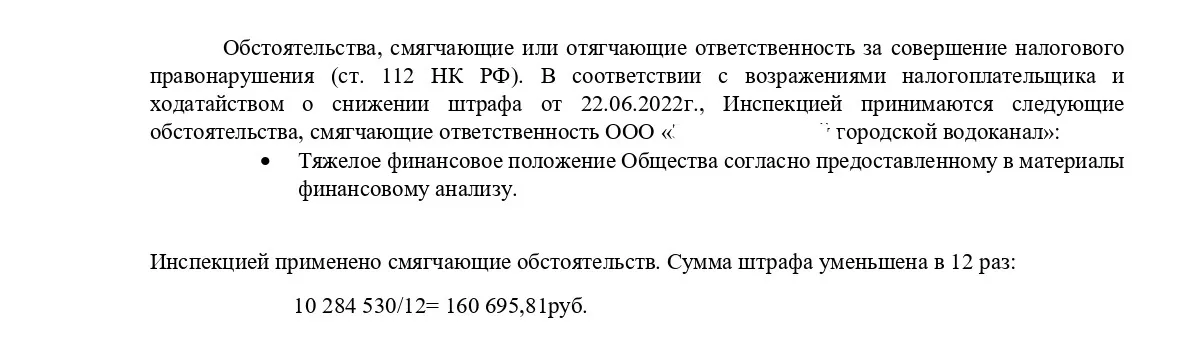

По одному из дел нам удалось снизить штраф с 10.2 млн. до 160 тыс. в том числе с использованием фин. анализа.

выписка из решения ИФНС в рамках ВНП касательно снижения штрафа с 10.2 млн. до 160 тыс.

выписка из решения ИФНС в рамках ВНП касательно снижения штрафа с 10.2 млн. до 160 тыс.

Финансовый анализ – это изучение финансового состояния и финансовых результатов деятельности организации. Он включает показатели ликвидности, устойчивости, рентабельности и стоимости активов организации.

Финансовый анализ показывает, насколько платежеспособна и финансово устойчива организация, а потому может стать мощным инструментом при доказывании реальности контрагента.

Мы регулярно изучаем судебную практику и пришли к выводу, что юристы редко используют этот инструмент для защиты интересов налогоплательщиков. Вероятно, это связано со сложностью проведения финансового анализа. Но, учитывая размеры вменяемых штрафов, подобные трудности нужно отодвигать на второй план.

Обычно опытный налоговый консультант для защиты налогоплательщика от необоснованного привлечения к ответственности или минимизации последствий, связанных с назначением наказания за совершение налогового правонарушения, собирает смягчающие ответственность доказательства параллельно тому, как инспектор готовит материалы, подтверждающие, по версии фискального органа, уклонение налогоплательщика от уплаты налогов.

Финансовый анализ проводят финансовый директор, бухгалтер и налоговый консультант – совместно или по отдельности. Если показатели финансового анализа планируется включить в ходатайство об уменьшении штрафа, не обойтись без налогового консультанта с юридическим профилем.

Мы проводим финансовый анализ, используя как собственные навыки налоговых консультантов, так и платные сервисы, которые автоматически формируют требуемые показатели (коэффициенты автономии и обеспеченности, показатели рентабельности и др.). Например, такую возможность дают расширенные пакеты некоторых сервисов по проверке контрагентов. Но надо понимать, что неподготовленный специалист не сможет правильно применить сформированные искусственным интеллектом показатели и дать им надлежащую оценку.

Развитие цифровизации инструментов налогового контроля, применение искусственного интеллекта при проверках вызывает необходимость применения всего комплекса мер, инструментов налоговых адвокатов направленных на минимизацию последствий налоговой проверки. Практическое значение в общей тактики защиты, в том числе в будущем судебном процессе по оспариванию штрафа имеет финансовый анализ, который, по моему мнению, является мощным элементом ходатайства о снижении штрафа.

Для примера: если сумма недоимки составила 10 миллионов рублей, то начисленный штраф может достигать 2 млн. (по ставке 20 %) или 4 млн. (по ставке 40 %).

Мы проанализировали более 100 судебных решений, чтобы понять - на что ссылаются налогоплательщики и какие инструменты и технологии они используют при построении своей защиты.

Что можно использовать в своей защите?

Одним из обстоятельств, на которые можно сослаться для уменьшения штрафа, является тяжелое материальное положение налогоплательщика.Доказать тяжелое материальное положение поможет финансовый анализ предприятия.

По одному из дел нам удалось снизить штраф с 10.2 млн. до 160 тыс. в том числе с использованием фин. анализа.

Финансовый анализ – это изучение финансового состояния и финансовых результатов деятельности организации. Он включает показатели ликвидности, устойчивости, рентабельности и стоимости активов организации.

Финансовый анализ показывает, насколько платежеспособна и финансово устойчива организация, а потому может стать мощным инструментом при доказывании реальности контрагента.

Мы регулярно изучаем судебную практику и пришли к выводу, что юристы редко используют этот инструмент для защиты интересов налогоплательщиков. Вероятно, это связано со сложностью проведения финансового анализа. Но, учитывая размеры вменяемых штрафов, подобные трудности нужно отодвигать на второй план.

Судебная практика

Использование этого анализа для уменьшения штрафных санкций подтверждает и судебная практика (постановления 14 ААС от 16 апреля 2019 г. по делу № А44-3477/2018, АС Западно-Сибирского округа от 13 февраля 2017 г. № Ф04-6898/2016, АС Волго-Вятского округа от 7 июня 2016 г. № Ф01-1895/2016, АС Центрального округа от 14 июля 2015 г. № Ф10-2166/2015).Кто проводит финансовый анализ и когда лучше это делать?

Проект финансового анализа как элемент ходатайства об уменьшении размера штрафа в порядке п. 1 ст. 112 НК РФ рекомендуется готовить одновременно с началом проведения налоговой проверки или ближе к ее завершению. Подать ходатайство с приложением результатов финансового анализа лучше в момент, когда налогоплательщик ознакомился с актом проверки и у него есть право заявить возражение в течение месяца (п. 6 ст. 100 НК РФ).Обычно опытный налоговый консультант для защиты налогоплательщика от необоснованного привлечения к ответственности или минимизации последствий, связанных с назначением наказания за совершение налогового правонарушения, собирает смягчающие ответственность доказательства параллельно тому, как инспектор готовит материалы, подтверждающие, по версии фискального органа, уклонение налогоплательщика от уплаты налогов.

Финансовый анализ проводят финансовый директор, бухгалтер и налоговый консультант – совместно или по отдельности. Если показатели финансового анализа планируется включить в ходатайство об уменьшении штрафа, не обойтись без налогового консультанта с юридическим профилем.

Мы проводим финансовый анализ, используя как собственные навыки налоговых консультантов, так и платные сервисы, которые автоматически формируют требуемые показатели (коэффициенты автономии и обеспеченности, показатели рентабельности и др.). Например, такую возможность дают расширенные пакеты некоторых сервисов по проверке контрагентов. Но надо понимать, что неподготовленный специалист не сможет правильно применить сформированные искусственным интеллектом показатели и дать им надлежащую оценку.

Развитие цифровизации инструментов налогового контроля, применение искусственного интеллекта при проверках вызывает необходимость применения всего комплекса мер, инструментов налоговых адвокатов направленных на минимизацию последствий налоговой проверки. Практическое значение в общей тактики защиты, в том числе в будущем судебном процессе по оспариванию штрафа имеет финансовый анализ, который, по моему мнению, является мощным элементом ходатайства о снижении штрафа.

Для просмотра ссылки необходимо нажать

Вход или Регистрация