Стейблкоины играют все более важную роль в широком криптовалютном и финансовом ландшафте. Почему и как именно это происходит?

Рост цифровых валют, примером которого является Биткоин, привел к революционному сдвигу в финансовом ландшафте. Однако это также выявило серьезную проблему: волатильность цен. Биткоин и многие другие ранние криптовалюты демонстрировали резкие колебания цен, что затрудняло их использование для повседневных транзакций или в качестве надежного средства сбережения. Пользователи осознали необходимость стабильности, особенно при ведении бизнеса или хранении активов в течение длительного периода. Такая потребность в стабильности в сфере цифровых валют проложила путь к развитию стейблкоинов.

В результате появились стейблкоины, которые должны удовлетворять потребность в надежной и стабильной стоимости в пространстве цифровых валют, используя различные стратегии, такие как привязка активов к бумажным валютам или товарам, а также алгоритмические механизмы.

Стейблкоины делятся на две основные категории, первой из которых является обеспеченные стейблкоины, такие как Tether, которые подкреплены реальными активами, такими как бумажные валюты или сырьевые товары, причем каждый токен связан с конкретным активом для поддержания стабильности.

Второй тип - это алгоритмические стейблкоины, такие как Dai от MakerDAO, которые не полагаются на физическое обеспечение, а вместо этого используют смарт-контракты и алгоритмы для управления спросом и предложением, стремясь поддерживать стабильную цену за счет децентрализованного управления и автоматизированных процессов.

Эти стейблкоины уже стали неотъемлемыми компонентами экосистемы криптовалют, обеспечивая безопасные и стабильные цифровые транзакции и открывая новые возможности для финансовых инноваций.

Вот более детальный взгляд на некоторые из лучших стейблкоинов, а также на то, как они появились и где они находятся в настоящее время.

USDT был введен в то время, когда рынок криптовалют быстро рос, но не имел стабильной цифровой валюты, обеспеченной активами.

Его уникальным преимуществом была привязка к доллару США. Каждый токен USDT был разработан для обозначения одного доллара США.

USDT очень рано столкнулся с противоречиями и скептицизмом. Одной из основных проблем было наличие у Tether долларовых резервов, которые, как он утверждал, обеспечивали его токены. Непрозрачная финансовая практика компании и отсутствие регулярных проверок вызвали сомнения в криптовалютном сообществе. Однако в последнее время Tether опубликовал информацию о своих запасах.

Tether утверждает, что имеет достаточные резервы для поддержания привязки к доллару 1:1, обеспечивая при этом поддержку каждого USDT в обращении. Такая привязка к фиатной валюте была призвана предоставить пользователям надежную и стабильную цифровую валюту для различных вариантов использования, включая торговлю и денежные переводы.

В 2023 году, согласно полной разбивке резервов, Tether обеспечен денежными средствами, их эквивалентами, обеспеченными кредитами, корпоративными облигациями и другими инвестициями, включая цифровые токены. Представитель Tether сообщил:

Рисунок 1. Резервные активы Tether по состоянию на второй квартал 2023 года. Источник: Tether.

Тем не менее, роль Tether вызывает пристальное внимание на рынке криптовалют. Он стал широко использоваться для перевода стоимости между различными криптовалютными биржами, что позволяет трейдерам избегать использования традиционных банковских систем. Некоторые критики утверждали, что Tether использовался для манипулирования ценами на криптовалюты, особенно на биткоины, путем создания синтетического спроса.

Несмотря на эти противоречия, Tether остается одним из наиболее широко используемых стейблкоинов в экосистеме криптовалют и служит важнейшим инструментом для трейдеров и инвесторов на нестабильных криптовалютных рынках.

Пользователи, которые хотят генерировать Dai, вносят определенное количество Ethereum в CDP, а затем создают токены DAI на основе стоимости залога. После этого пользователь может использовать токены DAI в качестве стабильного средства обмена или средства сбережения.

Чтобы обеспечить стабильность Dai, система MakerDAO отслеживает стоимость залога в CDP. Если стоимость залога падает ниже определенного порога (известного как коэффициент ликвидации), система может автоматически продать залог, чтобы выкупить DAI и стабилизировать его стоимость.

Механизмы стабильности DAI со временем развивались. В дополнение к Ethereum MakerDAO представила Dai (MCD), позволяющую пользователям обеспечивать более широкий спектр активов, что еще больше диверсифицирует систему и снижает ее зависимость от одной криптовалюты. Эта эволюция сделала Dai более устойчивым и адаптируемым к изменениям рынка.

Однако в августе 2023 года Circle и Coinbase распустили Centre, группу, отвечавшую за надзор за USDC с 2018 года. В результате Circle получила единоличное управление USDC.

В марте 2023 года токен временно потерял привязку к доллару США в соотношении 1:1, когда банк Кремниевой долины, где Circle хранил 3,3 миллиарда долларов валютных резервов, рухнул из-за кризиса ликвидности. Хотя токен ненадолго упал до 0,87 доллара, позже Circle подтвердила, что смогла вывести свои резервы из SVB, восстановив привязку 1:1, но не без удара по доверию пользователей.

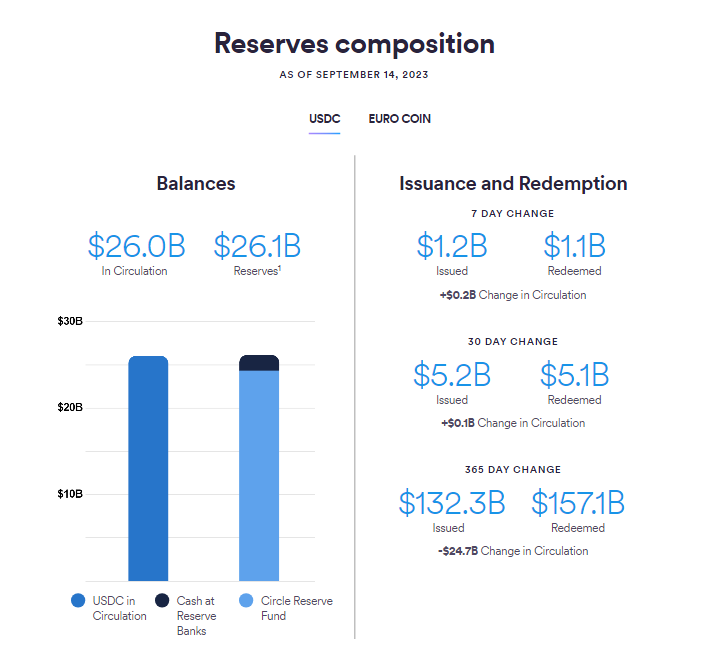

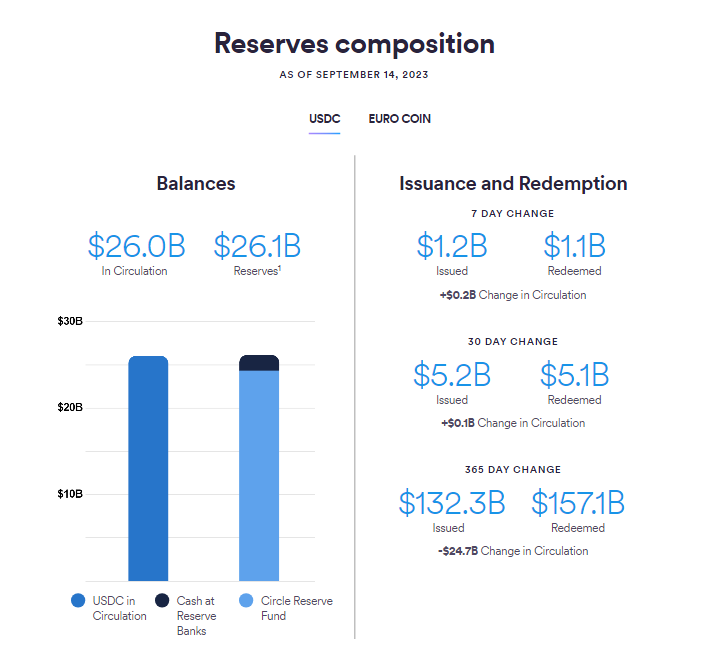

Основная цель USDC - обеспечить цифровое представление доллара США, упрощая пользователям транзакции в пространстве криптовалют, избегая при этом волатильности цен, связанной с другими криптовалютами, такими как Биткоин или Эфириум. Каждый токен USDC должен быть обеспечен соответствующей суммой долларов, хранящейся в резерве, который регулярно проверяется для поддержания прозрачности и доверия в экосистеме.

Рисунок 2. Состав резервов Circle. Источник: Circle.

USDC начал работать как токен ERC-20 на блокчейне Ethereum. Однако с тех пор он распространился на другие блокчейны, такие как Alogrand, Stellar, Base и Optimism, чтобы повысить масштабируемость и снизить транзакционные издержки. Эта совместимость расширила возможности использования за пределами сети Ethereum, сделав ее доступной для более широкого круга пользователей и приложений.

В экосистеме децентрализованных финансов (DeFi) USDC используется разными способами. Во-первых, он функционирует как источник ликвидности на децентрализованных биржах, таких как Uniswap и Curve. Пользователи предоставляют этим платформам USDC, становясь поставщиками ликвидности и получая долю от комиссий за транзакции, генерируемых этими пулами. Это дает возможность получать пассивный доход от активов USDC.

Кроме того, USDC можно использовать в качестве залога для заимствований на кредитных платформах DeFi, таких как Compound и Aave. Пользователи блокируют свои активы в качестве залога в долларах США, что позволяет им брать взаймы другие криптовалюты или стейблкоины. Это обеспечивает кредитное плечо и ликвидность без традиционных посредников, а также позволяет пользователям зарабатывать проценты по своим депозитам в долларах США, используя их в качестве залога.

Кроме того, с использованием USDC энтузиасты DeFi часто занимаются фармингом и стекингом. Участвуя в пулах ликвидности или размещая свои токены USDC, пользователи могут получать вознаграждение, обычно в виде токенов управления или процентов.

Токен несколько раз отклонялся от привязки к доллару в соотношении 1:1. Один из недавних инцидентов произошел, когда компания Prime Trust, технологический партнер стейблкоина, объявила о приостановке выпуска TUSD:

В октябре 2023 года проект подвергся критике, поскольку хакерская атака одного из сторонних поставщиков потенциально скомпрометировала данные «Знай своего клиента» пользователей TUSD. TrueUSD быстро отметил, что сами резервы находятся в безопасности и никогда не подвергаются риску.

TrueUSD часто используется в торговле криптовалютой и инвестициях как способ хранения средств во время волатильности рынка, предлагая трейдерам безопасную гавань от колебаний цен на криптовалюту.

Предполагается, что стоимость BUSD останется близкой к 1:1 по отношению к доллару США. Это означает, что 1 BUSD обычно эквивалентен 1 доллару США. Чтобы достичь этой стабильности, Binance держит эквивалентные суммы долларов США в резерве для поддержки токенов BUSD в обращении.

Этот резерв регулярно проверяется, чтобы гарантировать, что он соответствует общему запасу BUSD, тем самым поддерживая привязку токена к доллару США. Эта прозрачность и поддержка активов необходимы для укрепления доверия среди пользователей и инвесторов.

BUSD можно использовать для различных целей в криптовалютном пространстве. Трейдеры часто используют его как стабильную среду для хранения своих средств, когда они хотят временно выйти из волатильных позиций по криптовалюте. Он также используется в торговых парах на Binance и других биржах, позволяя трейдерам с легкостью входить и выходить из позиций.

Более того, BUSD нашел применение за пределами торгового мира. Он обычно используется в децентрализованных финансовых платформах и протоколах доходного фарминга, таких как PancakeSwap, в качестве стабильного актива для обеспечения ликвидности или кредитов. Однако недавно Binance начала сворачивать поддержку стейблкоина BUSD и планирует полностью прекратить ее к 2024 году.

Такое решение было принято в связи с тем, что Департамент финансовых услуг Нью-Йорка приказал эмитенту Paxos прекратить чеканку BUSD.

USTC отличился тем, что использовал уникальный алгоритмический механизм, который использовал стимулы и препятствия для поддержания своей стоимости на уровне около 1 доллара. Одной из ключевых особенностей USTC было использование Luna (LUNA), собственной криптовалюты блокчейна Terra, в качестве залога.

Когда цена стейблкоина отклонялась от целевого показателя в 1 доллар, в действие вступил механизм под названием Terra Stability Reserve. Если бы TerraUSD торговался выше 1 доллара, пользователи могли бы создать новые TerraUSD, заблокировав Luna в качестве залога. И наоборот, когда TerraUSD торговался ниже 1 доллара, пользователи могли обменять его на Luna с прибылью, эффективно балансируя спрос и предложение и возвращая цену к целевому значению.

7 мая 2022 года стейблкоин потерял привязку к доллару. Попытки восстановить привязку ненадолго сработали, но в конечном итоге не увенчались успехом. За тот же период дополнительный токен LUNA, изначально предназначенный для обеспечения стабильности цен на UST, резко упал с 80 до 0,005 долларов.

На следующий день, 25 мая, валидаторы сети Terra проголосовали за преобразовательное предложение, представленное До Квоном, одним из соучредителей проекта. Это предложение было направлено на запуск нового блокчейна под названием Terra 2.0, который, в частности, исключил бы компонент стейблкоина.

Согласно этому плану, предыдущие держатели LUNA и UST получают собственный токен нового блокчейна Terra (LUNA2) в зависимости от количества этих токенов, которые они имеют. Этот переход был направлен на перекалибровку экосистемы Terra и диверсификацию ее предложений.

Важно отметить, что исходный блокчейн Terra продолжает функционировать вместе с Terra 2.0, его токен переименован в Luna Classic (LUNC), а TerraUSD - в TerraClassicUSD или USTC.

В целом, эта сага поставила под сомнение практичность и стабильность алгоритмически сбалансированных стейблкоинов, поскольку доверие пользователей к таким экосистемам за последнее время испарились.

Некоторые страны активно работают над нормативной базой для решения проблемы выпуска и использования стейблкоинов в пределах своей юрисдикции. Эти правила могут потребовать от эмитентов стейблкоинов соблюдения определенных требований к резервам и отчетности. Например, Сингапур требует, чтобы стейблкоины поддерживали минимальный базовый капитал и ликвидные активы, чтобы снизить риск неплатежеспособности.

В июле Совет по финансовой стабильности (FS , который контролирует и устанавливает правила в отношении глобальной финансовой системы, подготовил предложение по регулированию криптовалют. FSB предложил, чтобы глобальные эмитенты стейблкоинов создали орган управления и установили минимальное соотношение резервных активов на уровне 1:1, если только к эмитенту «не применяются адекватные пруденциальные требования», такие как стандарты коммерческих банков.

, который контролирует и устанавливает правила в отношении глобальной финансовой системы, подготовил предложение по регулированию криптовалют. FSB предложил, чтобы глобальные эмитенты стейблкоинов создали орган управления и установили минимальное соотношение резервных активов на уровне 1:1, если только к эмитенту «не применяются адекватные пруденциальные требования», такие как стандарты коммерческих банков.

Сами проекты стейблкоинов также развиваются вместе с изменением правовых и экономических условий.

Конкуренция среди проектов стейблкоинов повысила прозрачность: многие эмитенты предоставляют регулярные аудиторские и аттестационные отчеты, чтобы доказать поддержку и стабильность своих активов. Межсетевое взаимодействие также является растущей тенденцией, позволяющей стейблкоинам беспрепятственно перемещаться между сетями блокчейнов.

Представитель Tether заявил:

Поскольку стейблкоины играют решающую роль в более широком криптовалютном и финансовом ландшафте, можно ожидать постоянных инноваций, партнерских отношений и адаптации к динамике рынка.

Рост цифровых валют, примером которого является Биткоин, привел к революционному сдвигу в финансовом ландшафте. Однако это также выявило серьезную проблему: волатильность цен. Биткоин и многие другие ранние криптовалюты демонстрировали резкие колебания цен, что затрудняло их использование для повседневных транзакций или в качестве надежного средства сбережения. Пользователи осознали необходимость стабильности, особенно при ведении бизнеса или хранении активов в течение длительного периода. Такая потребность в стабильности в сфере цифровых валют проложила путь к развитию стейблкоинов.

В результате появились стейблкоины, которые должны удовлетворять потребность в надежной и стабильной стоимости в пространстве цифровых валют, используя различные стратегии, такие как привязка активов к бумажным валютам или товарам, а также алгоритмические механизмы.

Стейблкоины делятся на две основные категории, первой из которых является обеспеченные стейблкоины, такие как Tether, которые подкреплены реальными активами, такими как бумажные валюты или сырьевые товары, причем каждый токен связан с конкретным активом для поддержания стабильности.

Второй тип - это алгоритмические стейблкоины, такие как Dai от MakerDAO, которые не полагаются на физическое обеспечение, а вместо этого используют смарт-контракты и алгоритмы для управления спросом и предложением, стремясь поддерживать стабильную цену за счет децентрализованного управления и автоматизированных процессов.

Эти стейблкоины уже стали неотъемлемыми компонентами экосистемы криптовалют, обеспечивая безопасные и стабильные цифровые транзакции и открывая новые возможности для финансовых инноваций.

Вот более детальный взгляд на некоторые из лучших стейблкоинов, а также на то, как они появились и где они находятся в настоящее время.

Типы стейблкоинов

Tether (2014)

USDT был запущен в 2014 году как криптовалюта, созданная для преодоления разрыва между традиционными бумажными валютами и экосистемой цифровых валют. Ее основала Tether, а ее генеральным директором был Ян Людовикус ван дер Вельде.USDT был введен в то время, когда рынок криптовалют быстро рос, но не имел стабильной цифровой валюты, обеспеченной активами.

Его уникальным преимуществом была привязка к доллару США. Каждый токен USDT был разработан для обозначения одного доллара США.

USDT очень рано столкнулся с противоречиями и скептицизмом. Одной из основных проблем было наличие у Tether долларовых резервов, которые, как он утверждал, обеспечивали его токены. Непрозрачная финансовая практика компании и отсутствие регулярных проверок вызвали сомнения в криптовалютном сообществе. Однако в последнее время Tether опубликовал информацию о своих запасах.

Tether утверждает, что имеет достаточные резервы для поддержания привязки к доллару 1:1, обеспечивая при этом поддержку каждого USDT в обращении. Такая привязка к фиатной валюте была призвана предоставить пользователям надежную и стабильную цифровую валюту для различных вариантов использования, включая торговлю и денежные переводы.

В 2023 году, согласно полной разбивке резервов, Tether обеспечен денежными средствами, их эквивалентами, обеспеченными кредитами, корпоративными облигациями и другими инвестициями, включая цифровые токены. Представитель Tether сообщил:

«Отчет Tether за второй квартал 2023 года подчеркивает нашу разумную инвестиционную стратегию. У нас есть 85% денежных средств и их эквивалентов, около 72,5 миллиардов долларов в казначейских облигациях США, а также такие активы, как золото и биткоины. Мы постепенно исключаем обеспеченные кредиты из наших резервов. В прошлом квартале мы добавили 850 миллионов долларов к нашим избыточным резервам, что на общую сумму около 3,3 миллиарда долларов. И это еще больше укрепило стабильность Tether».

| Категория активов | Сумма в долларах США |

|---|---|

| 1. Наличные деньги и их эквиваленты, а также другие краткосрочные депозиты | |

| Казначейские векселя США | 53,044,762,609 |

| Соглашения об обратном выкупе "Овернайт" | 7,500,000,000 |

| Срочные соглашения обратного репо | 786,850,807 |

| Фонды денежного рынка | 7,453,204,896 |

| Наличные и банковские депозиты | 481,350,555 |

| Казначейские вексели, не относящиеся к казначейству США 10 | 47,680,940 |

| Промежуточный итог | 69,313,849,807 |

| 2. Корпоративные облигации | 140,669,244 |

| 3. Драгоценные металлы | 3,391,091,658 |

| 4. Биткоины | 1,500,064,140 |

| 5. Прочие инвестиции 14 | 2,138,395,675 |

| Обеспеченные кредиты 15 | 5,349,078,821 |

| Всего (1+2+3+4+5+6) | 81,833,149,345 |

Тем не менее, роль Tether вызывает пристальное внимание на рынке криптовалют. Он стал широко использоваться для перевода стоимости между различными криптовалютными биржами, что позволяет трейдерам избегать использования традиционных банковских систем. Некоторые критики утверждали, что Tether использовался для манипулирования ценами на криптовалюты, особенно на биткоины, путем создания синтетического спроса.

Несмотря на эти противоречия, Tether остается одним из наиболее широко используемых стейблкоинов в экосистеме криптовалют и служит важнейшим инструментом для трейдеров и инвесторов на нестабильных криптовалютных рынках.

Dai (2017)

Dai - это децентрализованный стейблкоин, работающий в экосистеме блокчейна Ethereum. Он создан проектом MakerDAO, который был основан в 2014 году с целью разработки децентрализованного алгоритмического решения для стейблкоинов. Dai не обеспечен резервом фиатной валюты. Вместо этого Dai обеспечивается различными криптовалютами, в первую очередь эфиром, который пользователи блокируют в смарт-контракте, называемом обеспеченной долговой позицией (CDP).Пользователи, которые хотят генерировать Dai, вносят определенное количество Ethereum в CDP, а затем создают токены DAI на основе стоимости залога. После этого пользователь может использовать токены DAI в качестве стабильного средства обмена или средства сбережения.

Чтобы обеспечить стабильность Dai, система MakerDAO отслеживает стоимость залога в CDP. Если стоимость залога падает ниже определенного порога (известного как коэффициент ликвидации), система может автоматически продать залог, чтобы выкупить DAI и стабилизировать его стоимость.

Механизмы стабильности DAI со временем развивались. В дополнение к Ethereum MakerDAO представила Dai (MCD), позволяющую пользователям обеспечивать более широкий спектр активов, что еще больше диверсифицирует систему и снижает ее зависимость от одной криптовалюты. Эта эволюция сделала Dai более устойчивым и адаптируемым к изменениям рынка.

USD Coin (2018)

Токен USD Coin (USDC) был запущен в сентябре 2018 года как совместное предприятие двух известных криптовалютных компаний - Circle и Coinbase. Стейблкоин также управляется консорциумом Centre, соучредителями которого являются две компании.Однако в августе 2023 года Circle и Coinbase распустили Centre, группу, отвечавшую за надзор за USDC с 2018 года. В результате Circle получила единоличное управление USDC.

В марте 2023 года токен временно потерял привязку к доллару США в соотношении 1:1, когда банк Кремниевой долины, где Circle хранил 3,3 миллиарда долларов валютных резервов, рухнул из-за кризиса ликвидности. Хотя токен ненадолго упал до 0,87 доллара, позже Circle подтвердила, что смогла вывести свои резервы из SVB, восстановив привязку 1:1, но не без удара по доверию пользователей.

Основная цель USDC - обеспечить цифровое представление доллара США, упрощая пользователям транзакции в пространстве криптовалют, избегая при этом волатильности цен, связанной с другими криптовалютами, такими как Биткоин или Эфириум. Каждый токен USDC должен быть обеспечен соответствующей суммой долларов, хранящейся в резерве, который регулярно проверяется для поддержания прозрачности и доверия в экосистеме.

Рисунок 2. Состав резервов Circle. Источник: Circle.

USDC начал работать как токен ERC-20 на блокчейне Ethereum. Однако с тех пор он распространился на другие блокчейны, такие как Alogrand, Stellar, Base и Optimism, чтобы повысить масштабируемость и снизить транзакционные издержки. Эта совместимость расширила возможности использования за пределами сети Ethereum, сделав ее доступной для более широкого круга пользователей и приложений.

В экосистеме децентрализованных финансов (DeFi) USDC используется разными способами. Во-первых, он функционирует как источник ликвидности на децентрализованных биржах, таких как Uniswap и Curve. Пользователи предоставляют этим платформам USDC, становясь поставщиками ликвидности и получая долю от комиссий за транзакции, генерируемых этими пулами. Это дает возможность получать пассивный доход от активов USDC.

Кроме того, USDC можно использовать в качестве залога для заимствований на кредитных платформах DeFi, таких как Compound и Aave. Пользователи блокируют свои активы в качестве залога в долларах США, что позволяет им брать взаймы другие криптовалюты или стейблкоины. Это обеспечивает кредитное плечо и ликвидность без традиционных посредников, а также позволяет пользователям зарабатывать проценты по своим депозитам в долларах США, используя их в качестве залога.

Кроме того, с использованием USDC энтузиасты DeFi часто занимаются фармингом и стекингом. Участвуя в пулах ликвидности или размещая свои токены USDC, пользователи могут получать вознаграждение, обычно в виде токенов управления или процентов.

TrueUSD (TUSD) (2018)

TrueUSD (TUSD) был выпущен в марте 2018 года компанией TrustToken, технологической компанией, которая занимается блокчейном и специализируется на создании токенов, обеспеченных активами.Токен несколько раз отклонялся от привязки к доллару в соотношении 1:1. Один из недавних инцидентов произошел, когда компания Prime Trust, технологический партнер стейблкоина, объявила о приостановке выпуска TUSD:

«Чеканка TUSD через Prime Trust приостановлена для дальнейшего уведомления. Благодарим за понимание и приносим извинения за неудобства. Если у вас возникнут дополнительные вопросы, свяжитесь с нами по адресу [email protected]», - пишет TrueUSD (@tusdio) 10 июня 2023 года.

В октябре 2023 года проект подвергся критике, поскольку хакерская атака одного из сторонних поставщиков потенциально скомпрометировала данные «Знай своего клиента» пользователей TUSD. TrueUSD быстро отметил, что сами резервы находятся в безопасности и никогда не подвергаются риску.

TrueUSD часто используется в торговле криптовалютой и инвестициях как способ хранения средств во время волатильности рынка, предлагая трейдерам безопасную гавань от колебаний цен на криптовалюту.

Binance USD (2019)

Binance USD (BUSD) - это обеспеченный стейблкоин, который выпущен Binance, одной из крупнейших криптовалютных бирж. Он был представлен на рынке криптовалют в сентябре 2019 года.Предполагается, что стоимость BUSD останется близкой к 1:1 по отношению к доллару США. Это означает, что 1 BUSD обычно эквивалентен 1 доллару США. Чтобы достичь этой стабильности, Binance держит эквивалентные суммы долларов США в резерве для поддержки токенов BUSD в обращении.

Этот резерв регулярно проверяется, чтобы гарантировать, что он соответствует общему запасу BUSD, тем самым поддерживая привязку токена к доллару США. Эта прозрачность и поддержка активов необходимы для укрепления доверия среди пользователей и инвесторов.

BUSD можно использовать для различных целей в криптовалютном пространстве. Трейдеры часто используют его как стабильную среду для хранения своих средств, когда они хотят временно выйти из волатильных позиций по криптовалюте. Он также используется в торговых парах на Binance и других биржах, позволяя трейдерам с легкостью входить и выходить из позиций.

Более того, BUSD нашел применение за пределами торгового мира. Он обычно используется в децентрализованных финансовых платформах и протоколах доходного фарминга, таких как PancakeSwap, в качестве стабильного актива для обеспечения ликвидности или кредитов. Однако недавно Binance начала сворачивать поддержку стейблкоина BUSD и планирует полностью прекратить ее к 2024 году.

Такое решение было принято в связи с тем, что Департамент финансовых услуг Нью-Йорка приказал эмитенту Paxos прекратить чеканку BUSD.

TerraUSD (2020)

TerraClassicUSD (USTC) - ранее известный как TerraUSD (UST) - это стейблкоин, который был алгоритмически стабилизирован, а не подкреплен резервом традиционных активов, таких как стейблкоины с фиатным обеспечением.USTC отличился тем, что использовал уникальный алгоритмический механизм, который использовал стимулы и препятствия для поддержания своей стоимости на уровне около 1 доллара. Одной из ключевых особенностей USTC было использование Luna (LUNA), собственной криптовалюты блокчейна Terra, в качестве залога.

Когда цена стейблкоина отклонялась от целевого показателя в 1 доллар, в действие вступил механизм под названием Terra Stability Reserve. Если бы TerraUSD торговался выше 1 доллара, пользователи могли бы создать новые TerraUSD, заблокировав Luna в качестве залога. И наоборот, когда TerraUSD торговался ниже 1 доллара, пользователи могли обменять его на Luna с прибылью, эффективно балансируя спрос и предложение и возвращая цену к целевому значению.

7 мая 2022 года стейблкоин потерял привязку к доллару. Попытки восстановить привязку ненадолго сработали, но в конечном итоге не увенчались успехом. За тот же период дополнительный токен LUNA, изначально предназначенный для обеспечения стабильности цен на UST, резко упал с 80 до 0,005 долларов.

На следующий день, 25 мая, валидаторы сети Terra проголосовали за преобразовательное предложение, представленное До Квоном, одним из соучредителей проекта. Это предложение было направлено на запуск нового блокчейна под названием Terra 2.0, который, в частности, исключил бы компонент стейблкоина.

Согласно этому плану, предыдущие держатели LUNA и UST получают собственный токен нового блокчейна Terra (LUNA2) в зависимости от количества этих токенов, которые они имеют. Этот переход был направлен на перекалибровку экосистемы Terra и диверсификацию ее предложений.

Важно отметить, что исходный блокчейн Terra продолжает функционировать вместе с Terra 2.0, его токен переименован в Luna Classic (LUNC), а TerraUSD - в TerraClassicUSD или USTC.

В целом, эта сага поставила под сомнение практичность и стабильность алгоритмически сбалансированных стейблкоинов, поскольку доверие пользователей к таким экосистемам за последнее время испарились.

Развивающийся ландшафт проектов стейблкоинов

Нормативные изменения являются важным фактором, влияющим на ландшафт стейблкоинов. Правительства и регулирующие органы все более тщательно изучают стейблкоины из-за проблем с финансовой стабильностью, защитой потребителей и соблюдением требований по борьбе с отмыванием денег (AML). В октябре глава Федеральной резервной системы США Мишель Боуман выступила против использования стейблкоинов из-за низкого уровня их регулирования.Некоторые страны активно работают над нормативной базой для решения проблемы выпуска и использования стейблкоинов в пределах своей юрисдикции. Эти правила могут потребовать от эмитентов стейблкоинов соблюдения определенных требований к резервам и отчетности. Например, Сингапур требует, чтобы стейблкоины поддерживали минимальный базовый капитал и ликвидные активы, чтобы снизить риск неплатежеспособности.

В июле Совет по финансовой стабильности (FS

, который контролирует и устанавливает правила в отношении глобальной финансовой системы, подготовил предложение по регулированию криптовалют. FSB предложил, чтобы глобальные эмитенты стейблкоинов создали орган управления и установили минимальное соотношение резервных активов на уровне 1:1, если только к эмитенту «не применяются адекватные пруденциальные требования», такие как стандарты коммерческих банков.

, который контролирует и устанавливает правила в отношении глобальной финансовой системы, подготовил предложение по регулированию криптовалют. FSB предложил, чтобы глобальные эмитенты стейблкоинов создали орган управления и установили минимальное соотношение резервных активов на уровне 1:1, если только к эмитенту «не применяются адекватные пруденциальные требования», такие как стандарты коммерческих банков.Сами проекты стейблкоинов также развиваются вместе с изменением правовых и экономических условий.

Конкуренция среди проектов стейблкоинов повысила прозрачность: многие эмитенты предоставляют регулярные аудиторские и аттестационные отчеты, чтобы доказать поддержку и стабильность своих активов. Межсетевое взаимодействие также является растущей тенденцией, позволяющей стейблкоинам беспрепятственно перемещаться между сетями блокчейнов.

Представитель Tether заявил:

DeFi - еще одна отрасль, в которой популярность стейблкоинов значительно растет. Флекс Ян, основатель Hope.money, протокола стейблкоинов, поддерживаемого собственными криптовалютными резервами, заявил:«Потенциальные преимущества и проблемы беспрепятственного перемещения стейблкоинов между различными сетями блокчейнов имеют решающее значение. Эта возможность повышает функциональную совместимость, позволяя пользователям совершать транзакции в различных экосистемах, создавая более взаимосвязанное пространство блокчейнов. Кроме того, он предоставляет доступ к уникальным функциям и приложениям в различных блокчейнах, позволяя пользователям использовать сильные стороны каждой сети для конкретных случаев использования».

Стейблкоины также позволяют получать доход и обеспечивать ликвидность в DeFi. Пользователи могут предоставлять ликвидность децентрализованным биржам и автоматизированным маркет-мейкерам, соединяя стейблкоины с другими криптовалютами. Этот процесс, известный как предоставление ликвидности, позволяет пользователям получать комиссионные и льготы, сохраняя при этом стабильность своих активов.«Стейблкоины также играют ключевую роль в экосистеме DeFi, позволяя пользователям участвовать в кредитовании, займах, торговле и зарабатывать проценты, не подвергая себя опасности к волатильности других криптовалют. Например, размещение USDT в течение года может привести к годовой доходности примерно в 6%».

Поскольку стейблкоины играют решающую роль в более широком криптовалютном и финансовом ландшафте, можно ожидать постоянных инноваций, партнерских отношений и адаптации к динамике рынка.

Для просмотра ссылки необходимо нажать

Вход или Регистрация