Низкая налоговая нагрузка клиента — один из критериев, на который банк обращает внимание при выявлении подозрительных операций, в рамках закона «О противодействии легализации (отмыванию) доходов» (№ 115-ФЗ). Можно ли оптимизировать налогообложение, не создавая рисков для бизнеса?

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Вместе с тем, ФНС и кредитные учреждения чутко следят за уровнем налоговой нагрузки.

Дело в том, что слишком большой, не свойственный для прозрачного бизнеса, разрыв между оборотами по счету и сборами в бюджет может свидетельствовать о намеренном уходе компании от уплаты налогов в нужном объеме при помощи обналичивания денег или выводе капитала за рубеж. А это уже «тревожный звоночек» по

КНН = Н / О * 100%,

где:

Н — это общая сумма налогов и страховых взносов, уплаченная за период;

О — дебетовый оборот денежных средств по банковскому счету за тот же срок.

Подозрительным является уменьшение коэффициента налоговой нагрузки (КНН) ниже 0,9% (см. приказ ФНС от 30.05.2007 № ММ-3-06/333@). Таким клиентам следует ждать повышенное внимание со стороны обслуживающего банка.

Сумма расходных операций ООО «Берег» за первый квартал 2023 г. составила 1 млн руб. За этот же период с расчетного счета в бюджет компания заплатила 8 000 руб.

Чтобы избежать негативных последствий, вовремя перечисляйте обязательные платежи в бюджет и придерживайтесь рекомендованного коэффициента нагрузки.

На сайте «Прозрачный бизнес» действует специальный

Почему банк интересуют мои налоги

Все предприниматели хотят платить государству меньше, а зарабатывать больше. Для этого и существует такое понятие, как налоговая оптимизация. Это не уход от обязательных платежей, а рациональное планирование бюджета, использование льгот и преференций, специальных режимов налогообложения — с целью минимизации налоговых отчислений.Вместе с тем, ФНС и кредитные учреждения чутко следят за уровнем налоговой нагрузки.

Дело в том, что слишком большой, не свойственный для прозрачного бизнеса, разрыв между оборотами по счету и сборами в бюджет может свидетельствовать о намеренном уходе компании от уплаты налогов в нужном объеме при помощи обналичивания денег или выводе капитала за рубеж. А это уже «тревожный звоночек» по

Для просмотра ссылки необходимо нажать

Вход или Регистрация

от 07.08.2001 № 115-ФЗ.Какую нагрузку банк оценит как низкую

Налоговая нагрузка бывает абсолютной и относительной. Когда мы говорим об общей сумме, которую компания перечислила в бюджет за отчетный период (квартал или год), то речь идет о нагрузке абсолютной. Этот показатель малоинформативен, так как 100 тыс. руб. — для крупного производственного холдинга и ИП Иванова, который оказывает бытовые услуги, — это разные цифры. Поэтому банк оценивает относительную налоговую нагрузку, то есть отношение обязательных платежей в бюджет к оборотам по счету. Рассчитывается показатель по формуле:КНН = Н / О * 100%,

где:

Н — это общая сумма налогов и страховых взносов, уплаченная за период;

О — дебетовый оборот денежных средств по банковскому счету за тот же срок.

Подозрительным является уменьшение коэффициента налоговой нагрузки (КНН) ниже 0,9% (см. приказ ФНС от 30.05.2007 № ММ-3-06/333@). Таким клиентам следует ждать повышенное внимание со стороны обслуживающего банка.

Сумма расходных операций ООО «Берег» за первый квартал 2023 г. составила 1 млн руб. За этот же период с расчетного счета в бюджет компания заплатила 8 000 руб.

- 8 000 / 1 000 000 * 100% = 0,8%

Банк обнаружил низкую налоговую нагрузку: что дальше

Если внимание банка привлекут сомнительные операции на фоне низкой налоговой нагрузки, он запросит дополнительные документы и пояснения, а также вправе ограничить дистанционное обслуживание клиента. Нужно быть готовым в любой момент подтвердить легальность сделок и основания денежных переводов.Чтобы избежать негативных последствий, вовремя перечисляйте обязательные платежи в бюджет и придерживайтесь рекомендованного коэффициента нагрузки.

Как контролировать КНН

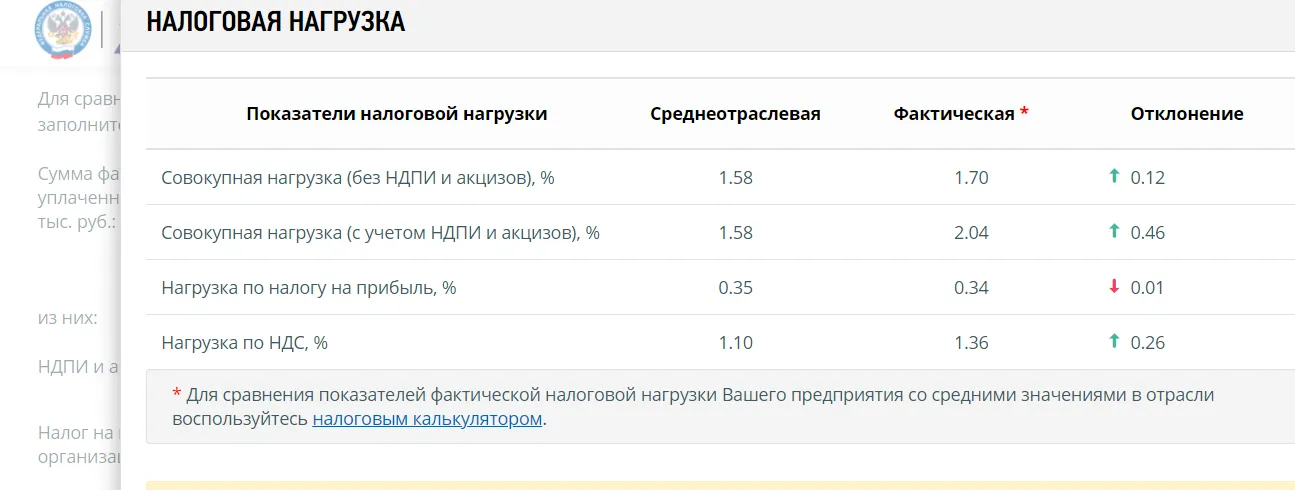

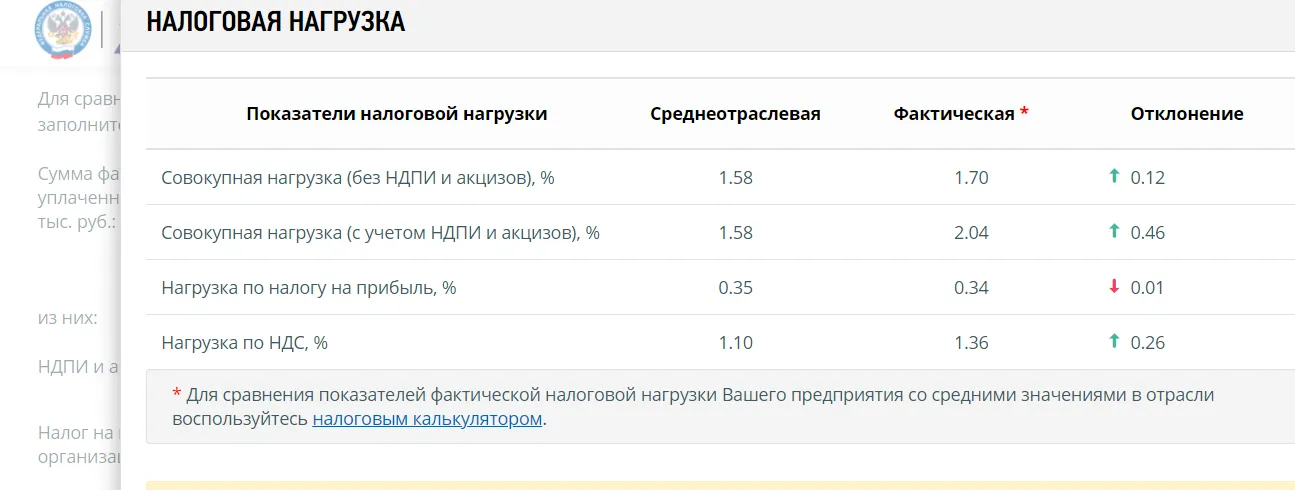

Ежегодно до 5 мая

Для просмотра ссылки необходимо нажать

Вход или Регистрация

среднеотраслевые значения коэффициента налоговой нагрузки. Выясните, какой допустимый предел для вашего бизнеса в текущем году, и по итогам каждого отчетного периода производите расчет КНН.На сайте «Прозрачный бизнес» действует специальный

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, который помогает оценить риски для организаций на ОСНО.

Для просмотра ссылки необходимо нажать

Вход или Регистрация