CBDC (Central Bank Digital Currency) — цифровая валюта центрального банка. Это электронное обязательство монетарного регулятора, номинированное в национальной счетной единице и служащее средством платежа, меры и сохранения стоимости.

Зачем нужна CBDC?

Центробанки уже практикуют виртуальную эмиссию валюты, значительная доля платежей и переводов происходит в безналичной форме.

Отличия CBDC от существующей системы заключаются в следующем:

В развитых экономиках центробанки рассматривают цифровую валюту как средство повышения безопасности и отказоустойчивости, а также эффективности внутренних платежей и достижения финансовой стабильности.

Для центробанков развивающихся экономик важным фактором является достижение финансовой инклюзивности.

Какие бывают CBDC?

Единой общепринятой классификации CBDC не существует. Ключевыми параметрами, по которым можно разделить их на типы, являются:

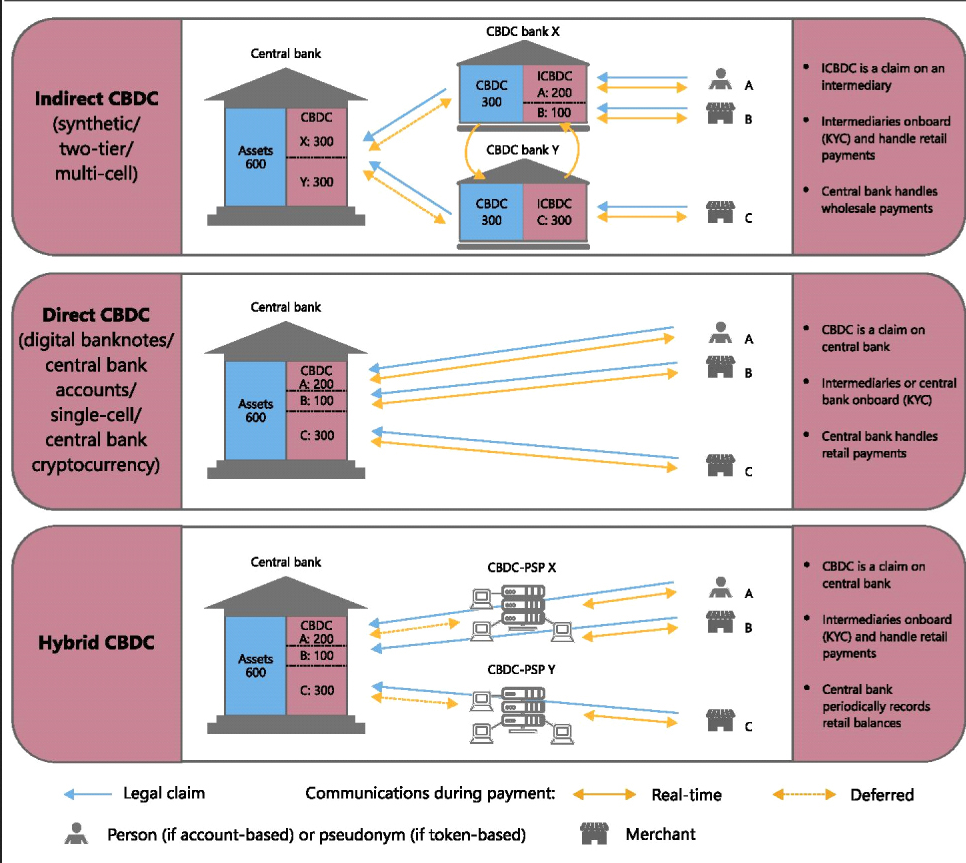

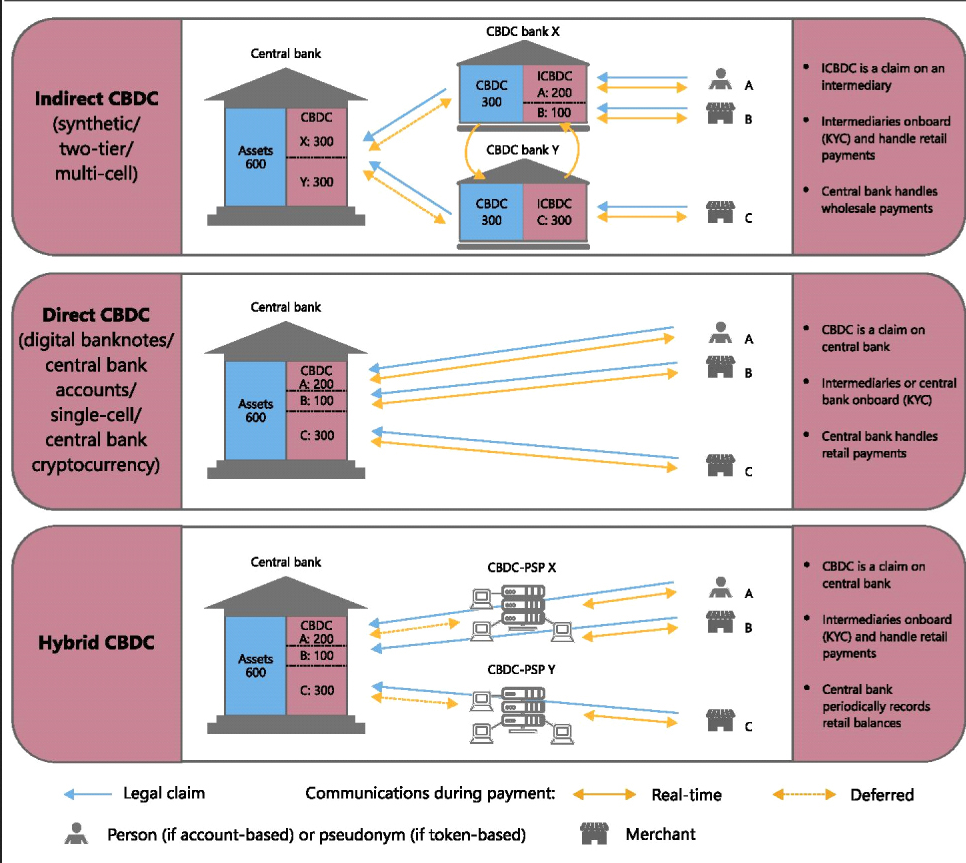

В зависимости от архитектуры, исследователи выделяют две основные категории CBDC:

Архитектуры CBDC. Данные:

На момент написания четыре центробанка рассматривают прямую модель (мотив — усиление финансовой инклюзивности); семь рассматривают гибридную или посредническую модель (некоторые из них — наряду с прямой моделью). Однако большинство регуляторов еще не определились с архитектурой.

Что такое оптовые или коммерческие CBDC (W-CBDC)?

Оптовая версия CBDC представляет собой платежную систему, управляемую центральными банками. Она доступна только узкому кругу пользователей (финансовым институтам, хранящим средства на счетах центробанков и профессиональным участникам рынка). Аналогами оптовых цифровых валют являются корреспондентские счета и банковские депозиты в центральных банках.

В случае начисления процентного дохода оптовые CBDC можно рассматривать как процентные обязательства центрального банка.

Плюсы и преимущества оптовых цифровых валют:

Модель оптовых CBDC пользуется в среде центральных банков наибольшей популярностью, поскольку потенциально способна ускорить работу финансовых систем, повысить их безопасность и снизить издержки. В развитых странах системы розничных платежей и расчетов уже достаточно эффективны, работают практически в реальном времени и всегда доступны. Большинство граждан имеет доступ к банковским сервисам.

Технология оптовых CBDC позволит повысить эффективность взаимодействия между различными сферами. Прямая связь платформ акций или валютного рынка с платформами наличных может повысить скорость осуществления сделок и устранит расчетный риск. Скорость осуществления сделок на внебиржевых рынках и в сферах синдицированного кредитования, а также расчетов по международным торговым операциям может значительно вырасти при установлении связи с системой мгновенных расчетов на основе оптовых CBDC.

Также оптовые CBDC могут упростить инфраструктуру трансграничных платежей, значительно уменьшив число посредников. Благодаря этому повысится ее эффективность и безопасность, уменьшатся затраты, снизятся риски ликвидности и контрагента.

Внедрение технологии распределенного реестра также позволит придать оптовым CBDC характеристики «смарт», включая целевое финансирование, ограничение их использования во времени и пространстве, применение кондициональных ставок процента. Подобные особенности позволят центральным банкам задействовать новые инструменты монетарной политики, такие как персональные ставки кредитования.

Опции мониторинга в реальном времени и отслеживания, а также контроля за денежной массой помогут банкам и регуляторам в борьбе с отмыванием денег и в надзоре.

Что такое розничные CBDC ?

Розничные CBDC — цифровые валюты, доступные для широкого использования физическими и юридическими лицами. Служат заменой наличных денег (или их дополнением) и альтернативой банковским депозитам. Начисление процентного дохода, как правило, не предусмотрено.

Ключевые особенности розничных CBDC

Хотя возможны различные вариации модели розничных цифровых валют, большинство центробанков выделяют следующие ключевые характеристики:

Концепция розничных CBDC сравнительно популярна среди центробанков развивающихся экономик, где финансовые институты стремятся играть лидирующую роль в динамично растущей индустрии финтеха, внедрять финансовую инклюзивность, ускоряя движение в сторону безналичного общества, и уменьшать стоимость эмиссии денег и расходы на обработку банкнот.

Центральные банки развитых стран не испытывают особого энтузиазма в отношении розничных CBDC. Регуляторы не желают создавать конкуренцию между средствами центробанков и частного сектора, считая потенциальные выгоды использования розничных цифровых валют ограниченными.

По их мнению, внедрение розничных CDBC — слишком смелый (или преждевременный) шаг.

Что такое гибридные CBDC?

Гибридные цифровые валюты представляют собой нечто среднее между прямыми (оптовыми) и непрямыми (синтетическими) CBDC. Обработкой платежей занимаются посредники, однако сама цифровая валюта является прямым платежным требованием на центробанк. Последний отвечает за распределенный реестр со всеми транзакциями и управляет резервной технической инфраструктурой, позволяющей перезапустить платежную систему в случае отказа.

Одним из ключевых элементов архитектуры гибридной CBDC является нормативно-правовая база, лежащая в основе прав на валюту, отделяя их от балансовых отчетов поставщика платежных услуг (PSP). Если поставщик не может выполнять свои обязательства, то активы авуары в CBDC не считаются частью активов PSP, доступных кредиторам.

Правовая основа дает центральному банку возможность передавать контракт розничного клиента с неработоспособным PSP полностью функциональному поставщику.

Другой ключевой элемент — техническая возможность обеспечить перенос активов. Банк обязан поддерживать процесс осуществления платежей в ситуации, когда посредник испытывает технические трудности. Следовательно, финучреждению необходима возможность восстановления баланса розничного клиента. Поэтому банк сохраняет копию CBDC-активов розничного клиента, что позволяет перемещать активы от одного PSP к другому в случае технического сбоя.

Плюсы и минусы гибридных CBDC

В качестве промежуточного решения эта модель может обладать лучшей стрессоустойчивостью, чем непрямые (синтетические) CBDC, но более сложной в управлении инфраструктурой с точки зрения центрального банка.

Гибридными CBDC управлять несколько проще, чем прямыми (оптовыми). Поскольку центральный банк не взаимодействует с розничными пользователями напрямую, он может сосредоточиться на ограниченном наборе ключевых процессов, таких как расчеты по платежам. В это же время посредники могут управлять другими сервисами, включая подтверждение мгновенных платежей.

Гибридные CBDC расширяют возможности хранения резервов в центробанках, а также улучшают взаимодействие различных платежных систем.

Что такое посреднические CBDC?

Архитектура посреднических цифровых валют напоминает архитектуру гибридных CBDC. В этом случае монетарный регулятор контролирует оптовый реестр, а не центральный реестр всех розничных транзакций. Посреднические CBDC представляют собой прямое платежное требование на центробанк, тогда как платежи осуществляют посредники.

В Банке международных расчетов (BIS) отмечают рост числа центробанков, которые склоняются к гибридным и посредническим моделям CBDC. Лишь несколько юрисдикций рассматривают «прямые» проекты, в которых регулятор берет на себя все платежи пользователей.

Что такое синтетические или непрямые CBDC (sCBDC)?

Наряду с вышеописанными тремя архитектурами CBDC общего назначения существует и другой подход. В его основу положена модель непрямого предоставления розничных цифровых валют через финансовых посредников.

Модель sCBDC также известна как «двухуровневая» CBDC, поскольку напоминает существующую двухуровневую банковскую систему.

Посредники в лице компаний-эмитентов обеспечивает все обязательства регулятора перед розничными клиентами (в форме непрямых CBDC) посредством активов в фактических CBDC (или других средств), депонированных в центральном банке. Посредники контролируют коммуникации с розничными клиентами, сетевые платежи и сообщения другим посредникам, а также оптовые платежные инструкции центральному банку.

Центробанки обеспечивают защиту активов и прав клиентов промежуточных структур (компаний-эмитентов), контролируют реестр транзакций и управляют резервной технической инфраструктурой.

Выпускаемые компаниями-посредниками sCBDC обеспечены резервами центробанков.

sCBDC требуют расширения доступа к резервам центробанков для финучреждений, финтех-стартапов и крупных технологических компаний. Резервное обеспечение позволяет провайдерам sCBDC гарантировать погашение обязательств по номинальной стоимости.

Плюсы и минусы sCBDC

sCBDC дешевле и не столь рискованны по сравнению с напрямую выпускаемыми и более управляемыми аналогами. Они также позволяют частному сектору активнее внедрять инновации и эффективнее взаимодействовать с клиентами, а центральным банкам — обеспечивать доверие со стороны пользователей.

Минус в том, что общество может рассматривать sCBDC как продукт, выпущенный под брендом центробанка, не вполне понимая, что регулятор несет за него ограниченную ответственность.

Как центробанки относятся к CBDC?

По мнению экспертов, развитие CBDC — одна из важнейших тенденций в монетарной сфере, которая радикально изменит мир денег в ближайшее десятилетие.

По данным БМР, по состоянию на январь 2020 года исследованиями и разработками в области CBDC занимались более 80% центробанков.

По состоянию на январь 2020 года исследованиями и разработками в области CBDC занимались более 80% центробанков. Данные: блог ConsenSys.

Выпущенный BIS в апреле 2020 года отчет свидетельствует, что пандемия коронавируса лишь ускорила разработки в этом направлении. Согласно документу, в разработке CBDC лидируют Китай, Швеция и Канада.

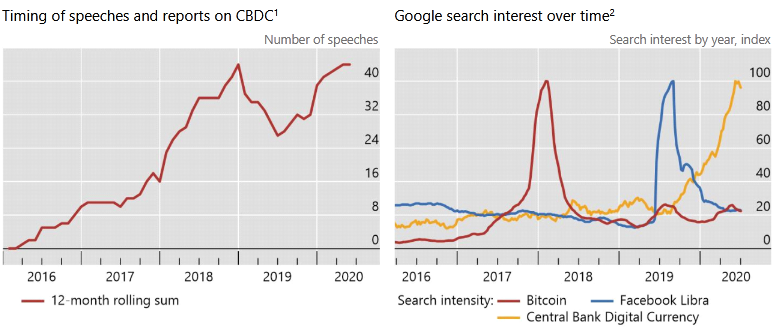

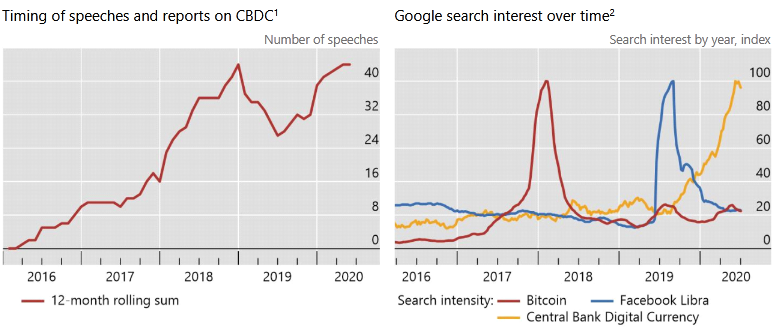

По сравнению с 2019 годом возросло количество выступлений, в которых представители центробанков затрагивали различные аспекты CBDC.

Рост количества выступлений представителей центробанков по вопросам CBDC. Данные: отчет BIS от августа 2020 года.

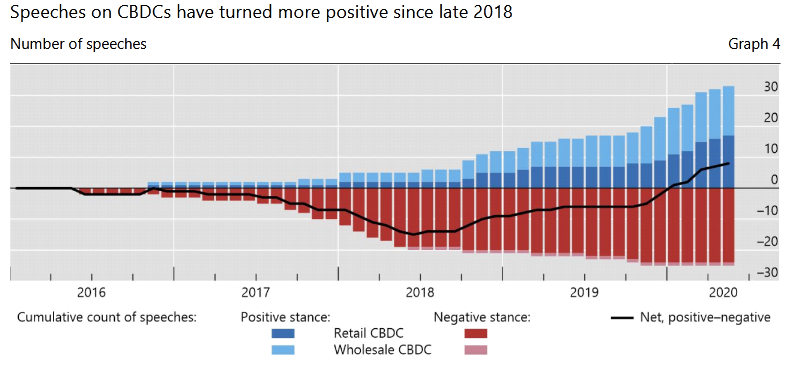

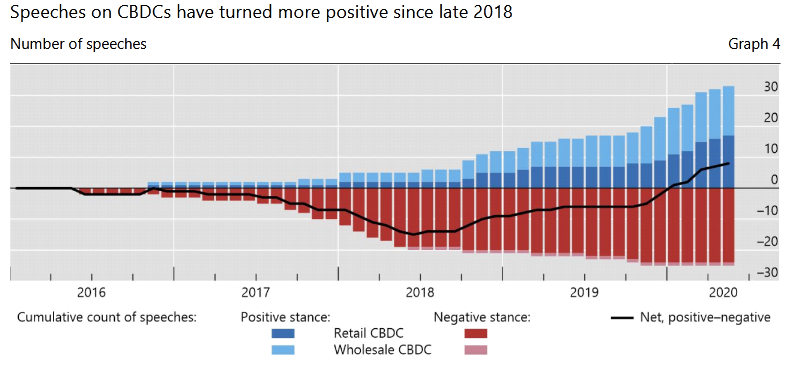

Если в 2017-2018 годах публичные высказывания управляющих и членов советов директоров центробанков о цифровых валютах носили преимущественно негативный характер, особенно в отношении розничных CBDC, то в конце 2018 года риторика начала меняться. В настоящее время представители центробанков оценивают CBDC скорее позитивно.

С конца 2018 года руководители центробанков оценивают CBDC скорее положительно. Данные: отчет BIS от августа 2020 года.

Число центробанков, готовых выпустить CBDC в ближайшие шесть лет, за 2019 год удвоилось:

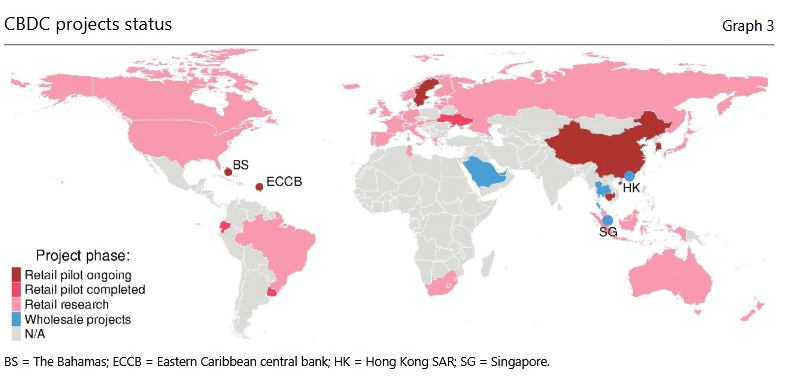

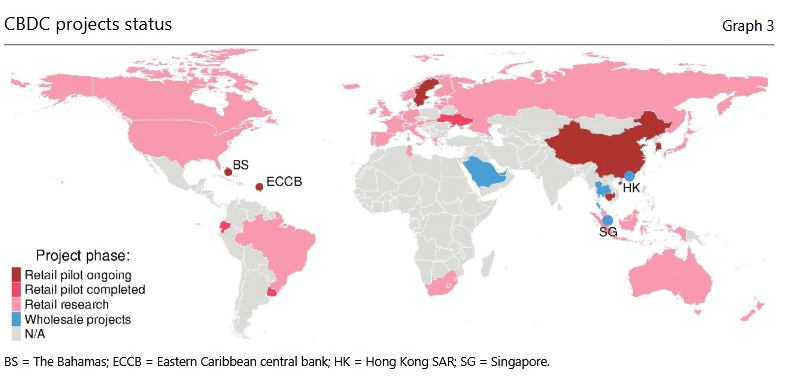

По состоянию на лето 2020 года 18 центробанков опубликовали исследования по вопросу розничных CBDC, а 13 банков анонсировали исследования или разработку оптовых CBDC. Данные: отчет BIS от августа 2020 года.

Какие CBDC изучают и тестируют центробанки?

Растет число банков, считающих перспективными цифровые валюты с гибридной или посреднической архитектурой. В данном контексте CBDC — прямое платежное требование на центробанк, но частный сектор контролирует взаимодействие с клиентами.

Лишь в считанных юрисдикциях рассматриваются модели, в которых центральный банк играет значительную операционную роль в платежах клиентам.

Центробанки чаще выбирают прямую или гибридную/посредническую архитектуры в юрисдикциях с относительно высоким уровнем жизни, широким доступом населения к банковским услугам и эффективным государственным управлением.

В менее развитых странах центробанки, как правило, не специфицируют избранную ими архитектуру.

Инфраструктура (техническая концепция) CBDC

Инфраструктура может быть основана либо на традиционной централизованной базе данных, либо на распределенном реестре (DLT).

Многие банки рассматривают различные технологические опции. Однако текущие апробации концепции CBDC основаны преимущественно на DLT, а не на традиционной технологической инфраструктуре.

Экспериментирующие с DLT центробанки используют, как правило, permissioned-системы, в которых операторы вправе решать, кого принимать в сеть.

Технология доступа и степень анонимности использования

Технология доступа на основе счетов (account-based)

CBDC на основе счетов привязаны к идентификационной информации. Задача сочетать качества наличных денег как инклюзивного и устойчивого к кризисам средства платежа с характеристикой анонимности может оказаться непростой.

Это наиболее популярная концепция — ее рассматривают пять центробанков.

На основе токенов (token-based)

Механизм доступа на основе цифровых токенов позволяет реализовать различные стоимостно-ориентированные варианты способов оплаты — например, выпускать предоплаченные CBDC-банкноты. Последние можно обменивать как физически, так и в цифровом формате.

Однако это сопряжено с риском преступной деятельности и фальшивомонетничества. Кроме того, доступ по такой схеме затруднен для людей, лишенных доступа к банковским услугам и вынужденным пользоваться только наличными.

Эту концепцию рассматривают три центробанка.

Возможность использования для внутренних и/или трансграничных платежей

CBDC могут использоваться для расчетов внутри страны или для трансграничных платежей. Соответственно, модель цифровой валюты может предусматривать розничные и оптовые взаимосвязи и опции доступа для резидентов или нерезидентов. CBDC для внутреннего использования на основе токенов будет открыта для всех, включая нерезидентов.

Большинство проектов склоняются к внутреннему использованию. ЕЦБ, центробанки Франции, Испании, Нидерландов, а также Восточно-Карибский центральный банк, напротив, фокусируются на трансграничном использовании цифровых валют.

Зачем нужна CBDC?

Центробанки уже практикуют виртуальную эмиссию валюты, значительная доля платежей и переводов происходит в безналичной форме.

Отличия CBDC от существующей системы заключаются в следующем:

- CBDC призвана повысить стабильность и конкуренцию в финансовой сфере на фоне соперничества банков с технологическими компаниями и криптовалютами.

- CBDC позволяет повысить финансовую инклюзивность, поскольку предлагает платежную инфраструктуру с меньшими затратами на переводы. Кроме того, центральным банкам проще работать в цифровизированной экономике.

- CBDC расширит инструменты фискальной политики, доступные регуляторам — например, позволят избежать «ловушки нулевых ставок». За счет программируемости и прозрачности CBDC регуляторам будет легче контролировать денежно-кредитную сферу. Более прозрачные данные платежных потоков повысят качество макроэкономической статистики.

- CBDC стимулирует использование местной валюты для оплаты товаров и услуг, что особенно актуально в странах, подверженных долларизации.

- Коммерческая версия CBDC (только для банков) позволит снизить расчетные риски, обеспечить круглосуточный доступ к ликвидности для банков и сократить издержки при трансграничных переводах.

В развитых экономиках центробанки рассматривают цифровую валюту как средство повышения безопасности и отказоустойчивости, а также эффективности внутренних платежей и достижения финансовой стабильности.

Для центробанков развивающихся экономик важным фактором является достижение финансовой инклюзивности.

Какие бывают CBDC?

Единой общепринятой классификации CBDC не существует. Ключевыми параметрами, по которым можно разделить их на типы, являются:

- архитектура;

- инфраструктура;

- технология и условия доступа;

- уровень анонимности;

- возможность применения для внутренних и/или трансграничных платежей.

В зависимости от архитектуры, исследователи выделяют две основные категории CBDC:

- Оптовые (wholesale, они же коммерческие или прямые);

- Розничные (retail/general purpose).

- Гибридные;

- Посреднические;

- Непрямые (синтетические).

Архитектуры CBDC. Данные:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

BIS от марта 2020 года.На момент написания четыре центробанка рассматривают прямую модель (мотив — усиление финансовой инклюзивности); семь рассматривают гибридную или посредническую модель (некоторые из них — наряду с прямой моделью). Однако большинство регуляторов еще не определились с архитектурой.

Что такое оптовые или коммерческие CBDC (W-CBDC)?

Оптовая версия CBDC представляет собой платежную систему, управляемую центральными банками. Она доступна только узкому кругу пользователей (финансовым институтам, хранящим средства на счетах центробанков и профессиональным участникам рынка). Аналогами оптовых цифровых валют являются корреспондентские счета и банковские депозиты в центральных банках.

В случае начисления процентного дохода оптовые CBDC можно рассматривать как процентные обязательства центрального банка.

Плюсы и преимущества оптовых цифровых валют:

- возможность регулирования спроса на деньги;

- проведение гибкой монетарной политики;

- обеспечение финансовой стабильности;

- обеспечение круглосуточной банковской ликвидности;

- сокращение издержек при трансграничных переводах;

- фиксация переводов в распределенном реестре — это повышает эффективность расчетов, а также снижает кредитные и расчетные риски, поскольку источником средств и гарантом по обязательствам выступает центробанк;

- снижение контрагентских рисков.

- сфера распространения ограничена межбанковскими операциями, расчетами по переводам, операциями клиринга и международной торговли (где банки зачастую выступают гарантами по сделкам).

Модель оптовых CBDC пользуется в среде центральных банков наибольшей популярностью, поскольку потенциально способна ускорить работу финансовых систем, повысить их безопасность и снизить издержки. В развитых странах системы розничных платежей и расчетов уже достаточно эффективны, работают практически в реальном времени и всегда доступны. Большинство граждан имеет доступ к банковским сервисам.

Технология оптовых CBDC позволит повысить эффективность взаимодействия между различными сферами. Прямая связь платформ акций или валютного рынка с платформами наличных может повысить скорость осуществления сделок и устранит расчетный риск. Скорость осуществления сделок на внебиржевых рынках и в сферах синдицированного кредитования, а также расчетов по международным торговым операциям может значительно вырасти при установлении связи с системой мгновенных расчетов на основе оптовых CBDC.

Также оптовые CBDC могут упростить инфраструктуру трансграничных платежей, значительно уменьшив число посредников. Благодаря этому повысится ее эффективность и безопасность, уменьшатся затраты, снизятся риски ликвидности и контрагента.

Внедрение технологии распределенного реестра также позволит придать оптовым CBDC характеристики «смарт», включая целевое финансирование, ограничение их использования во времени и пространстве, применение кондициональных ставок процента. Подобные особенности позволят центральным банкам задействовать новые инструменты монетарной политики, такие как персональные ставки кредитования.

Опции мониторинга в реальном времени и отслеживания, а также контроля за денежной массой помогут банкам и регуляторам в борьбе с отмыванием денег и в надзоре.

Что такое розничные CBDC ?

Розничные CBDC — цифровые валюты, доступные для широкого использования физическими и юридическими лицами. Служат заменой наличных денег (или их дополнением) и альтернативой банковским депозитам. Начисление процентного дохода, как правило, не предусмотрено.

Ключевые особенности розничных CBDC

Хотя возможны различные вариации модели розничных цифровых валют, большинство центробанков выделяют следующие ключевые характеристики:

- Розничная CBDC должна быть новой формой денег центрального банка, выпускаемой и контролируемой регулятором. Предложение розничной цифровой валюты обусловлено монетарной политикой и контролируется центральным банком.

- CBDC должна включаться в финансовую отчетность центробанка.

- Цифровая валюта должна приниматься как средство платежа всеми гражданами, компаниями и государственными органами.

- CBDC распространяется центробанком в соотношении один к одному с фиатной валютой и должна свободно конвертироваться в наличные.

- CBDC должны функционировать на открытой инфраструктуре, что позволит частным компаниям создавать новые продукты и сервисы.

- Стоимость транзакции должна быть меньше, чем в существующих системах.

Концепция розничных CBDC сравнительно популярна среди центробанков развивающихся экономик, где финансовые институты стремятся играть лидирующую роль в динамично растущей индустрии финтеха, внедрять финансовую инклюзивность, ускоряя движение в сторону безналичного общества, и уменьшать стоимость эмиссии денег и расходы на обработку банкнот.

Центральные банки развитых стран не испытывают особого энтузиазма в отношении розничных CBDC. Регуляторы не желают создавать конкуренцию между средствами центробанков и частного сектора, считая потенциальные выгоды использования розничных цифровых валют ограниченными.

По их мнению, внедрение розничных CDBC — слишком смелый (или преждевременный) шаг.

Что такое гибридные CBDC?

Гибридные цифровые валюты представляют собой нечто среднее между прямыми (оптовыми) и непрямыми (синтетическими) CBDC. Обработкой платежей занимаются посредники, однако сама цифровая валюта является прямым платежным требованием на центробанк. Последний отвечает за распределенный реестр со всеми транзакциями и управляет резервной технической инфраструктурой, позволяющей перезапустить платежную систему в случае отказа.

Одним из ключевых элементов архитектуры гибридной CBDC является нормативно-правовая база, лежащая в основе прав на валюту, отделяя их от балансовых отчетов поставщика платежных услуг (PSP). Если поставщик не может выполнять свои обязательства, то активы авуары в CBDC не считаются частью активов PSP, доступных кредиторам.

Правовая основа дает центральному банку возможность передавать контракт розничного клиента с неработоспособным PSP полностью функциональному поставщику.

Другой ключевой элемент — техническая возможность обеспечить перенос активов. Банк обязан поддерживать процесс осуществления платежей в ситуации, когда посредник испытывает технические трудности. Следовательно, финучреждению необходима возможность восстановления баланса розничного клиента. Поэтому банк сохраняет копию CBDC-активов розничного клиента, что позволяет перемещать активы от одного PSP к другому в случае технического сбоя.

Плюсы и минусы гибридных CBDC

В качестве промежуточного решения эта модель может обладать лучшей стрессоустойчивостью, чем непрямые (синтетические) CBDC, но более сложной в управлении инфраструктурой с точки зрения центрального банка.

Гибридными CBDC управлять несколько проще, чем прямыми (оптовыми). Поскольку центральный банк не взаимодействует с розничными пользователями напрямую, он может сосредоточиться на ограниченном наборе ключевых процессов, таких как расчеты по платежам. В это же время посредники могут управлять другими сервисами, включая подтверждение мгновенных платежей.

Гибридные CBDC расширяют возможности хранения резервов в центробанках, а также улучшают взаимодействие различных платежных систем.

Что такое посреднические CBDC?

Архитектура посреднических цифровых валют напоминает архитектуру гибридных CBDC. В этом случае монетарный регулятор контролирует оптовый реестр, а не центральный реестр всех розничных транзакций. Посреднические CBDC представляют собой прямое платежное требование на центробанк, тогда как платежи осуществляют посредники.

В Банке международных расчетов (BIS) отмечают рост числа центробанков, которые склоняются к гибридным и посредническим моделям CBDC. Лишь несколько юрисдикций рассматривают «прямые» проекты, в которых регулятор берет на себя все платежи пользователей.

Что такое синтетические или непрямые CBDC (sCBDC)?

Наряду с вышеописанными тремя архитектурами CBDC общего назначения существует и другой подход. В его основу положена модель непрямого предоставления розничных цифровых валют через финансовых посредников.

Модель sCBDC также известна как «двухуровневая» CBDC, поскольку напоминает существующую двухуровневую банковскую систему.

Посредники в лице компаний-эмитентов обеспечивает все обязательства регулятора перед розничными клиентами (в форме непрямых CBDC) посредством активов в фактических CBDC (или других средств), депонированных в центральном банке. Посредники контролируют коммуникации с розничными клиентами, сетевые платежи и сообщения другим посредникам, а также оптовые платежные инструкции центральному банку.

Центробанки обеспечивают защиту активов и прав клиентов промежуточных структур (компаний-эмитентов), контролируют реестр транзакций и управляют резервной технической инфраструктурой.

Выпускаемые компаниями-посредниками sCBDC обеспечены резервами центробанков.

sCBDC требуют расширения доступа к резервам центробанков для финучреждений, финтех-стартапов и крупных технологических компаний. Резервное обеспечение позволяет провайдерам sCBDC гарантировать погашение обязательств по номинальной стоимости.

Плюсы и минусы sCBDC

sCBDC дешевле и не столь рискованны по сравнению с напрямую выпускаемыми и более управляемыми аналогами. Они также позволяют частному сектору активнее внедрять инновации и эффективнее взаимодействовать с клиентами, а центральным банкам — обеспечивать доверие со стороны пользователей.

Минус в том, что общество может рассматривать sCBDC как продукт, выпущенный под брендом центробанка, не вполне понимая, что регулятор несет за него ограниченную ответственность.

Как центробанки относятся к CBDC?

По мнению экспертов, развитие CBDC — одна из важнейших тенденций в монетарной сфере, которая радикально изменит мир денег в ближайшее десятилетие.

По данным БМР, по состоянию на январь 2020 года исследованиями и разработками в области CBDC занимались более 80% центробанков.

По состоянию на январь 2020 года исследованиями и разработками в области CBDC занимались более 80% центробанков. Данные: блог ConsenSys.

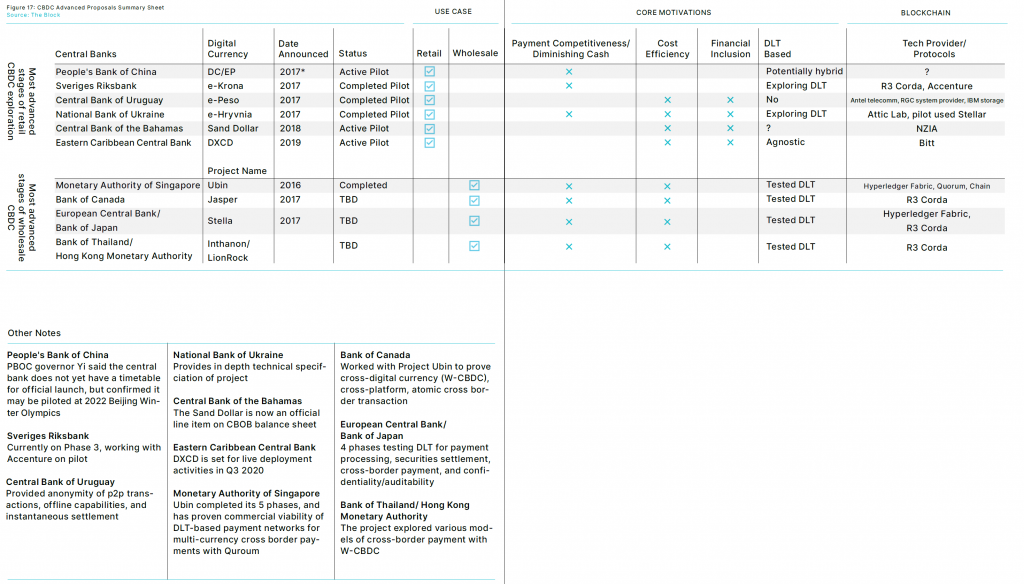

Выпущенный BIS в апреле 2020 года отчет свидетельствует, что пандемия коронавируса лишь ускорила разработки в этом направлении. Согласно документу, в разработке CBDC лидируют Китай, Швеция и Канада.

По сравнению с 2019 годом возросло количество выступлений, в которых представители центробанков затрагивали различные аспекты CBDC.

Рост количества выступлений представителей центробанков по вопросам CBDC. Данные: отчет BIS от августа 2020 года.

Если в 2017-2018 годах публичные высказывания управляющих и членов советов директоров центробанков о цифровых валютах носили преимущественно негативный характер, особенно в отношении розничных CBDC, то в конце 2018 года риторика начала меняться. В настоящее время представители центробанков оценивают CBDC скорее позитивно.

С конца 2018 года руководители центробанков оценивают CBDC скорее положительно. Данные: отчет BIS от августа 2020 года.

Число центробанков, готовых выпустить CBDC в ближайшие шесть лет, за 2019 год удвоилось:

Авторы исследования уточняют:«Центральные банки, представляющие пятую часть населения планеты, сообщили, что, скорее всего, выпустят CBDC в ближайшем будущем», — говорится в отчете BIS.

«По состоянию на середину июля 2020 года 36 центральных банков опубликовали работы, в которых рассматриваются розничные или оптовые CBDC. По меньшей мере три страны (Уругвай, Эквадор и Украина) завершили пилотные проекты розничных CBDC. В настоящее время осуществляются пилотные проекты еще шести розничных CBDC: в Швеции, в Южной Корее, в Восточно-Карибском валютном союзе, на Багамских Островах, в КНР и в Камбодже».

По состоянию на лето 2020 года 18 центробанков опубликовали исследования по вопросу розничных CBDC, а 13 банков анонсировали исследования или разработку оптовых CBDC. Данные: отчет BIS от августа 2020 года.

Какие CBDC изучают и тестируют центробанки?

Растет число банков, считающих перспективными цифровые валюты с гибридной или посреднической архитектурой. В данном контексте CBDC — прямое платежное требование на центробанк, но частный сектор контролирует взаимодействие с клиентами.

Лишь в считанных юрисдикциях рассматриваются модели, в которых центральный банк играет значительную операционную роль в платежах клиентам.

Центробанки чаще выбирают прямую или гибридную/посредническую архитектуры в юрисдикциях с относительно высоким уровнем жизни, широким доступом населения к банковским услугам и эффективным государственным управлением.

В менее развитых странах центробанки, как правило, не специфицируют избранную ими архитектуру.

Инфраструктура (техническая концепция) CBDC

Инфраструктура может быть основана либо на традиционной централизованной базе данных, либо на распределенном реестре (DLT).

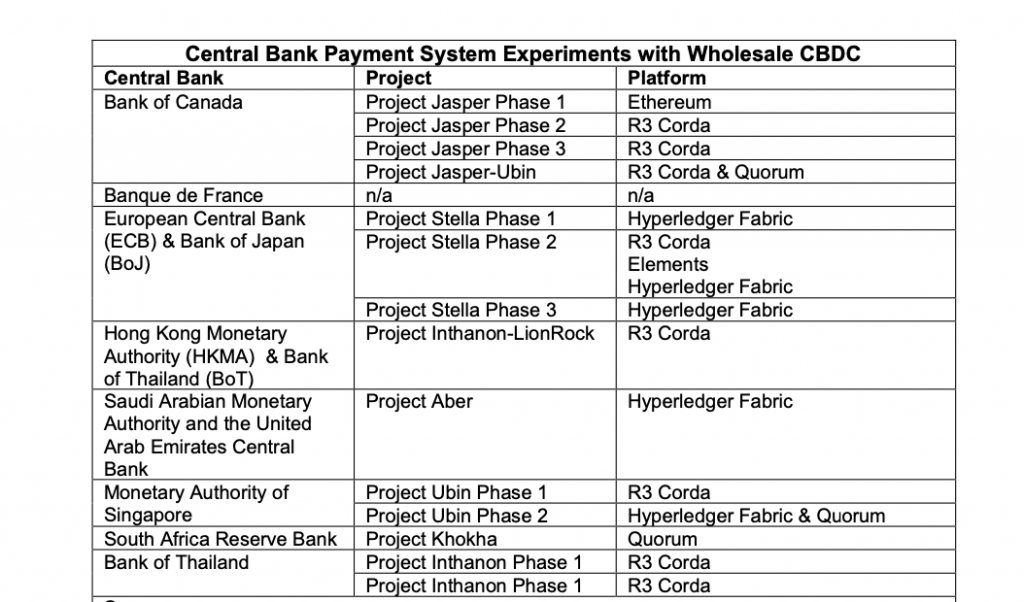

Многие банки рассматривают различные технологические опции. Однако текущие апробации концепции CBDC основаны преимущественно на DLT, а не на традиционной технологической инфраструктуре.

Экспериментирующие с DLT центробанки используют, как правило, permissioned-системы, в которых операторы вправе решать, кого принимать в сеть.

Технология доступа и степень анонимности использования

Технология доступа на основе счетов (account-based)

CBDC на основе счетов привязаны к идентификационной информации. Задача сочетать качества наличных денег как инклюзивного и устойчивого к кризисам средства платежа с характеристикой анонимности может оказаться непростой.

Это наиболее популярная концепция — ее рассматривают пять центробанков.

На основе токенов (token-based)

Механизм доступа на основе цифровых токенов позволяет реализовать различные стоимостно-ориентированные варианты способов оплаты — например, выпускать предоплаченные CBDC-банкноты. Последние можно обменивать как физически, так и в цифровом формате.

Однако это сопряжено с риском преступной деятельности и фальшивомонетничества. Кроме того, доступ по такой схеме затруднен для людей, лишенных доступа к банковским услугам и вынужденным пользоваться только наличными.

Эту концепцию рассматривают три центробанка.

Возможность использования для внутренних и/или трансграничных платежей

CBDC могут использоваться для расчетов внутри страны или для трансграничных платежей. Соответственно, модель цифровой валюты может предусматривать розничные и оптовые взаимосвязи и опции доступа для резидентов или нерезидентов. CBDC для внутреннего использования на основе токенов будет открыта для всех, включая нерезидентов.

Большинство проектов склоняются к внутреннему использованию. ЕЦБ, центробанки Франции, Испании, Нидерландов, а также Восточно-Карибский центральный банк, напротив, фокусируются на трансграничном использовании цифровых валют.

Для просмотра ссылки необходимо нажать

Вход или Регистрация