Продленный мораторий не ограничил выездные ревизии ФНС – бизнесу не стоит расслабляться. Разбираемся, к кому придут налоговики в 2023 году, как все пройдет, что делать до, вовремя и после визита инспекторов, когда может быть повторная проверка и можно ли избежать контроля вовсе.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

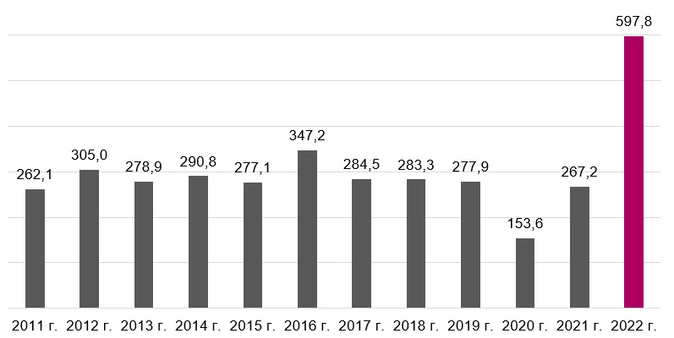

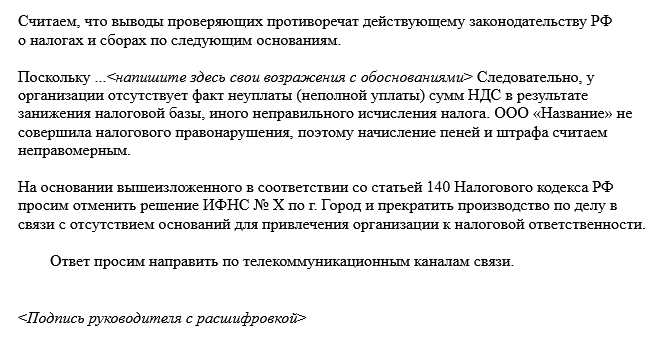

За прошлый год количество проведения выездных проверок ФНС выросло. Средняя сумма доначислений также увеличилась.

По данным аналитической службы FinExpertiza, по результатам девяти месяцев 2022 года компаниям доначислили 597,8 млрд рублей.

Это в 2,2 раза превышает показатели за аналогичный период 2021 года (см. рисунок ниже).

Источник:

Источник:

Все данные говорят о том, что после пандемийных отсрочек и льгот, сотрудники ФНС стали активнее и чаще проверять правильность расчетов и платежей в бюджет. Ведь нужно срочно восполнить образовавшиеся недостачи средств.

Бизнесу не стоит уповать на мораторий по проверкам, который продлили до конца 2023 года. Он распространяется лишь на неналоговые ревизии, да и то плановые.

Советуем определить, находится ли ваша компания в зоне риска, и заранее подготовиться к приходу ревизоров из ИФНС. Советы в статье помогут в этом.

Удобство утвержденной Концепции в том, что она едина для всех. По ней можно самостоятельно оценить риски проведения выездного контроля.

Ведь у вас могли быть уважительные причины, которые объясняют тот или иной «нехороший» показатель. Например, за последние два года не было прибыли, потому что сначала пандемия, а потом санкции сказались на логистической цепочке и оборотах бизнеса.

Налоговая это тоже понимает и допускает. Поэтому прежде чем решить, будет проводиться ВНП или нет, инспекторы:

Скажем про каждую категорию подробнее.

Суть в том, что компания обменивается с ИФНС данными о текущей финансово-хозяйственной деятельности в режиме реального времени.

В свою очередь, и система ФНС может также оперативно отправить указания на допущенные нарушения.

Все то время, пока организация подключена к налоговому мониторингу, выездной плановый контроль в отношении нее проводиться не может (п. 5.1 ст. 89 НК).

Есть лишь некоторые исключения, когда ВНП все еще возможна:

Для этого ИФНС-инициатор должна оформить мотивированный запрос (письмо ФНС от 24.03.2022 № СД-4-2/3586@).

Уже назначенных ВНП в отношении IT-фирм мораторий не коснулся – их завершат в изначально обозначенный срок. Но приостанавливать или продлевать такие ревизии налоговики не вправе (письмо ФНС от 24.03.2022 № СД-4-2/3586@).

Конечно, на руках должно быть основание – официальное разрешение. Но в реальности не всегда все проходит именно так.

В то же время инспекторы могут остаться у себя и изучать все данные на своих местах, если компания или ИП не могут предоставить помещение (п. 1 ст. 89 НК). Так обычно и происходит на практике.

В реальности налоговики могут прийти один-два раза на территорию налогоплательщика, а потом просто запрашивают все, что нужно для проверки – документы, сведения, пояснения.

Могут направить требования по телефону, онлайн или вручить лично. Инспекторы изучат полученные документы, сверят со своими данными и вынесут итоговое решение по проверке.

Что еще могут делать инспекторы в ходе ВНП, будем говорить дальше в статье.

Оно должно быть подписано начальником инспекции или его замом (п. 1 ст. 89 НК).

В решении должны быть следующие данные:

На деле выездные ревизии длятся дольше, поскольку у налоговиков есть право приостанавливать процесс. Например, ИФНС может взять паузу на время запроса документов у контрагентов, банков и т.д.

По каждому стороннему партнеру возможна только одна приостановка ВНП. А в целом продолжительность всех пауз не должна превышать 9 месяцев.

Например, если ревизия назначена в 2023 году, то проверить могут лишь 2020, 2021 и 2022 годы. Уже истекшую часть 2023 года тоже могут захватить (письмо ФНС от 17.04.2019 № ЕД-4-2/7305).

Отдельные исключения по периодам названы в статье 89 НК.

Все найденные искажения ИФНС фиксирует и дает оценку нарушений учета, которые повлекли занижение налоговой базы.

Пройдемся по каждому виду контрольного мероприятия, который возможен.

Пока длится срок проверки, таких требований может быть сколько угодно раз. Извещения придут онлайн по ТКС или через личный кабинет налогоплательщика, либо на бумаге – обычной почтой или через вручение лично.

На исполнение требования у бухгалтера есть 10 дней. Если времени не хватает, можно продлить срок – не позже следующего рабочего дня отправить ходатайство в ИФНС.

Это может произойти не только по ходу ВНП, но и на этапе подготовки к ней. Такое право есть у ИФНС в силу пункта 2 статьи 93.1 НК.

Как происходит запрос?

Инспекция, которая проводит выездную, отправляет поручение в ИФНС по месту учета контрагента. И уже та направляет требование в нужную компанию или ИП.

Контрагенту дается на ответ 5 рабочих дней, в том числе с возможностью продлить данный срок.

Таковыми могут выступать любые физлица, не только сотрудники или руководитель компании, это могут быть и представители контрагентов.

Другими словами – все, кому известны какие-либо обстоятельства, значимые для налогового контроля (подп. 12 п. 1 ст. 31 НК).

Исключение: граждане, у которых был особый доступ к информации компании в силу исполнения своих профобязанностей, как например адвокаты, аудиторы. Их допрашивать ИФНС не вправе.

За неявку свидетелю грозит штраф 1 000 руб., а за отказ от дачи показаний – 3 000 руб. (ст. 128 НК).

В любом случае у каждого есть право отказаться от дачи свидетельских показаний на основании статьи 51 Конституции: «Никто не обязан свидетельствовать против себя самого, своего супруга и близких родственников» (п. 3 ст. 90 НК).

Важно, что осмотр допустим только в отношении самого налогоплательщика. Проводить осмотр территорий и помещений контрагентов запрещено. На это указал ВС в определении Апелляционной коллегии от 27.08.2019 № АПЛ19-333.

Чтобы результаты осмотра признавались доказательствами, должны быть выполнены все обязательные требования из статьи 92 НК:

По окончании процедуры они должны подписать протокол.

К такой крайней мере получения документов прибегают только в двух случаях:

После того, как налоговики составили справку, у них есть еще 2 месяца на оформление акта по итогам выездной (п. 1 ст. 100 НК).

В нем отражают найденные нарушения. Но даже в случае, когда никаких ошибок и нарушений в учете не найдены, акт все равно обязателен.

В течение 5 рабочих дней налоговики должны вручить акт проверяемому налогоплательщику. В документе расписываются проверяющие и представитель предприятия.

Во-первых, за это грозит штраф до 50 000 руб.

Во-вторых, в случае уклонения налоговая направит документ по почте заказным письмом, и тогда он будет считаться полученным на шестой день.

Если с решением инспекторов по результатам ВНП или с частью выводов вы не согласны, лучше подать письменные возражения в инспекцию. На это дается 1 месяц с даты, когда вы получили акт.

В первой части:

Обратите внимание, что саму жалобу нужно направлять в ИФНС, которая вынесла решение по итогам ревизии. А она уже перенаправит ее дальше в УФНС на рассмотрение.

Образец составления апелляционной жалобы в УФНС:

Хорошо будет, если квалифицированные консультанты посмотрят на учет глазами ИФНС, проанализируют возможные ошибки и риск доначислений.

Лучше сразу избегать спорных расходов или вычетов, не принимать к учету без необходимых документов.

Если увидели ошибку, не ждите прихода налоговиков – доплатите в бюджет сейчас, чем через пару лет с огромными суммами пеней и штрафов.

Когда уже получили уведомление о выездной налоговой проверке, рекомендуем сделать следующее:

Повторная выездная проверка может проводиться только в трех случаях:

За прошлый год количество проведения выездных проверок ФНС выросло. Средняя сумма доначислений также увеличилась.

По данным аналитической службы FinExpertiza, по результатам девяти месяцев 2022 года компаниям доначислили 597,8 млрд рублей.

Это в 2,2 раза превышает показатели за аналогичный период 2021 года (см. рисунок ниже).

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Все данные говорят о том, что после пандемийных отсрочек и льгот, сотрудники ФНС стали активнее и чаще проверять правильность расчетов и платежей в бюджет. Ведь нужно срочно восполнить образовавшиеся недостачи средств.

Бизнесу не стоит уповать на мораторий по проверкам, который продлили до конца 2023 года. Он распространяется лишь на неналоговые ревизии, да и то плановые.

Советуем определить, находится ли ваша компания в зоне риска, и заранее подготовиться к приходу ревизоров из ИФНС. Советы в статье помогут в этом.

К кому могут прийти с выездной проверкой: основания для проведения

Когда сотрудники ФНС составляют план на год, кого проверить на месте, и принимают решение, кого в этот план включить, они берут во внимание ряд критериев из Концепции планирования выездных налоговых проверок (приказ ФНС от 30.05.2007 № ММ-3-06/333@). Здесь не только низкая налоговая нагрузка или убытки, есть и другие.Удобство утвержденной Концепции в том, что она едина для всех. По ней можно самостоятельно оценить риски проведения выездного контроля.

Какие факторы повышают риск выездной проверки

В концепции ФНС всего 12 критериев. Их можно условно поделить на две группы: связанные с платежами в бюджет и общеэкономические показатели деятельности компании.Налоговые показатели

У компаний и ИП выше шансы, что в их отношении будет проводиться ВНП, в следующих случаях:- налоговая нагрузка ниже среднеотраслевой;

- доля вычетов по НДС 89% и выше от начисленного за 12 месяцев;

- убытки по данным отчетности не менее двух лет;

- высокие налоговые риски: сделки через цепочку контрагентов, с привлечением фирм-однодневок;

- непредставление пояснений и/или запрашиваемых документов;

- для плательщиков на спецрежимах: минимум два раза за год приближались к ограничениям по спецрежимам (в пределах 5 %) из-за невыполнения лимитов по доходам, стоимости ОС, количеству работников;

- для ИП на ОСНО: профессиональный налоговый вычет (расходы) по декларации превысил 83% от дохода.

Экономические индикаторы

В этой части ИФНС обратит внимание на:- среднемесячную зарплату в расчете на одного работника ниже отраслевого показателя в регионе или «в конвертах»;

- уровень рентабельности, который меньше среднеотраслевого на 10% и более.;

- большие расхождения между доходами и расходами, как например: расходы растут быстрее доходов; доходы уменьшаются быстрее, чем расходы; расходы растут, а прибыль наоборот падает.

Как в итоге отберут кандидатов на ВНП

Тот факт, что у вашей компании присутствует один из критериев, или даже несколько, еще не означает, что вы точно попадете в план по выездному контролю.Ведь у вас могли быть уважительные причины, которые объясняют тот или иной «нехороший» показатель. Например, за последние два года не было прибыли, потому что сначала пандемия, а потом санкции сказались на логистической цепочке и оборотах бизнеса.

Налоговая это тоже понимает и допускает. Поэтому прежде чем решить, будет проводиться ВНП или нет, инспекторы:

- запросят пояснения во время камералки (п. 3 ст. 88 НК);

- вызовут представителя компании или ИП на комиссию по легализации налоговой базы (подп. 4 п. 1 ст. 31 НК).

Кого не проверяют в 2023 году и позже

С выездными проверками не придут к тем, кто перешел на налоговый мониторинг. Также временный мораторий введен на ВНП мобилизованных ИП и учредителей и аккредитованных ИТ-компаний.Скажем про каждую категорию подробнее.

Подключенные к налоговому мониторингу

Налоговый мониторинг – особая форма налогового контроля для крупных организаций (п. 3 ст. 105.26 НК).Суть в том, что компания обменивается с ИФНС данными о текущей финансово-хозяйственной деятельности в режиме реального времени.

В свою очередь, и система ФНС может также оперативно отправить указания на допущенные нарушения.

Все то время, пока организация подключена к налоговому мониторингу, выездной плановый контроль в отношении нее проводиться не может (п. 5.1 ст. 89 НК).

Есть лишь некоторые исключения, когда ВНП все еще возможна:

- УФНС хочет проконтролировать ИФНС, проводившую мониторинг;

- мониторинг прекращен досрочно;

- компания не выполнила мотивированное мнение ИФНС;

- в периоде без мониторинга фирма сдала уточненка к уменьшению за период, когда мониторинг еще был.

Мобилизованные

В связи с частичной мобилизацией, объявленной Указом Президента от 21.09.2022 № 647, приостановлены и не будут назначаться любые выездные проверки в отношении:- мобилизованных ИП,

- организаций, где мобилизованные являются единственными директорами-учредителями (участниками).

IT-компании

Аккредитованные ИТ-организации до 3 марта 2025 года освобождены от выездных проверок Указом Президента от 02.03.2022 № 83. Разрешены только те проверки, которые назначены с согласия вышестоящего руководства.Для этого ИФНС-инициатор должна оформить мотивированный запрос (письмо ФНС от 24.03.2022 № СД-4-2/3586@).

Уже назначенных ВНП в отношении IT-фирм мораторий не коснулся – их завершат в изначально обозначенный срок. Но приостанавливать или продлевать такие ревизии налоговики не вправе (письмо ФНС от 24.03.2022 № СД-4-2/3586@).

Как и где проходят выездные проверки

Задача выездной налоговой проверки – выявить неуплаченные суммы по налогам. Порядок по НК предполагает, что инспекторы сами приезжают в компанию и проверяют необходимую документацию.Конечно, на руках должно быть основание – официальное разрешение. Но в реальности не всегда все проходит именно так.

Место проведения

По общему правилу выездная налоговая проверка должна проводиться по месту нахождения налогоплательщика.В то же время инспекторы могут остаться у себя и изучать все данные на своих местах, если компания или ИП не могут предоставить помещение (п. 1 ст. 89 НК). Так обычно и происходит на практике.

В реальности налоговики могут прийти один-два раза на территорию налогоплательщика, а потом просто запрашивают все, что нужно для проверки – документы, сведения, пояснения.

Могут направить требования по телефону, онлайн или вручить лично. Инспекторы изучат полученные документы, сверят со своими данными и вынесут итоговое решение по проверке.

Что еще могут делать инспекторы в ходе ВНП, будем говорить дальше в статье.

Основание для ВНП

Налоговики не вправе начинать ревизию и присылать какие-либо запросы, если не предъявили решение о проведении ВНП.Оно должно быть подписано начальником инспекции или его замом (п. 1 ст. 89 НК).

В решении должны быть следующие данные:

- название проверяемой организации или ФИО предпринимателя;

- налоги, сборы, страховые взносы, которые будут проверять;

- проверяемый период;

- состав проверяющих.

Сколько длится проверка: сроки

После того, как оформлено решение руководителя ИФНС (или его заместителя) о назначении выездного контроля, у инспекторов есть 2 месяца на все мероприятия. Такой срок предусмотрен статьей 89 НК.На деле выездные ревизии длятся дольше, поскольку у налоговиков есть право приостанавливать процесс. Например, ИФНС может взять паузу на время запроса документов у контрагентов, банков и т.д.

По каждому стороннему партнеру возможна только одна приостановка ВНП. А в целом продолжительность всех пауз не должна превышать 9 месяцев.

Что проверяют при ВНП

Вообще проверить могут любые налоги, сборы или взносы. Но если в решении о проведении ВНП указан какой-то конкретный налог, то документы и сведения могут запрашивать только по нему.Проверяемый период

Что касается периода проверки, то он ограничен – не может превышать 3 лет, предшествующих году назначения такого контроля.Например, если ревизия назначена в 2023 году, то проверить могут лишь 2020, 2021 и 2022 годы. Уже истекшую часть 2023 года тоже могут захватить (письмо ФНС от 17.04.2019 № ЕД-4-2/7305).

Отдельные исключения по периодам названы в статье 89 НК.

Цели и задачи, которые преследуют налоговики

Что собственно ищут проверяющие:- верно ли определена налогооблагаемая база, нет ли нарушений бухучета, доходов и расходов компании,

- соответствует ли декларируемый режим налогообложения фактическому роду бизнеса проверяемой организации или ИП;

- правильно ли исчислены налоги, полностью ли уплачены в бюджет, нет ли просрочек.

Все найденные искажения ИФНС фиксирует и дает оценку нарушений учета, которые повлекли занижение налоговой базы.

Какие мероприятия допустимы в составе ВНП

В ходе выездного контроля инспекторы не только запрашивают документы, они могут осматривать помещения, проводить инвентаризацию имущества и многое другое.Пройдемся по каждому виду контрольного мероприятия, который возможен.

Истребование документов у проверяемого

Как мы упоминали ранее, часто ВНП сводится к тому, что налоговая просто направляет требование о представлении документов, а затем изучает все, что получила для рассмотрения.Пока длится срок проверки, таких требований может быть сколько угодно раз. Извещения придут онлайн по ТКС или через личный кабинет налогоплательщика, либо на бумаге – обычной почтой или через вручение лично.

На исполнение требования у бухгалтера есть 10 дней. Если времени не хватает, можно продлить срок – не позже следующего рабочего дня отправить ходатайство в ИФНС.

Истребование документов у контрагентов

Когда налоговики хотят убедиться, что сделка не выдумана и контрагент действительно существует, они истребуют у него документы.Это может произойти не только по ходу ВНП, но и на этапе подготовки к ней. Такое право есть у ИФНС в силу пункта 2 статьи 93.1 НК.

Как происходит запрос?

Инспекция, которая проводит выездную, отправляет поручение в ИФНС по месту учета контрагента. И уже та направляет требование в нужную компанию или ИП.

Контрагенту дается на ответ 5 рабочих дней, в том числе с возможностью продлить данный срок.

Допрос свидетеля

Помимо анализа и сверки документов, в рамках ВНП инспекторы могут допрашивать свидетелей.Таковыми могут выступать любые физлица, не только сотрудники или руководитель компании, это могут быть и представители контрагентов.

Другими словами – все, кому известны какие-либо обстоятельства, значимые для налогового контроля (подп. 12 п. 1 ст. 31 НК).

Исключение: граждане, у которых был особый доступ к информации компании в силу исполнения своих профобязанностей, как например адвокаты, аудиторы. Их допрашивать ИФНС не вправе.

За неявку свидетелю грозит штраф 1 000 руб., а за отказ от дачи показаний – 3 000 руб. (ст. 128 НК).

В любом случае у каждого есть право отказаться от дачи свидетельских показаний на основании статьи 51 Конституции: «Никто не обязан свидетельствовать против себя самого, своего супруга и близких родственников» (п. 3 ст. 90 НК).

Проведение экспертизы

Сотрудники ИФНС прибегают к экспертизе , когда нужны специальные знания в науке, искусстве, технике или ремесле (п. 1 ст. 95 НК). Например, когда нужно:- установить подлинность подписей;

- проверить, соответствует ли расход сырья количеству выпущенной продукции;

- определить рыночную стоимость работ.

Осмотр

Налоговые органы могут осматривать (подп. 6 п. 1 ст. 31, п. 13 ст. 89 НК):- складские, производственные, торговые и любые другие помещения,

- территории, которые налогоплательщик использует для получения дохода или которые имеют отношение к объектам налогообложения, независимо от места их нахождения.

Важно, что осмотр допустим только в отношении самого налогоплательщика. Проводить осмотр территорий и помещений контрагентов запрещено. На это указал ВС в определении Апелляционной коллегии от 27.08.2019 № АПЛ19-333.

Чтобы результаты осмотра признавались доказательствами, должны быть выполнены все обязательные требования из статьи 92 НК:

- присутствие налогоплательщика или его представителя;

- наличие понятых;

- составление протокола;

- подписи всех лиц, участвующих в осмотре.

Инвентаризация имущества

При необходимости налоговики инициируют инвентаризацию, следуя порядку из приказа Минфина № 20Н, МНС № ГБ-3-04/39 от 10.03.1999. Основные требования:- Должно быть распоряжение руководителя ИФНС;

- В инвентаризации должны участвовать представители, материально ответственные лица и работники бухгалтерии налогоплательщика;

- Результаты нужно фиксировать в описи;

- Итоги – в специальной ведомости.

Выемка документов и предметов

Выемка может проводиться только в присутствии налогоплательщика или его представителя, а также понятых (абз. 1 п. 3 ст. 94 НК).По окончании процедуры они должны подписать протокол.

К такой крайней мере получения документов прибегают только в двух случаях:

- Компания или ИП отказывается сама представить истребованные документы или нарушает сроки. Тогда изымают все то, что было изначально в требовани ИФНС.

- Есть основания полагать, что необходимые документы, предметы могут быть уничтожены, изменены, сокрыты и т.п.

Как заканчивается выездная налоговая проверка: оформление результатов

В последний день ревизии сотрудники ИФНС оформляют справку. В ней проверяющие пишут, что проверено и сколько времени затрачено, ставят обязательно свои подписи. Такую справку с результатами они должны вручить компании или предпринимателю.После того, как налоговики составили справку, у них есть еще 2 месяца на оформление акта по итогам выездной (п. 1 ст. 100 НК).

В нем отражают найденные нарушения. Но даже в случае, когда никаких ошибок и нарушений в учете не найдены, акт все равно обязателен.

В течение 5 рабочих дней налоговики должны вручить акт проверяемому налогоплательщику. В документе расписываются проверяющие и представитель предприятия.

Как действовать после получения акта выездной проверки ИФНС

Сразу предупредим, что отказываться получать акт или уклоняться нет смысла.Во-первых, за это грозит штраф до 50 000 руб.

Во-вторых, в случае уклонения налоговая направит документ по почте заказным письмом, и тогда он будет считаться полученным на шестой день.

Если с решением инспекторов по результатам ВНП или с частью выводов вы не согласны, лучше подать письменные возражения в инспекцию. На это дается 1 месяц с даты, когда вы получили акт.

Как оформить возражения на акт ВНП

Возражения можно составить в произвольной форме. Для основы достаточно взять структуру акта ВНП и поделить ее условно на 3 части:В первой части:

- наименование и адрес инспекции, в которую вы подаете возражения;

- наименование, адрес, ИНН (КПП) вашей организации (Ф.И.О., адрес регистрации и ИНН для ИП);

- номер и дата акта;

- факты и выводы инспекторов, с которыми вы не согласны, и обоснование ваших возражений;

- ссылки на нормативку в редакции, действовавшей в спорный период;

- ссылки на официальные разъяснения Минфина, ФНС или регионального управления ФНС. Если ваша инспекция давала разъяснения по спорным вопросам, рекомендуем сослаться и на них;

- ссылки на судебную практику, которая подтверждает ваши выводы. В первую очередь лучше решения высших судов и судебка по вашему округу;

- обстоятельства, смягчающие ответственность или исключающие привлечение вас к ответственности, если считаете что они есть.

- ссылки на ваши документы, которые подтверждают обоснованность возражений. Их заверенные копии приложите к возражениям;

- подведите итог всему сказанному выше. Например, укажите, что недоимки не возникло, поэтому нет оснований для начисления штрафа и пеней за несвоевременную уплату налога;

- укажите на то, что вы просите вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения (в случае оспаривания акта полностью);

- перечислите подтверждающие документы, которые вы прикладываете в качестве обоснования своих доводов.

Как обжаловать решение по итогам проверки

Обжаловать действия налоговой можно сразу в УФНС. Для этого в течение месяца вы можете подать апелляционную жалобу в вышестоящий налоговый орган. К апелляции приложите документы, необходимые для аргументации вашей позиции.Обратите внимание, что саму жалобу нужно направлять в ИФНС, которая вынесла решение по итогам ревизии. А она уже перенаправит ее дальше в УФНС на рассмотрение.

Образец составления апелляционной жалобы в УФНС:

Можно ли подготовиться к ВНП и как минимизировать риски

Чтобы заранее избежать неприятностей, стоит периодически проводить внутренний и внешний аудит.Хорошо будет, если квалифицированные консультанты посмотрят на учет глазами ИФНС, проанализируют возможные ошибки и риск доначислений.

Лучше сразу избегать спорных расходов или вычетов, не принимать к учету без необходимых документов.

Если увидели ошибку, не ждите прихода налоговиков – доплатите в бюджет сейчас, чем через пару лет с огромными суммами пеней и штрафов.

Когда уже получили уведомление о выездной налоговой проверке, рекомендуем сделать следующее:

- Обучите работников, как себя вести с проверяющими и как отвечать на их вопросы.

- Наведите порядок в документах и учете: проверьте первичку, подписи и оригиналы, избавьтесь от лишнего.

- Организуйте помещение для сотрудников ИФНС (если проверка на вашей территории) и уберите все, что не связано с проверкой.

- Подготовьте журнал проверок, чтобы записать в нем дату, время и цель визита. Лучше всего, если это сделает сам инспектор.

Может ли ИФНС проводить сразу несколько выездных проверок в отношении налогоплательщика

Налоговая не может приходить с выездным контролем больше 2 раз в течение календарного года. Но допустима повторная проверка, как исключение.Повторная выездная проверка может проводиться только в трех случаях:

- Вы направили уточненку по ходу камералки и в ней сумма к уменьшению налога.

- Региональная инспекция или УФНС усомнились в результатах работы вашей налоговой. Например, если в ходе ВНП проверяющие доначислили меньше налогов, чем нужно.

- В вашей организаци или у ИП идет реорганизация или ликвидация.

Для просмотра ссылки необходимо нажать

Вход или Регистрация