С 2023 года изменений по УСН очень много. Поменяли лимиты, изменили сроки сдачи декларации и ее форму, сроки уплаты налога, ввели уведомления, изменили порядок уменьшения налога по УСН на взносы ИП, ввели запрет на УСН для ювелиров.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Обо всех этих изменениях по упрощенке с 2023 года читайте в нашей статье.

Смотрите в нашей таблице новые сроки уплаты.

Ее надо применять с отчета за 2023 год.

Изменения связаны с новыми сроками из-за ЕНП.

Так, в разделах 1.1 (для УСН «доходы») и 1.2 (для УСН «доходы минус расходы») поменяли строки: 020, 040, 050, 070, 080, а также сноску к строкам 100, 110, 120.

Но за 2022 год надо сдавать декларацию по старой форме.

Недавно вышло письмо ФНС от 03.02.2023 № СД-4-3/1226@, которым обновили алгоритмы для заполнения декларации по УСН в случае применения повышенных ставок в размере 8% и 20%.

Напомним, такие ставки применяют, если лимиты по доходам или численности для обычных ставок превышены. В этом случае происходит не переход на общий режим, а повышение ставки.

Многие были удивлены такой пропажей своих денег. Но они не пропали. Эти платежи налоговики зарезервировали до наступления срока их уплаты.

Тогда все зарезервированные суммы отправятся в сальдо ЕНС.

Разъяснение дает Минфин в письме от 29.12.2022 № 03-02-07/129955.

Статус плательщика – 01 и для юрлиц, и для ИП.

В полях ОКТМО, период и т. д. надо ставить 0.

Не обязательно платить всю сумму налога строго 28 числа. Можно платить частями, хоть каждый день, как вам удобно. Главное, чтобы к моменту начсиления аванса нужная сумма была на ЕНС.

До 25 числа сдавать уведомление, чтобы налоговики по нему начислили авансы. На годовой налог уведомление не нужно, потому что срок сдачи декларации и срок уплаты налога совпадают.

Смотрите в таблице, когда в 2023 году надо платить налог по УСН и сдавать уведомления.

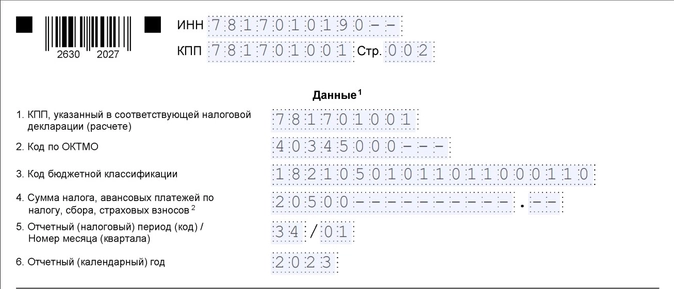

Вот образец уведомления на аванс по УСН с объектом «доходы» за 1 квартал 2023 года:

Нулевое уведомление не сдают. Если, например, у ИП без наемных работников налог уменьшен вплоть до нуля фиксированными взносами, сдавать уведомление на аванс по УСН ему не надо.

Коды периодов такие:

Вот образец платежки-уведомления на аванс по УСН «доходы» за 1 квартал 2023 года:

В отличие от страховых взносов, которые платят за работников, по фиксированным взносам не предусмотрены уведомления, потому что система уплаты по ним – не авансовая.

Срок уплаты фиксированных взносов за 2023 год такие:

Минфин и ФНС предложили несколько вариантов уменьшения налога на фиксированные взносы.

Вариант № 1

Можно платить фиксированные взносы на КБК ЕНП (18201061201010000510), не уменьшать налог в 2023 году, а уменьшить налог за 2024 год, когда наступит срок уплаты взносов – в 1 квартале и 3 квартале 2024 года.

Вариант № 2

Можно применять УСН только тем, кто ремонтирует ювелирку, производит или продает бижутерию. Об этом сообщает Минфин в письме от 26.12.2022 № 03-11-10/127504.

Книга доходов и расходов по УСН

Сейчас в НК РФ сказано, что книгу доходов и расходов по УСН утверждает Минфин. Действующая сейчас книга утверждена приказом от 22.10.2012 № 135н.

Поправками запланировано, что утверждать эту книгу будет ФНС.

Таким образом, если эти поправки будут приняты, выйдет приказ ФНС с новой книгой по УСН.

Отмена запрета

Если ювелирам запретили применять УСН, то инвестиционным советникам, напротив, хотя дать право на упрощенку.

Инвестиционные советники – это профессиональные участники рынка ценных бумаг, которые дают консультации частным инвесторами.

Обо всех этих изменениях по упрощенке с 2023 года читайте в нашей статье.

Лимиты

С 2023 года действуют новые лимиты по доходам для УСН. Их проиндексировали на коэффициент-дефлятор 1,257.Обратите внимание, что для подсчета лимита дохода при УСН учитывают как реализацию, так и внереализационные доходы.Новые лимиты такие:

- 188,55 млн рублей – для стандартных ставок УСН;

- 251,4 млн рублей – для повышенных ставок УСН;

- 141,41 млн рублей – для права перехода на УСН.

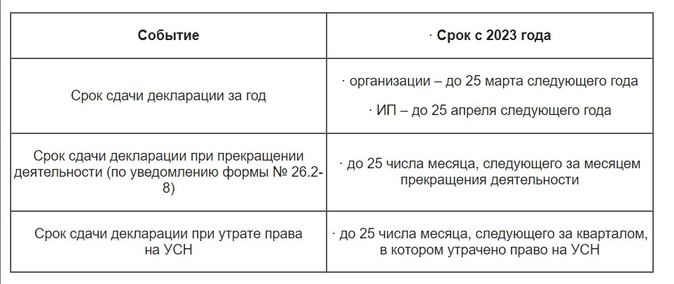

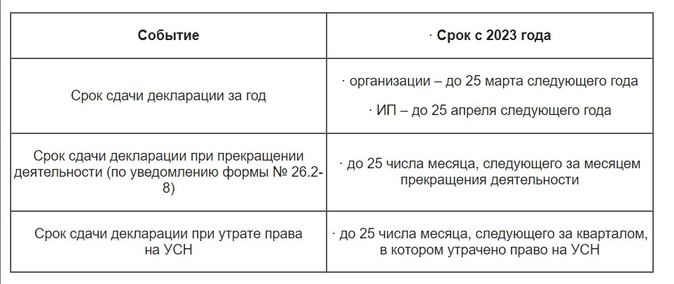

Срок сдачи декларации

С 2023 года срок сдачи отчетов единый – 25 число. Это связано с введением ЕНП. Поэтому для деклараций по УСН срок тоже изменился.Смотрите в таблице новый срок сдачи декларации в разных ситуациях.Причем новые даты действуют уже со сдачи отчетности за 2022 год.

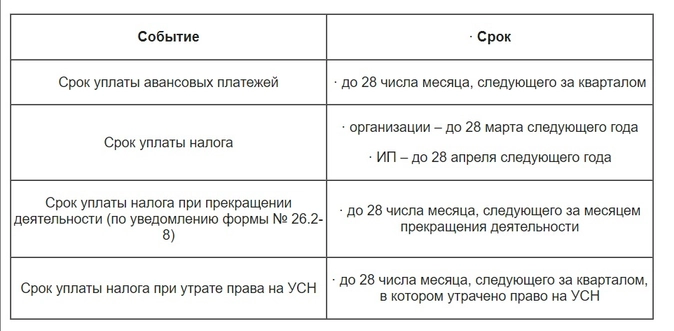

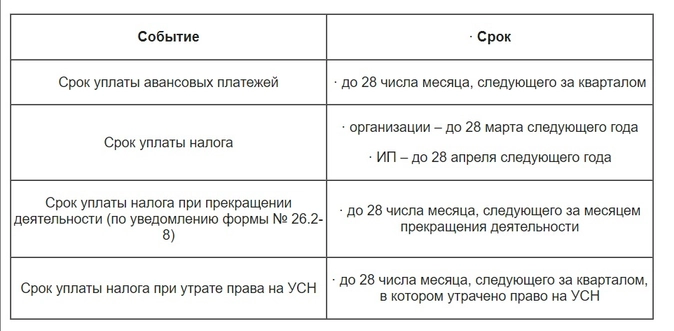

Срок уплаты налога

С 2023 года действует единый срок уплаты налогов – 28 число.Смотрите в нашей таблице новые сроки уплаты.

Форма декларации

Утвердили новую форму декларации по УСН.Ее надо применять с отчета за 2023 год.

Изменения связаны с новыми сроками из-за ЕНП.

Так, в разделах 1.1 (для УСН «доходы») и 1.2 (для УСН «доходы минус расходы») поменяли строки: 020, 040, 050, 070, 080, а также сноску к строкам 100, 110, 120.

Поправки внесены приказом ФНСВ этих строках прописали новые сроки уплаты / уменьшения авансов и годового, в том числе минимального, налога – 28 число.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Но за 2022 год надо сдавать декларацию по старой форме.

Недавно вышло письмо ФНС от 03.02.2023 № СД-4-3/1226@, которым обновили алгоритмы для заполнения декларации по УСН в случае применения повышенных ставок в размере 8% и 20%.

Напомним, такие ставки применяют, если лимиты по доходам или численности для обычных ставок превышены. В этом случае происходит не переход на общий режим, а повышение ставки.

Сальдо ЕНС на 01.01.2023

Все авансовые платежи по УСН, которые компании и ИП заплатили в 2022 году, не вошли в сальдо на ЕНС.Многие были удивлены такой пропажей своих денег. Но они не пропали. Эти платежи налоговики зарезервировали до наступления срока их уплаты.

Также обратная корректировка будет, если вы не сдадите декларацию в течение 10 дней после истечения срока ее сдачи.Как только вы сдадите декларацию, все встанет на свои места. Переплата, если она была, вернется на ЕНС.

Тогда все зарезервированные суммы отправятся в сальдо ЕНС.

Разъяснение дает Минфин в письме от 29.12.2022 № 03-02-07/129955.

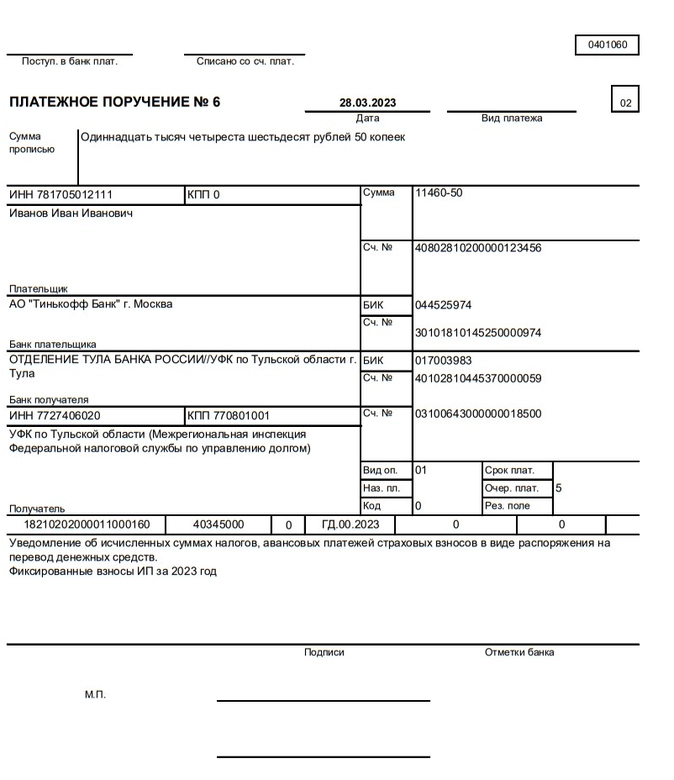

Уплата налога на ЕНП + уведомления

Правила заполнения платежных поручений изменились.В 2023 году все налоги надо платить на ЕНП (КБК 18201061201010000510) до 28 числа.

Статус плательщика – 01 и для юрлиц, и для ИП.

В полях ОКТМО, период и т. д. надо ставить 0.

Не обязательно платить всю сумму налога строго 28 числа. Можно платить частями, хоть каждый день, как вам удобно. Главное, чтобы к моменту начсиления аванса нужная сумма была на ЕНС.

До 25 числа сдавать уведомление, чтобы налоговики по нему начислили авансы. На годовой налог уведомление не нужно, потому что срок сдачи декларации и срок уплаты налога совпадают.

Смотрите в таблице, когда в 2023 году надо платить налог по УСН и сдавать уведомления.

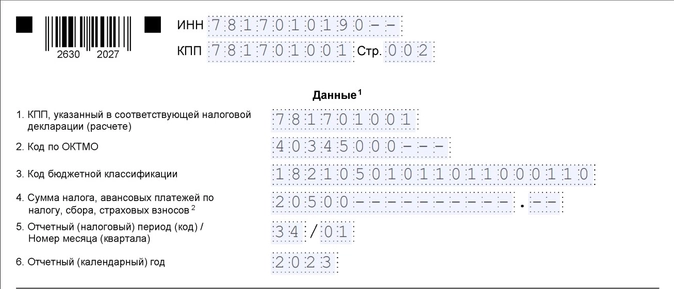

Вот образец уведомления на аванс по УСН с объектом «доходы» за 1 квартал 2023 года:

Нулевое уведомление не сдают. Если, например, у ИП без наемных работников налог уменьшен вплоть до нуля фиксированными взносами, сдавать уведомление на аванс по УСН ему не надо.

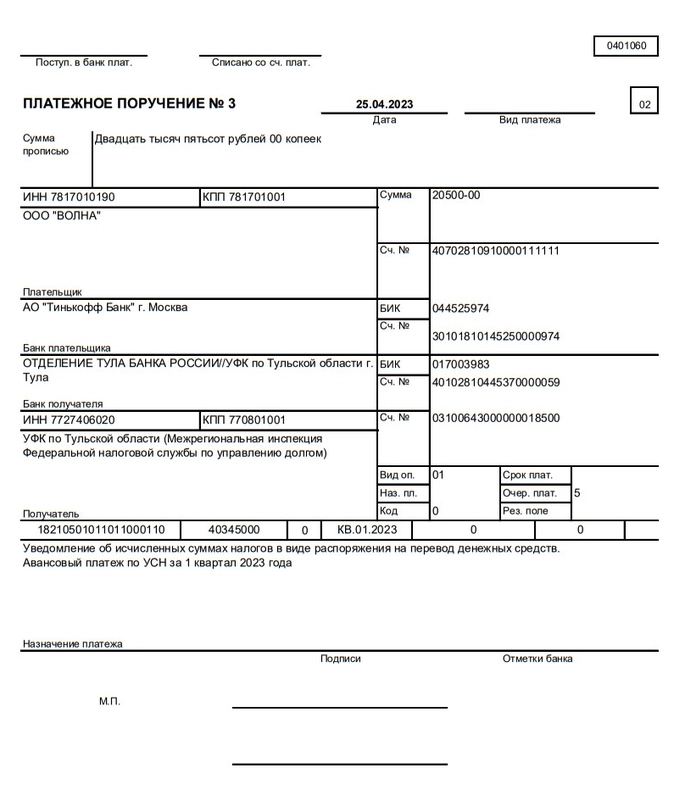

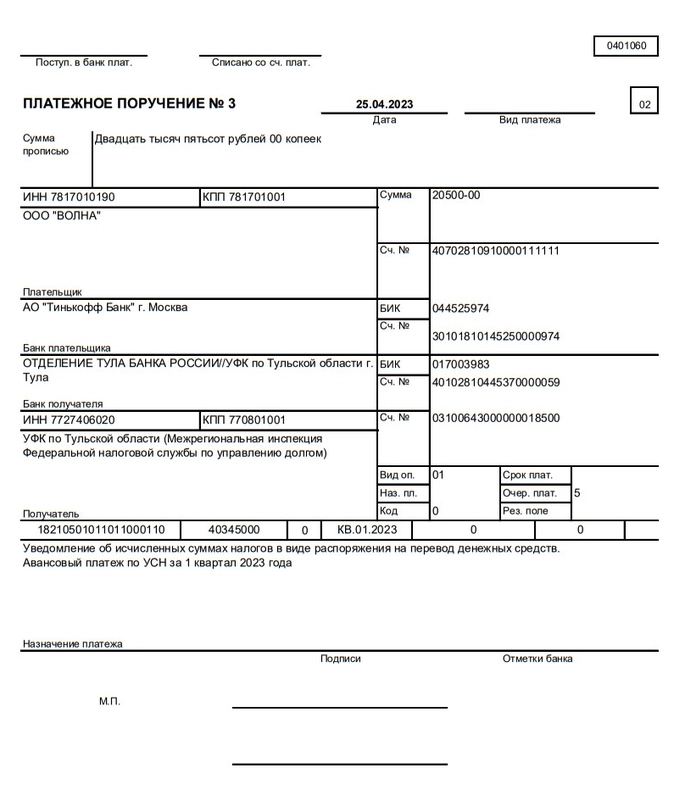

Уплата налога на КБК УСН без уведомлений

В 2023 году разрешено вместо уведомлений использовать платежные поручения, которые составлены по особым правилам.Кроме того, в платежке надо указать ОКТМО и код периода.В них надо указывать не КБК ЕНП, а КБК конкретного налога:

- 18210501011011000110 – для УСН «доходы»;

- 18210501021011000110 – для УСН «доходы минус расходы».

Коды периодов такие:

- КВ.01.2023 – аванс за 1 квартал 2023 года;

- КВ.02.2023 – аванс за полугодие 2023 года;

- КВ.03.2023 – аванс за 9 месяцев 2023 года;

- ГД.00.2023 – налог за 2023 год.

Если платить налог такими платежками со статусом 02, уведомление не нужно.Статус плательщика – 02 и для юрлиц, и для ИП.

Так как данная платежка одновременно является уведомлением, ее надо отправить до 25 числа, а не до 28-го.

Вот образец платежки-уведомления на аванс по УСН «доходы» за 1 квартал 2023 года:

Но имейте в виду, что сдача уведомления лишит вас права на применение платежек-уведомлений. Их можно использовать в 2023 году, только если вы ни разу по этому налогу не сдавали уведомление.Если вы уплатили налог по УСН платежкой-уведомлением со статусом 02, но потом выяснилось, что переплатили, то у вас есть два варианта:

1) ничего не делать и воспользоваться переплатой после сдачи декларации;

2) подать уведомление с правильной суммой.

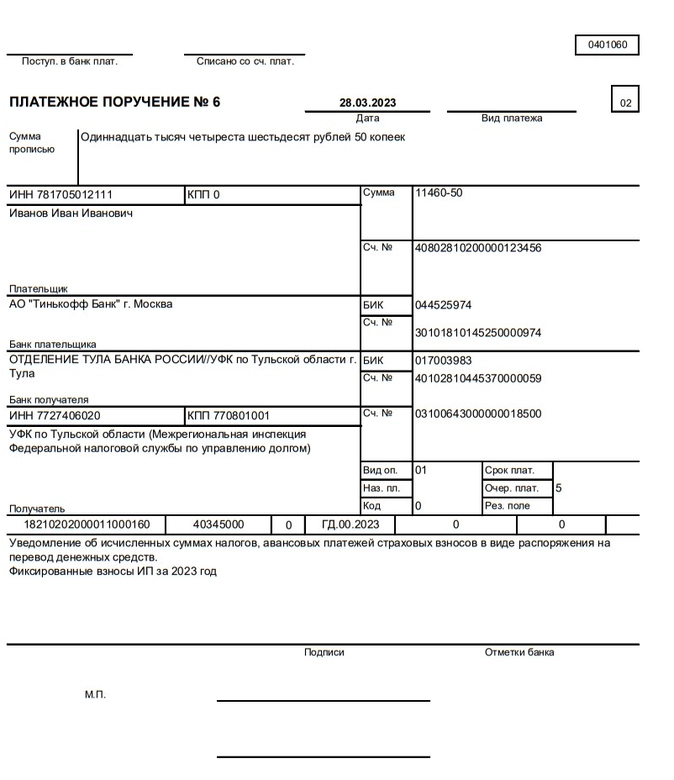

Уменьшение налога на взносы

Значительно изменился порядок уменьшения налога по УСН «Доходы» на уплаченные фиксированные взносы ИП.В отличие от страховых взносов, которые платят за работников, по фиксированным взносам не предусмотрены уведомления, потому что система уплаты по ним – не авансовая.

Срок уплаты фиксированных взносов за 2023 год такие:

- 9 января 2024 года (с учетом переноса с 31 декабря 2023 года);

- 1 июля 2024 года (для взносов 1% свыше 300 тыс. рублей).

Минфин и ФНС предложили несколько вариантов уменьшения налога на фиксированные взносы.

Вариант № 1

Можно платить фиксированные взносы на КБК ЕНП (18201061201010000510), не уменьшать налог в 2023 году, а уменьшить налог за 2024 год, когда наступит срок уплаты взносов – в 1 квартале и 3 квартале 2024 года.

Вариант № 2

Заявление может быть только электронным, для него нужна КЭП. Подать его надо до конца квартала, чтобы ежеквартально уменьшать налог.Можно уплатить фиксированные взносы в составе ЕНП (на КБК 18201061201010000510) и потом подать заявление на зачет ЕНП в счет уплаты взносов.

Вариант № 3При этом сальдо на ЕНС всегда должно быть положительным в сумме, не меньше, чем уплаченные взносы. То есть, нельзя допускать долгов ни по каким налогам. Если будет долг, взносы уйдут на погашение долга и заявление не поможет. И тогда уменьшить налог не получится.

КБК фиксированных взносов в 2023 году такие:Можно платить фиксированные взносы сразу на КБК взносов платежкой со статусом 02, ОКТМО и периодом (ГД.00.2023).

- 18210202000011000160 – взносы в совокупном фиксированном размере (ОПС + ОМС);

- 18210203000011000160 – взносы 1% с дохода выше 300 тыс. рублей.

То есть, теперь в любом случае для уменьшения квартальных авансов по УСН на фиксированные взносы надо всегда поддерживать сальдо на ЕНС в сумме, достаточной и для взносов, и для начисленных авансов по УСН, и для прочих налогов (в том числе, личных за авто или квартиру).При этом сальдо на ЕНС тоже всегда должно быть положительным в сумме, не меньше, чем уплаченные взносы. Долгов быть не должно. Если будет долг, взносы уйдут на погашение долга и платежка с КБК не поможет.

Запрет на УСН

С 2023 году отменили право на применение УСН для ювелирного бизнеса.Можно применять УСН только тем, кто ремонтирует ювелирку, производит или продает бижутерию. Об этом сообщает Минфин в письме от 26.12.2022 № 03-11-10/127504.

Если ювелиры до 15.01.2023 не сдали форму 26.2-3 об отказе от УСН, им надо сдать сообщение по форме № 26.2-2 об утрате права на УСН. Срок его сдачи – 15 апреля 2023 года.Изготавливать или продавать изделия из золота и прочих драгоценных металлов и драгоценных камней можно только на ОСНО.

Какие поправки по УСН еще планировали

С 2023 года в НК РФ хотели внести еще ряд поправок по УСН. Но пока

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, разработанный Минфином, не внесен в Госдуму.Книга доходов и расходов по УСН

Сейчас в НК РФ сказано, что книгу доходов и расходов по УСН утверждает Минфин. Действующая сейчас книга утверждена приказом от 22.10.2012 № 135н.

Поправками запланировано, что утверждать эту книгу будет ФНС.

Таким образом, если эти поправки будут приняты, выйдет приказ ФНС с новой книгой по УСН.

Отмена запрета

Если ювелирам запретили применять УСН, то инвестиционным советникам, напротив, хотя дать право на упрощенку.

Инвестиционные советники – это профессиональные участники рынка ценных бумаг, которые дают консультации частным инвесторами.

Для просмотра ссылки необходимо нажать

Вход или Регистрация