Покупка недвижимости, особенно на вторичном рынке, иногда несет риски признания сделки недействительной по решению суда. Чтобы заемщик не остался без жилья и с невыплаченным долгом по ипотечному кредиту, в некоторых случаях банки просят оформить титульное страхование. Разобрались, как работают такие полисы, сколько стоят и от чего не смогут защитить.

Что такое титульное страхование

Титульное страхование покрывает риск потери титула, то есть права покупателя на собственность: дом, квартиру или землю. Несмотря на то что большинство сделок происходят с участием риелторов, которые проводят предпродажную проверку всех документов, полностью обезопасить себя от судебных разбирательств после сделки, например с родственниками предыдущего собственника, невозможно.

Что покрывает титульное страхование

Страхование титула может обезопасить от следующих рисков:

- Признание сделки недействительной (совершена недееспособным, под угрозой или мошенническим путем и др.).

Если сделка по покупке недвижимости будет признана недействительной через суд (например, если продавец окажется недееспособным или выяснится, что сделку заключили под давлением), титульное страхование покроет убытки нового владельца объекта. В случае мошенничества со стороны продавца или третьих лиц (например, подделка документов, продажа квартиры лицом, не имеющим право распоряжаться ею) страховка поможет компенсировать ущерб покупателю и банку. В такой ситуации страховая компания возместит стоимость утраченной недвижимости.

- Наличие ошибок в правоустанавливающих и других документах, по которым совершались сделки в прошлом.

Иногда при оформлении сделок могут быть допущены ошибки в документации, которые впоследствии приведут к оспариванию права собственности. Например, это могут быть неправильно оформленные документы о праве наследования или неверно указанные данные в договоре купли-продажи. Титульная страховка покрывает такие риски, защищая собственника от финансовых потерь.

- Нарушение законодательства при проведении приватизации или продажи объекта недвижимости прежними собственниками.

Если приватизация или предыдущая продажа объекта недвижимости была проведена с нарушением закона (например, незаконные действия государственных органов, неправильное оформление документов, отсутствие согласия всех собственников и т. д.), такая сделка может быть признана судом недействительной. Это приведет к тому, что новый владелец потеряет право собственности на имущество. Страхование титула защитит нового собственника от потери права собственности. Если сделка будет аннулирована, страховая компания возместит владельцу полную стоимость объекта недвижимости либо предоставит компенсацию за понесенные убытки.

- Нарушение законных прав детей и другие случаи (наиболее частый вариант — продажа квартиры, купленной на материнский капитал, без разрешения органов опеки).

При продаже недвижимости, где собственниками являются несовершеннолетние дети, возможны ситуации, когда права детей были нарушены (например, родители продали квартиру без согласия органов опеки). В этом случае сделка также может быть оспорена в суде. Если выяснится, что новый собственник утратил свои права на недвижимость по этой причине, страховщик выплатит компенсацию.

«Титульное страхование не является обязательным при заключении ипотеки, однако некоторые банки указывают его как условие сохранения минимальной ставки при взятии ипотеки на вторичку. Это продиктовано тем, что в отношении таких объектов, в отличие от новостроек, гораздо больше рисков потери прав собственности на них. Можно отказаться от приобретения такого полиса, однако это, скорее всего, приведет к повышению банком ставки по кредиту. Страхование титула полезно и непосредственно для покупателя жилья: на вторичном рынке, в отличие от первичного, есть риски неожиданного появления наследников, нескольких собственников, недееспособности продавца», — отмечает эксперт-аналитик Банки.ру Эряния Бочкина.

Вот несколько типичных ситуаций, в которых может помочь титульное страхование ипотеки.

Пример 1: Недействительная приватизация

Предположим, человек купил квартиру, которая ранее была приватизирована предыдущим владельцем. Спустя некоторое время выяснилось, что приватизация была проведена с нарушениями — например, один из членов семьи был незаконно исключен из списка участников приватизации. Суд признал приватизацию недействительной, и квартира вернулась в собственность государства или передана другим лицам.

Результат: новый собственник потерял право на квартиру, но благодаря титульному страхованию получил компенсацию, эквивалентную рыночной стоимости недвижимости.

Пример 2: Мошенническая схема

Гражданин приобрел квартиру у продавца, который оказался мошенником. Продавец предоставил поддельные документы, подтверждающие его право собственности, однако позже выяснилось, что он не имел законных оснований для продажи квартиры. Сделку признали недействительной, а настоящий собственник потребовал возврата своей недвижимости.

Результат: покупатель остался без квартиры, но страховая компания компенсировала ему затраты на покупку, так как ситуация подпадала под условия титульной страховки.

Пример 3: Нарушение прав несовершеннолетних

Новый собственник купил квартиру у родителей, которые продали ее, не получив согласие органов опеки на продажу доли, принадлежащей несовершеннолетнему ребенку. Через какое-то время органы опеки обратились в суд, и сделка была признана недействительной, поскольку права ребенка были нарушены.

Результат: новый собственник лишился квартиры, однако титульное страхование обеспечило ему выплату компенсации, соответствующей стоимости недвижимости на момент покупки.

Обязательно ли титyльнoe cтpaxoвaниe пpи ипoтeкe

Страхование титула не является обязательным условием при оформлении ипотечного кредита, но многие банки просят клиента застраховать титул для минимизации своих рисков. Без такого полиса ставка по кредиту может быть повышена.

«Страхование риска потери права собственности будет требоваться практически во всех случаях, когда заемщик приобретает вторичное жилье, за исключением тех кредитных программ и банков, где страхование титула не предусмотрено в принципе. Например, кредитные программы Сбербанка не предусматривают титульного страхования при ипотеке на вторичное жилье», — рассказала руководитель отдела развития розничного страхования компании «Абсолют Страхование» Ксения Гончарова.

Риски признания сделки недействительной при покупке напрямую от застройщика тоже существуют (например, компания решила продать квартиру двум разным покупателям). Они минимальны, но банки могут также попросить приобрести такой полис.

Как оформить титульное страхование

Страховку от потери титула лучше оформить до совершения сделки купли-продажи. Ее могут приобрести как физические лица, так и юридические. Если объект приобретается в ипотеку, то весь процесс происходит в банке, а если вы решили оформить титульное страхование в личном порядке, то нужно обратиться в страховую компанию самостоятельно.

Страхование титула требует от страховщиков индивидуальной предстраховой оценки и тарификации. Степень риска можно понять только после анализа пакета правоустанавливающих документов по объекту ипотеки. Поэтому при покупке жилья важно обращаться к проверенным риелторам и иметь на руках все необходимые документы. Их список зависит от конкретного объекта, но стандартный минимум включает паспорта заемщика ипотечного кредита и продавца, правоустанавливающие документы на объект недвижимости, технические документы на объект недвижимости и отчет об оценке рыночной стоимости.

По результатам рассмотрения стандартного пакета документов страховщик вправе запросить дополнительные документы для принятия окончательного решения о заключении договора. Так, могут быть запрошены справки о психическом здоровье участников сделки и заключение органов опеки, если доля в недвижимости принадлежала несовершеннолетним.

Стоимость полиса титульного страхования зависит от размера ипотеки. Среднерыночный тариф по титулу на сегодняшний день составляет 0,15–0,2% от размера ипотечного кредита. Эксперты рекомендуют заключать договор страхования титула на полную рыночную стоимость недвижимости, так как в противном случае первоначальный взнос не войдет в страховку и будет утерян.

Что касается срока договора, то его можно заключить на период от года до десяти лет — именно такой срок исковой давности установлен законом. Однако большинство случаев оспаривания сделок приходится на первые три года.

Стоимость титульного страхования

Стоимость титульного страхования ипотеки зависит от нескольких факторов, среди которых:

1. Рыночная стоимость недвижимости. Чем выше цена объекта, тем дороже обойдется полис.

2. Срок страхования. Обычно страхование оформляется на весь срок ипотечного кредита, хотя иногда возможно оформить его на меньший период.

3. История объекта недвижимости. Если история владения объектом сложная (множество переходов прав собственности, участие в приватизации и т. п.), это может увеличить риск и, соответственно, стоимость страховки.

4. Регион. Стоимость страхования может варьироваться в зависимости от региона, так как в разных местах могут действовать разные правовые нормы и уровень риска.

5. Страховая компания. Разные компании предлагают различные тарифы и условия страхования.

6. Дополнительные факторы, такие как возраст здания, наличие обременений и другие особенности конкретного объекта.

Обычно стоимость титульного страхования составляет около 0,15–0,25% от страховой суммы ежегодно.

Пример расчета. Если вы покупаете квартиру стоимостью 10 млн рублей, то ежегодный платеж по страховке может составлять от 15 тысяч до 25 тысяч рублей. Таким образом, за весь срок ипотеки (например, 20 лет) общая сумма страховых взносов может составить от 300 тысяч до 500 тысяч рублей.

Важно отметить, что многие банки требуют обязательное титульное страхование при выдаче ипотеки, поэтому эту статью расходов следует учитывать заранее.

Чтo дeлaть, ecли пpoизoшeл cтpaxoвoй cлyчaй пo титyльнoмy cтpaxoвaнию

Страховым случаем по полису титульного страхования будет являться вступившее в законную силу решение суда о признании сделки об отчуждении предмета страхования недействительной или удовлетворении судом иска к страхователю (выгодоприобретателю). То есть страховой случай наступает после того, как страхователь фактически лишается права собственности.

Важно: обычно страховщик несет ответственность, только если иск, на основании которого вступило в силу решение суда, был подан в период действия договора.

При наступлении страхового случая по страхованию титула покупатель недвижимости подает заявление о наступлении страхового события и предоставляет страховщику следующие документы:

- правоустанавливающие документы на застрахованное имущество;

- документы, позволяющие судить относительно всех обстоятельств дела (копия искового заявления, повестка в суд, материалы судебных разбирательств, имена и адреса всех лиц, вовлеченных в данное событие, иные документы);

- документы, подтверждающие факт утраты права собственности (решение суда, выписка из государственного реестра прав собственности на застрахованный объект недвижимости, выписка из домовой книги, акт приемки-передачи имущества и иные документы);

- документы, позволяющие определить размер убытка, и документы о передаче страховщику прав на возмещение понесенных им убытков в виде страховой выплаты, осуществленной страховщиком в результате наступления страхового случая.

Выплата после судебного решения чаще всего происходит в течение двух недель.

При наступлении страхового случая банк (если была ипотечная сделка) получит долг в первую очередь, а заемщик — лишь разницу между остатком долга и размером страхового покрытия. Кроме того, по суду сделка может быть признана недействительной частично. В этом случае выплата покроет лишь ее.

Исключения и ограничения титульного страхования

По полису титульного страхования не будут признаваться страховым случаем потеря прав, если она произошла вследствие ядерного взрыва, военных действий, гражданской войны или по распоряжению госорганов (конфискация, арест имущества), например владелец не платил по ипотеке или была сделана перепланировка без уведомления страховой компании и банка.

Кроме того, в некоторых случаях страховая компания может отказать в оформлении такого договора. По словам Ксении Гончаровой, каждый страховщик устанавливает основания для отказа в заключении договора титульного страхования в соответствии со своей андеррайтинговой политикой и историей конкретного объекта недвижимости. Сформулировать 100-процентный перечень исключений очень сложно, потому как особенность этого вида страхования заключается в нюансах истории объекта.

Важно: отказ страховой компании застраховать право собственности — это всегда повод задуматься о необходимости приобретения данного объекта недвижимости.

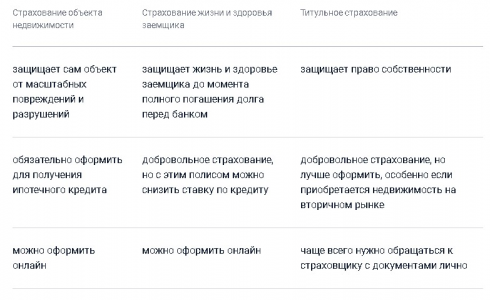

Сравнение титульного страхования с другими видами страхования недвижимости для ипотеки

На рынке существуют и другие виды страхования недвижимости для ипотеки: это страхование самого объекта от повреждений и разрушений и страхование жизни и здоровья заемщика. Разница между тремя видами страхования приведена в таблице:

Как выбрать страховую компанию для покупки титульного страхования

Выбор страховой компании для оформления титульного страхования ипотеки — важный шаг, требующий внимательного подхода. Чтобы сделать правильный выбор, обратите внимание на следующие аспекты:

1. Надежность и репутация компании.

Рейтинг надежности: проверьте рейтинги страховых компаний, которые регулярно публикуются независимыми агентствами. Компании с высоким рейтингом обычно более надежны.

Отзывы клиентов: изучите отзывы других людей в Народном рейтинге страховых компаний , которые уже пользовались услугами данной страховой компании. Обратите внимание на опыт взаимодействия с клиентами, скорость обработки заявлений и выплаты компенсаций.

Время на рынке: компании с долгой историей существования чаще всего имеют больше опыта и стабильнее.

2. Условия страхования.

Покрываемые риски: убедитесь, что выбранная вами страховая программа включает все необходимые вам риски (например, недействительные сделки, мошенничество, ошибки в документах).

Исключения из покрытия: ознакомьтесь с условиями договора, чтобы понять, какие случаи не входят в покрытие. Некоторые компании могут исключить определенные виды рисков, что сделает вашу страховку менее эффективной.

Размер страховой суммы: уточните, соответствует ли предлагаемая страховая сумма реальной стоимости вашей недвижимости.

3. Стоимость полиса.

Сравните предложения нескольких страховых компаний. Не всегда самая дорогая страховка оказывается лучшей. Важно найти баланс между ценой и качеством предоставляемых услуг.

Учтите, что некоторые компании могут предлагать скидки или специальные программы для постоянных клиентов.

4. Сроки рассмотрения претензий и выплаты компенсации.

Узнайте, сколько времени занимает рассмотрение заявления о выплате и сама выплата компенсации. Быстрая реакция страховой компании важна в случае возникновения проблем с правом собственности.

5. Удобство обслуживания.

Оцените удобство взаимодействия с компанией: доступность офисов, возможность онлайн-обращений, качество клиентской поддержки. Удобные каналы связи помогут быстрее решить возникающие вопросы.

6. Партнерские отношения с банками.

Многие банки сотрудничают с определенными страховыми компаниями, предлагая своим клиентам льготные условия. Узнайте у своего банка, есть ли у него рекомендованные партнеры, и сравните их предложения с другими вариантами.

Как оформить страхование титула: главное

- Страхование титула — добровольный вид страхования, но если вы покупаете жилье на вторичном рынке, то право собственности лучше застраховать.

- Для оформления полиса нужно обратиться в страховую компанию со следующими документами: паспортом заемщика ипотечного кредита и продавца, правоустанавливающими документами на объект недвижимости, техническими документами на объект недвижимости и отчетом об оценке рыночной стоимости.

- Большинство исков от претендентов на объект недвижимости подается в течение трех лет после покупки квартиры, но срок исковой давности составляет десять лет.

Для просмотра ссылки необходимо нажать

Вход или Регистрация