Всем здоровья, в том числе душевного, а поможет в этом деле герой сегодняшнего обзора — Биннофарм. Фармацевтов и медиков на бирже не слишком много, поэтому выпуск интересен вдвойне. А из-за щедрой ожидаемой доходности и высокого рейтинга — втройне.

Photo: Dima Mukhin, Unsplash

Photo: Dima Mukhin, Unsplash

Выпуск — флоатер, доступный на размещении для квалифицированных инвесторов (возможно, на вторичке будет доступен всем), поэтому остальным можно посмотреть на лизинговые компании, например, прекрасные выпуски от этих ребят: Интерлизинг, Роделен и МК Лизинг. Ждём и новые выпуски от других эмитентов, не пропустите.

Объём выпуска — 3 млрд. Ориентир купона: RUONIA + 1,5–2,5%. Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг A от Эксперт РА (сентябрь 2023).

Биннофарм Групп — одна из ведущих российских фармацевтических компаний, занимающаяся разработкой и производством лекарственных препаратов, сбытом продукции и продвижением препаратов на рынке России и СНГ. Принадлежит АФК Система и ВТБ на 75%+. Тикер:

Сайт:

Сайт:

Биннофарм фармит дженерики и чувствует себя очень даже хорошо. Производит более 450 препаратов. Коммерческий сегмент занимает 72%, сегмент госзакупок 18%, экспорт в страны СНГ 10%. Нормально у них всё, короче говоря, болеть люди не перестанут, лечиться тоже, хоть это и дорого.

Планы у Биннофарм серьёзные, в планах показать приличный рост бизнеса (новые таблетки, сиропчики и т. п.), для этого нужно финансирование. Показатель Чистый долг / EBITDA в районе 2 на данный момент, а в перспективе будет доведён до 2,5 в ближайшие год–два.

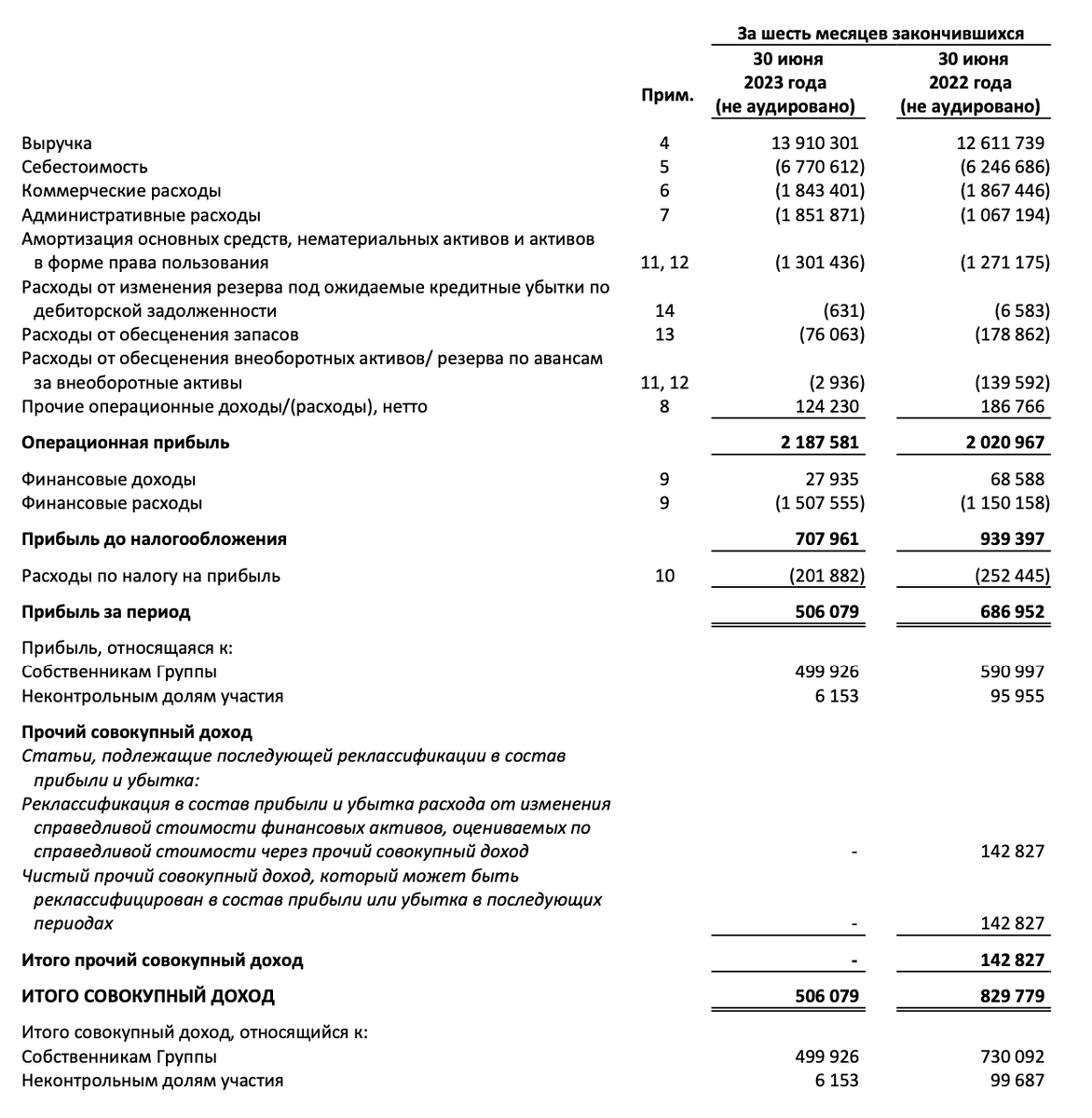

По МСФО выручка по итогам 2022 года составила 28 млрд, чистая прибыль – 1,5 млрд руб. За 1П2023 выручка 14 млрд, чистая прибыль 0,5 млрд.

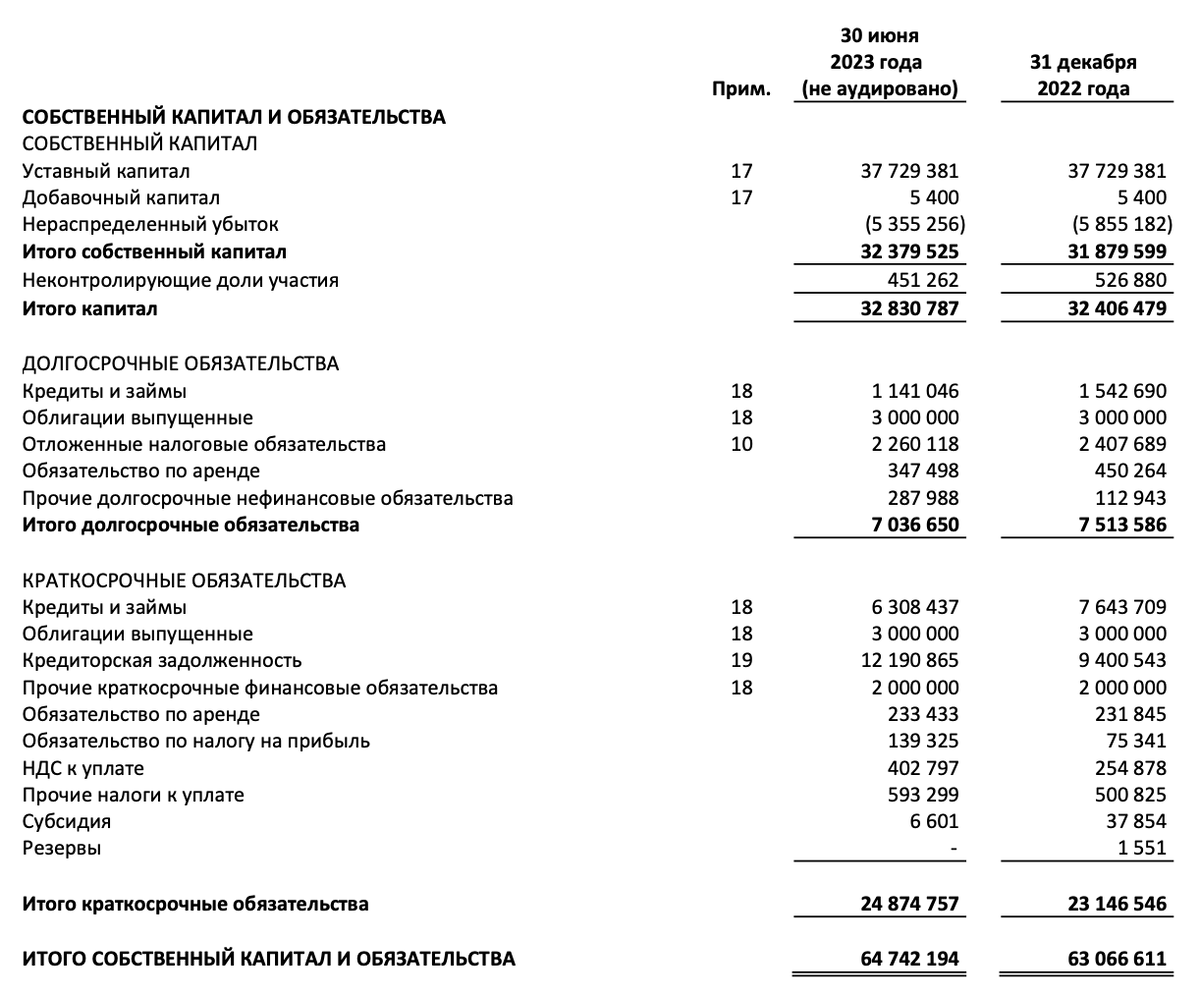

Компания обладает приличным собственным капиталом в 33 млрд, обязательств по итогам 1П2023 набралось на 32 млрд, большая часть обязательств краткосрочные (25 млрд, половина — кредиторская задолженность). Сама компания оценивает себя в 100 млрд, при этом время от времени возникают слухи об IPO, но это точно не произойдёт в ближайшие год-два, поскольку компания чувствует себя уверенно и не нуждается в привлечении дополнительного капитала через выход на биржу. Но рано или поздно это скорее всего произойдёт, когда компанию можно будет оценить дороже. Ну и IPO может пройти не в России, а на азиатской бирже — там можно будет привлечь больше денег по мнению компании.

Параметры выпуска очень приятные по сравнению с другими облигациями с привязкой к RUONIA. У АФК Система флоатер с RUONIA+1,9%, у МТС Банка +2,2%, так что +2,5% к RUONIA у афэкашной фармы вполне реализуемо, но это не точно.

Выпуск — флоатер, доступный на размещении для квалифицированных инвесторов (возможно, на вторичке будет доступен всем), поэтому остальным можно посмотреть на лизинговые компании, например, прекрасные выпуски от этих ребят: Интерлизинг, Роделен и МК Лизинг. Ждём и новые выпуски от других эмитентов, не пропустите.

Объём выпуска — 3 млрд. Ориентир купона: RUONIA + 1,5–2,5%. Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг A от Эксперт РА (сентябрь 2023).

Биннофарм Групп — одна из ведущих российских фармацевтических компаний, занимающаяся разработкой и производством лекарственных препаратов, сбытом продукции и продвижением препаратов на рынке России и СНГ. Принадлежит АФК Система и ВТБ на 75%+. Тикер:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: Биннофарм Групп-001P-03

- Объём: 3 млрд

- Начало размещения: 18 декабря 2023 (сбор заявок до 14 декабря)

- Срок: 3 года

- Купонная доходность: RUONIA + 1,5–2,5%

- Выплаты: 4 раза в год

- Оферта: нет

- Амортизация: нет

Почему Биннофарм? Подорожником же все лечатся бесплатно

Рыночная доля Биннофарм составляет около 2,3% в денежном выражении в коммерческом сегменте и около 1,0% в государственном, компания входит в топ-20 крупнейших фармацевтических компаний в России и топ-5 среди российских компаний, при этом доля значительно выросла за последние несколько лет.Биннофарм фармит дженерики и чувствует себя очень даже хорошо. Производит более 450 препаратов. Коммерческий сегмент занимает 72%, сегмент госзакупок 18%, экспорт в страны СНГ 10%. Нормально у них всё, короче говоря, болеть люди не перестанут, лечиться тоже, хоть это и дорого.

Планы у Биннофарм серьёзные, в планах показать приличный рост бизнеса (новые таблетки, сиропчики и т. п.), для этого нужно финансирование. Показатель Чистый долг / EBITDA в районе 2 на данный момент, а в перспективе будет доведён до 2,5 в ближайшие год–два.

По МСФО выручка по итогам 2022 года составила 28 млрд, чистая прибыль – 1,5 млрд руб. За 1П2023 выручка 14 млрд, чистая прибыль 0,5 млрд.

Компания обладает приличным собственным капиталом в 33 млрд, обязательств по итогам 1П2023 набралось на 32 млрд, большая часть обязательств краткосрочные (25 млрд, половина — кредиторская задолженность). Сама компания оценивает себя в 100 млрд, при этом время от времени возникают слухи об IPO, но это точно не произойдёт в ближайшие год-два, поскольку компания чувствует себя уверенно и не нуждается в привлечении дополнительного капитала через выход на биржу. Но рано или поздно это скорее всего произойдёт, когда компанию можно будет оценить дороже. Ну и IPO может пройти не в России, а на азиатской бирже — там можно будет привлечь больше денег по мнению компании.

Параметры выпуска очень приятные по сравнению с другими облигациями с привязкой к RUONIA. У АФК Система флоатер с RUONIA+1,9%, у МТС Банка +2,2%, так что +2,5% к RUONIA у афэкашной фармы вполне реализуемо, но это не точно.

Для просмотра ссылки необходимо нажать

Вход или Регистрация