Традиционно перед повышением ключевой ставки ЦБ вылезают бриллианты на долговом рынке. И на этот раз — не в переносном смысле. Санлайт, сеть ювелирных магазинов, устраивает финальную ликвидацию (зачёркнуто) теперь продаёт не только ювелирку, но и облигации.

Солнечный свет, или Sunlight, дебютант на рынке облигаций. Поэтому нужно показать себя с хорошей стороны. Это объединяет Санлайт с Моторикой или разместившимся чуть ранее ДАРС. Из тех, кто уже хорошо себя зарекомендовал, есть интересные свежие выпуски от Роделена, например, или АФК Системы. Скоро и много новых выпусков будет, не пропустите.

Кстати, почти год назад на биржу вышли их конкуренты — Sokolov. Можно перенимать опыт. Выпуск у Санлайта приличный, правда срок скромный. Посмотрим, как там у них дела с ликвидацией.

Объём выпуска — 1 млрд. Ориентир ставки 15,5–16%. Без оферты. Без амортизации. Купоны ежемесячные. Рейтинг A- от Эксперт РА (сентябрь 2023).

Sunlight — российская розничная сеть мультибрендовых ювелирных магазинов, принадлежащая группе компаний Оникс. Более 600 магазинов. Номер 1 по продажам. Доля рынка 17%. Продаёт дешёвые драгоценности, потому и У — Успех. Постоянно закрывается. Тикер:

Сайт:

Сайт:

Кроме того, Санлайт очень активно развивает мобильное приложение — онлайн-продажи топчик. 7 млн пользователей ежемесячно смотрят там украшения, уверен, что кто-то из них даже совершает покупки. Онлайн составляет треть всех продаж и треть онлайн рынка в РФ. После ухода из России Тиндера они даже в своём приложении запустили дейтинг! Хех, не те облигации назвали золотыми.

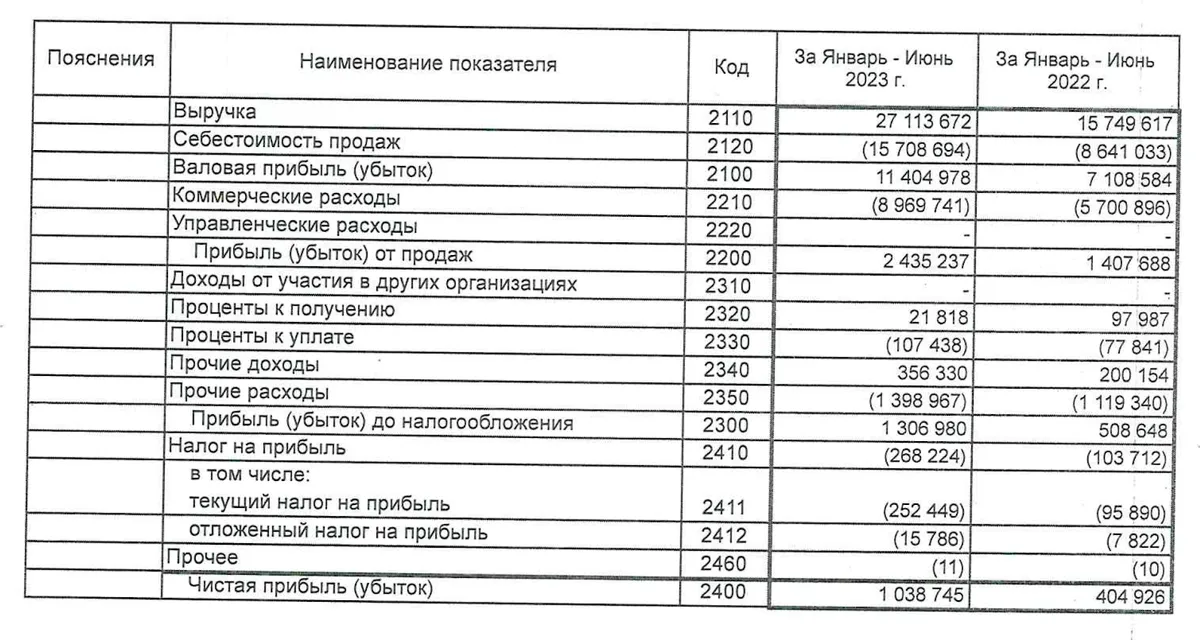

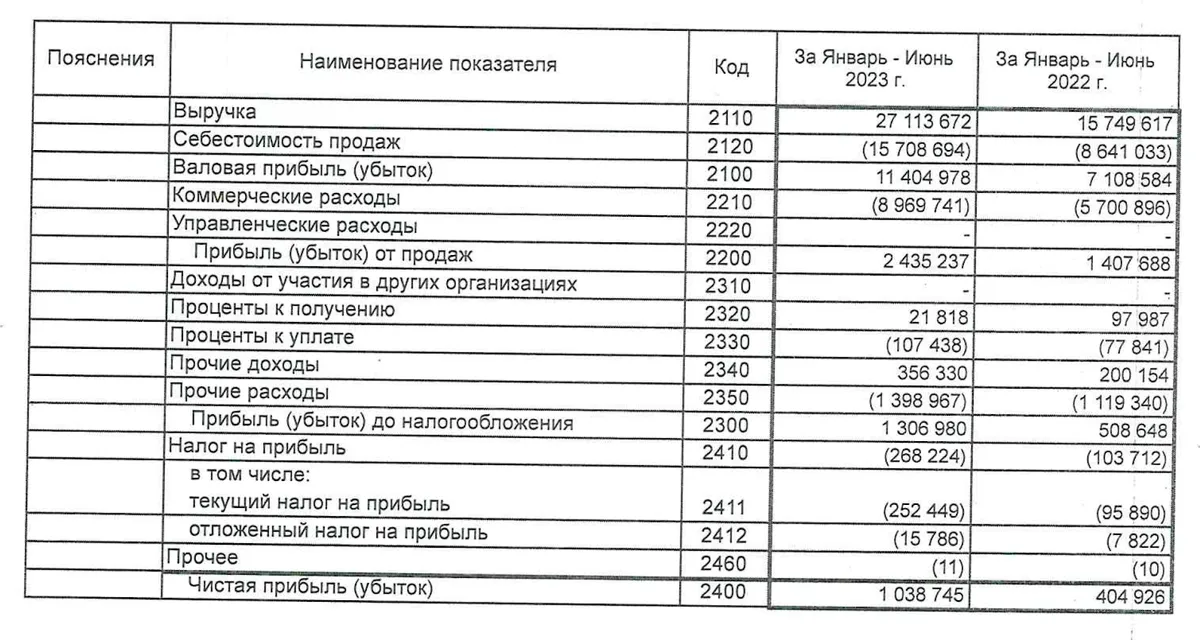

1П2023 по прибыли в 2,5 раза лучше аналогичного периода в 2022 году. 1,038 млрд Чистой прибыли против 0,404 млрд п/п. 27 млрд против 15 млрд выручки п/п. Правда и расходы выросли тоже почти в 2 раза. Рентабельность валовой прибыли за первые шесть месяцев 2023 года составила впечатляющие 42%.

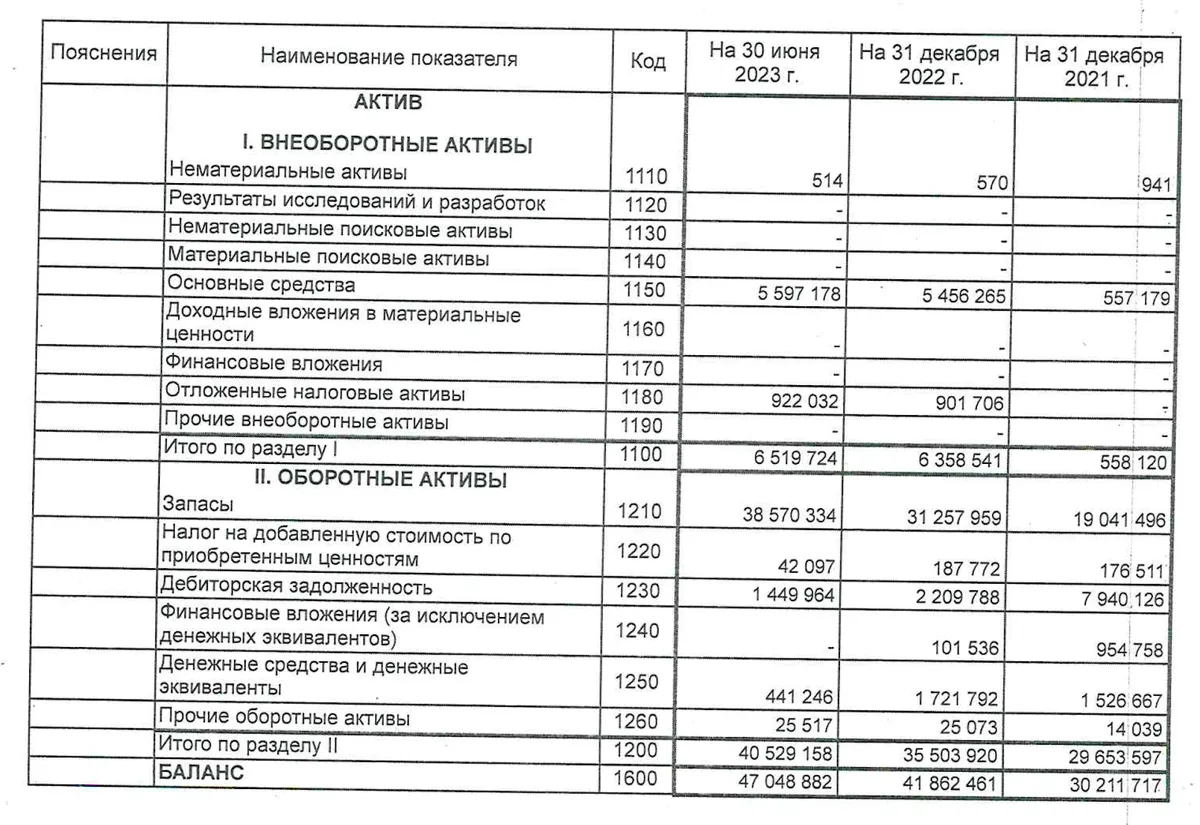

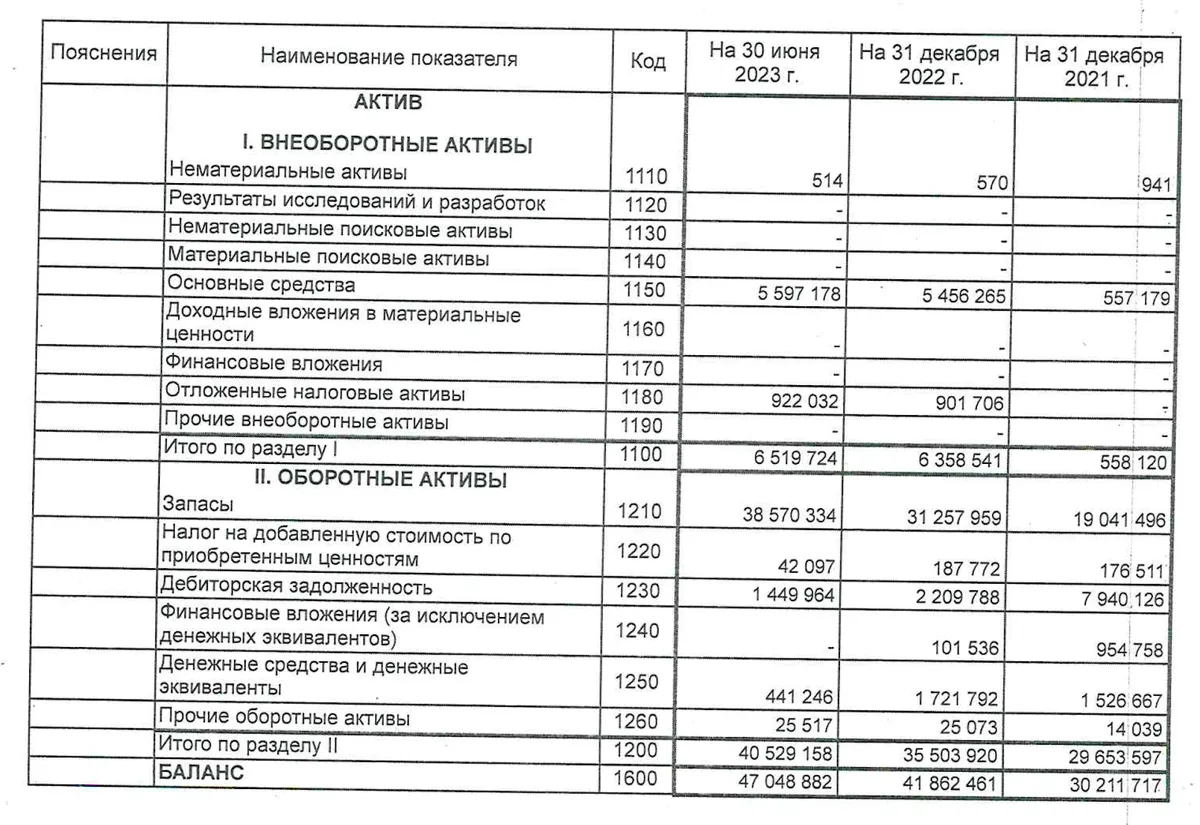

Обязательства порядка 26 млрд рублей. Показатель Скорр. долг / EBITDA составляет 0,2 (в 2021 году был 0,8). Показатель EBITDA / Процентные платежи — 20,7 (47,3 в 2021 году). Запасы наращиваются — с одной стороны, это хорошо, с другой странновато, слишком уж их много копится. 82% активов — запасы, 38 млрд. Меня не смущает, в принципе, потому что если разделить 38 млрд на 9 млн (количество покупок в год), получится всего 4 222 рубля. Средний чек за 2022 год — 5 727 рублей. Рост количества заказов и среднего чека могут опустошить склады, если их не пополнять, менее чем за год.

Выпуск пойдёт на открытие новых точек продаж. В прошлом году инвестиции также шли на ИТ, собственно, теперь инфраструктура готова. В целом, выпуск интересный, доходность обещают неплохую, мне не нравится только срок — всего 1,5 года, но есть ощущение, что Санлайт не берёт сразу много и надолго, ориентируясь на текущую ситуацию. Возможно, уже в начале 2024 года увидим новые выпуски.

Солнечный свет, или Sunlight, дебютант на рынке облигаций. Поэтому нужно показать себя с хорошей стороны. Это объединяет Санлайт с Моторикой или разместившимся чуть ранее ДАРС. Из тех, кто уже хорошо себя зарекомендовал, есть интересные свежие выпуски от Роделена, например, или АФК Системы. Скоро и много новых выпусков будет, не пропустите.

Кстати, почти год назад на биржу вышли их конкуренты — Sokolov. Можно перенимать опыт. Выпуск у Санлайта приличный, правда срок скромный. Посмотрим, как там у них дела с ликвидацией.

Объём выпуска — 1 млрд. Ориентир ставки 15,5–16%. Без оферты. Без амортизации. Купоны ежемесячные. Рейтинг A- от Эксперт РА (сентябрь 2023).

Sunlight — российская розничная сеть мультибрендовых ювелирных магазинов, принадлежащая группе компаний Оникс. Более 600 магазинов. Номер 1 по продажам. Доля рынка 17%. Продаёт дешёвые драгоценности, потому и У — Успех. Постоянно закрывается. Тикер:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: Солнечный Свет-001Р-01.

- Объём: 1 млрд.

- Начало размещения: 25 октября 2023 (сбор заявок до 20 октября).

- Срок: 1,5 года.

- Купонная доходность: 15,5–16%.

- Выплаты: 12 раз в год.

- Оферта: нет.

- Амортизация: нет.

Почему Санлайт? У них же ликвидация товаров и закрытие всех магазинов

В общем, им предстоит закрыть в 238 городах 609 магазинов, из которых 94 магазина открыты в 2023 году. Также в планах открыть ещё больше магазинов и закрыть их.Кроме того, Санлайт очень активно развивает мобильное приложение — онлайн-продажи топчик. 7 млн пользователей ежемесячно смотрят там украшения, уверен, что кто-то из них даже совершает покупки. Онлайн составляет треть всех продаж и треть онлайн рынка в РФ. После ухода из России Тиндера они даже в своём приложении запустили дейтинг! Хех, не те облигации назвали золотыми.

1П2023 по прибыли в 2,5 раза лучше аналогичного периода в 2022 году. 1,038 млрд Чистой прибыли против 0,404 млрд п/п. 27 млрд против 15 млрд выручки п/п. Правда и расходы выросли тоже почти в 2 раза. Рентабельность валовой прибыли за первые шесть месяцев 2023 года составила впечатляющие 42%.

Обязательства порядка 26 млрд рублей. Показатель Скорр. долг / EBITDA составляет 0,2 (в 2021 году был 0,8). Показатель EBITDA / Процентные платежи — 20,7 (47,3 в 2021 году). Запасы наращиваются — с одной стороны, это хорошо, с другой странновато, слишком уж их много копится. 82% активов — запасы, 38 млрд. Меня не смущает, в принципе, потому что если разделить 38 млрд на 9 млн (количество покупок в год), получится всего 4 222 рубля. Средний чек за 2022 год — 5 727 рублей. Рост количества заказов и среднего чека могут опустошить склады, если их не пополнять, менее чем за год.

Выпуск пойдёт на открытие новых точек продаж. В прошлом году инвестиции также шли на ИТ, собственно, теперь инфраструктура готова. В целом, выпуск интересный, доходность обещают неплохую, мне не нравится только срок — всего 1,5 года, но есть ощущение, что Санлайт не берёт сразу много и надолго, ориентируясь на текущую ситуацию. Возможно, уже в начале 2024 года увидим новые выпуски.

Для просмотра ссылки необходимо нажать

Вход или Регистрация