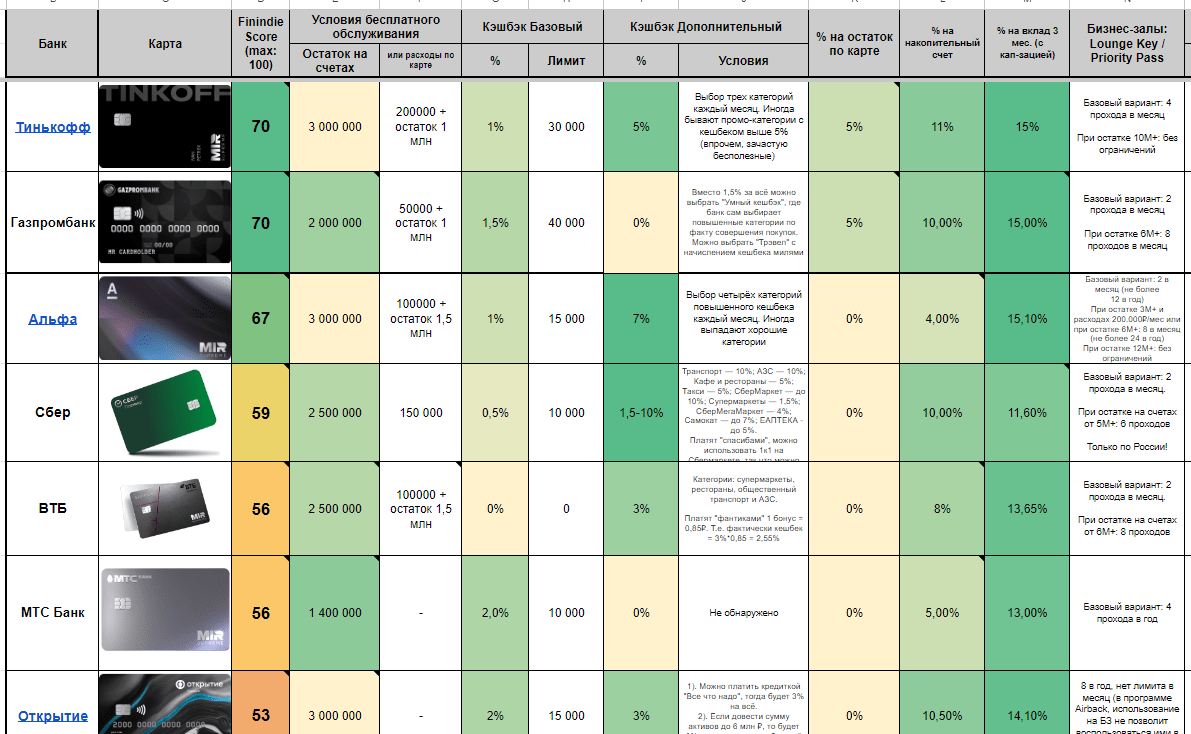

Я проанализировал премиальные программы 8 популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным. А может, кто-то из прочитавших имеет достаточное количество активов или тратит с карт банков достаточные суммы, но не в курсе, что ему полагается множество дополнительных опций.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не всегда переносится на размер минимальных остатков, требуемых для бесплатного премиального обслуживания. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. Я уже 5 лет пользуюсь премиум-тарифом в банке Открытие, 3 года - в банке Тинькофф, и с недавних пор к этим двум банкам добавился ВТБ.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

1. Условия бесплатного обслуживания. Чем меньше лимиты, тем выше доступность премиальной программы и тем выше балл. Один из важнейших критериев, поэтому максимальная оценка по данному критерию — это 20 баллов. Если сравнивать базовые премиальные программы (не Upper Premium и не Private Banking), то в общем-то лимиты посильные, и балл у многих высокий. Логично, что чем лучше (читай — доступнее) условия для бесплатного обслуживания, тем хуже сочетание приятных опций.

2. Базовый кешбэк. По статистике за последние 12 месяцев, доля расходов по карте в нашей семье составляла 97-100%. Бывали месяцы вообще без оплаты наличными, так что каждые полпроцента кешбэка имеют значение! Максимальная оценка 10 баллов.

3. Дополнительный кешбэк. Здесь оцениваются разные предложения с кешбэком по категориям или дополнительные условия (расходы свыше какой-то посильной суммы) . Довольно субъективный показатель, так как я котирую процент пониже, но на категорию поюзабельнее. Максимальная оценка 10 баллов (итого, совокупность кешбэк-программы может дать до 20 баллов) .

4. Процент на остаток по карте. Для вас это может быть неактуально, но я постоянно «забываю» деньги на карте, а не перевожу на накопительный счет. Так что процент на остаток по карте имеет значение. Максимальная оценка 10 баллов.

5. Процент на накопительный счет и/или короткий вклад. Важна максимальная доступность денег — в любой день и без потери накопленных процентов или (в случае с короткими вкладами) с потерей минимальной суммы на досрочном закрытии. Максимальная оценка 10 баллов.

6. Доступ в Бизнес-залы в аэропортах. Я пользуюсь этой услугой часто. В некоторые годы, когда приходилось чаще летать по работе, я посещал бизнес-залы несколько десятков раз в год. А при перелетах за рубеж с семьей становится важно, есть ли у банка опция компенсируемого посещения бизнес-зала в зарубежном аэропорту. Естественно, я трачу на это не свои средства, а банковские. Максимальная оценка 10 баллов.

7. Страховка в путешествиях. Уже забыл, когда покупал страховой полис в путешествия за свои деньги. В рабочих поездках тоже застрахован, что приятно. Уже дважды приходилось пользоваться страховкой за рубежом, так что штука явно полезная. Максимальная оценка 10 баллов.

8. Приятные особенности и опции. Разные банки предлагают самые разные услуги. Кто-то компенсирует рестораны, кто-то поездки на такси — всё это экономия собственных средств для меня как для клиента. А вы, возможно, даже не в курсе, что вам это положено по вашему тарифу. Максимальная оценка 10 баллов.

9. Качественное брокерское обслуживание и учет брокерских активов в лимитах. Многие банки в рейтинге под санкциями, и доступ к разным инструментам ограничен. С другой стороны, очень важно чтобы остаток на брокерском счете учитывался при расчете остатков под бесплатное обслуживание. В 2024 году один из банков выбыл из списка лидеров именно по этому критерию. Максимальная оценка 10 баллов.

Итого, идеальный банк мечты может получить 100 баллов. Какие баллы получат банки сегодня?

Я пользуюсь премиальным тарифом Тинькофф с 2021 года. Так что оценку я проводил не по рекламному буклету, а на основании пользовательского опыта.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы по карте 200.000₽ в месяц + остаток 1 млн ₽. Базовый кешбэк скромный — 1%, однако каждый месяц можно выбрать дополнительные категории, среди которых попадаются и неплохие (например, супермаркеты) — кешбэк в категориях обычно равен 5%. Лимит на кешбэк составляет 30000₽, чего в обычной жизни более чем хватает. Доход на остаток по карте равен 5% годовых, на накопительном счете сейчас 11% годовых, вклад на 3 месяца открывают под 15% годовых.

Что касается бизнес-залов, то в базовом варианте (остаток 3М+) предоставляется 4 прохода в месяц, а при остатке 10.000.000₽ — без ограничений.

Важно помнить, что сейчас банки (даже под санкциями) имеют опцию компенсации прохода в зарубежные БЗ. На фото: бизнес-зал аэропорта Пхукет, посещенный нами бесплатно в 2023 г.

Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи. Оба моих страховых случая за рубежом были покрыты этой страховкой. Один случай был в 2019 году, и тогда я оплачивал мед. услуги из собственных средств, а потом без особых проблем получил компенсацию при обращении в поддержку. В 2023 году также был страховой случай, на этот раз мы следовали инструкции страхового ассистента, и платить за мед. услуги и медикаменты не пришлось. Впоследствии мы также запросили компенсацию за поездки на такси в госпиталь и обратно, и также получили деньги спустя некоторое время. Можно было бы запросить расходы в аптеке, но там была мелочь, и чеки я не сохранил.

Что еще для меня важно и чем я пользуюсь? Симка от Т.Мобайл с бесплатными звонками в РФ (но интернет за отдельную плату) и с небольшим пакетом бесплатного интернета в международном роуминге — нужная штука. Также у меня вошло в привычку проверять наличие авиабилетов в Т.Путешествиях — в 2 случаях из 3 выгоднее покупать там из-за того что наценка отсутствует либо ниже предлагаемого кешбэка (7% для авиа). А вот отели там не бронировал уже несколько лет - то менее выгодно, то выбор ограничен после ухода партнера Booking (сейчас его место занял Островок).

Вероятно, я предвзят в оценке, т. к. являюсь лояльным пользователем.

Вот уже 5 лет я являюсь премиальным клиентом Открытия. Ранее банк давал невероятные киллер-фичи: кешбэк 4% на всё вкупе с программой Airback (по ней можно было возмещать себе походы в рестораны, например). Но хорошие времена прошли, и теперь условия скромнее. А интеграция с банком ВТБ буквально уничтожает один из самых полезных премиальных тарифов для пользователя.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах. Брокерские счета с 1 января 2024 мигрировали в банк ВТБ, но до июня 2024 эти переехавшие остатки по-прежнему считаются, и статус продлен. Тем не менее, сейчас практически невозможно пользоваться брокерскими услугами Открытия, так что для новых клиентов эта опция фактически недоступна. Есть Light Premium для регионов (не для Москвы, МО, СПБ, ЛО) - там достаточно 2 млн ₽. Вариантов получить Премиум по критерию расходов - нет. Базовый кешбэк 2%, однако если разумно использовать кредитку (укладываясь в грейс-период), будет 3% на всё при оплате с неё. Лимит на кешбэк составляет 15000₽, чтобы до него добраться нужно тратить полмиллиона в месяц с кредитки - так что более чем достаточно. Дохода на остаток по карте нет, на накопительном счете 10,5% годовых. Вклады на 3 месяца сейчас открывают под 14,1% годовых.

Баллы программы лояльности можно выводить в рубли 1:1 или копить. Ранее я копил, так как впоследствии ими можно заплатить за авиабилеты и отели с 20% скидкой (если баллов хватает на полную покупку). Этот вариант доступен через поддерживаемую OneTwoTrip "прокладку", так что иногда есть наценка - всегда надо смотреть, что выгоднее получится. Этот вариант как бы увеличивает эффективность кешбэка. Сейчас не коплю, т.к. понимаю, что вероятнее всего до крайнего срока учета лимитов переехавшего счёта уже накопить на что-то дорогостоящее не успею.

У Открытия есть программа Airback, с ее помощью можно компенсировать себе расходы на бизнес-залы, трансфер в аэропорт или иные расходы, связанные с перелетом (например, покупка места для багажа - в случае с лоукостерами актуально). В базовом варианте мне доступно 8 Airback на календарный год, до 2500₽ каждый (т.е. 20000₽ в сумме). Так как расходы не всегда идеально кратны 2500₽ (или 5000₽, так тоже можно), то как правило удается компенсировать чуть меньше. Один из наиболее полезных вариантов использовать Airback - покупка подарочных сертификатов Аэрофлота по 5000₽ (их лучше использовать или подарить кому-то, т.к. по истечении года он аннулируется, деньги поступят обратно на карту, но Открытие заберет обратно подаренные баллы, т.к. увидит это движение на счёте). Премиальным клиентам выписывают полис с покрытием 112.500€, в который можно вписать +3 члена семьи, и там есть страховка от невылета на 2000€ (важная фича, воспользоваться к счастью не привелось).

При остатке 6.000.000₽ и выше премиум-фишки становятся привлекательнее: Кешбек на всё 3% с дебетовой карты, 12 Airback в год, причем три из них можно потратить на рестораны в городе, в обычной жизни (7500₽/год).

Стараюсь использовать бонусы за 2024, пока премиум не сняли из-за переехавшего в ВТБ брокерского счёта

За брокерское обслуживание вынужден поставить 0/10, т.к. к сожалению впредь нельзя будет хранить активы, которые будут учитываться в качестве остатка. Да и банка, скорее всего, через пару лет уже не будет. Предстоит слияние с ВТБ.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес при остатке 1.500.000₽. Базовый кешбэк 1%, лимит на кешбэк 15000₽. Дохода на остаток по карте нет, на накопительном счете 4% годовых, на коротком вкладе 15,1% годовых. При расходах от 20.000₽/мес ставка по накопительному будет 11%. Тоже есть категории на выбор - мне за 1,5 года использования банка однажды выпали Супермаркеты 100% (но с маленьким лимитом).

Слева - выпавший кешбек на продукты 100% в Альфе в ноябре 2023. Правда, лимит был небольшой (в рамках тарифа).

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц (не более 12 в год), а при остатке 12.000.000₽ — без ограничений. Премиальным клиентам выписывают полис с покрытием 150.000€, в который можно вписать всех членов семьи. Есть компенсация ресторанов в аэропортах РФ - два похода в сутки до 2500₽ каждый. Есть компенсация такси (даже по городу): 2 поездки в год в базовом варианте. При остатке 6М+ количество поездок на такси увеличивается до 12 в год, при остатке 12М+ - 15 поездок в год.

Условия бесплатного обслуживания: 2,5 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес + остаток 1,5 млн ₽. Базовый кешбэк отсутствует, но есть кешбэк 3% в 4 категориях: супермаркеты, рестораны, транспорт и АЗС. Он начисляется "фантиками", которые можно обратить в рубли по курсу 1 Балл= 0,85₽, что снижает реальный кешбэк. Однако, "фантики" можно обменять на сертификаты в магазинах - к примеру, на сертификаты "Вкусвилла". Дохода на остаток по карте нет, на накопительном счете 8% годовых, на вкладе 13,65% годовых.

Что касается бизнес-залов, то в базовом варианте 2 прохода в месяц. При остатке 6М+ количество проходов становится уже интересным: 8 в месяц. Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи.

Лайфхак №324: бизнес-залы есть не только в аэропортах, но и на ЖД вокзалах! На фото: БЗ Ленинградского вокзала, г. Москва. Бедненько, но чистенько. Требуйте приветственный бокал у администратора зала.

Из значимых опций есть "Помощь на дорогах". Работает только если сам премиальный клиент является собственником авто, которому требуется помощь. Многие сообщали о полезности сервиса - к примеру, можно бесплатно вызвать эвакуатор.

Важно знать, что статус "Привилегия" выдается и при остатках от 2 млн ₽, но опции там еще сильнее урезаны, и полноценным премиумом такой тариф не является.

Забавный факт: я обнаружил регалию "Лучший банк для премиум-клиента по версии Frank" сразу у нескольких банков из обзора! А что, если её выдают всем подряд за скромное вознаграждение? Да ну, бред какой-то :D

У Сбера есть старый Сбер-Премьер и новый Сбер-Премьер. Они немного отличаются, здесь рассматриваются условия по новому. Если вы на старом, и ваши опции ограничены, то проявите инициативу сами и переключитесь на новый премиальный тариф.

Условия бесплатного обслуживания: 2,5 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 150.000₽/мес. Дохода на остаток по карте нет, доход на накопительном счёте 10% годовых, на коротком вкладе 11,6% годовых.

Базовый кешбэк - всего 0,5%, да и начисляется "фантиками" СберСпасибо, которые можно обратить в рубли по курсу 1 Балл= 0,7₽, что снижает реальный кешбэк до неприлично маленького. Справедливости ради, в Сбермаркете и Мегамаркете "Спасибо" можно использовать 1:1, так что фактически можно считать их рублями. Есть категории на выбор - среди них есть и неплохие (супермаркеты - 1,5%, рестораны - 5%, АЗС - 10%). Есть и повышенные кешбеки при оплате внутри сберовской экосистемы.

Бизнес-залы у пользователей нового Сбер-премьера (в отличие от старого) есть, 2 прохода в месяц. При остатке 5М+ будет 6 проходов в месяц. Но только по России! Фактически, это единственный банк в обзоре, который не предоставляет на обычном премиум-тарифе БЗ за рубежом. Зарубежные появляются только на Сбер-Первом (остаток 10.000.000₽+). Премиальным клиентам выписывают полис с покрытием 100.000€.

В новом Сбер-Премьере появилось возмещение ресторанов в аэропорту, не более 2000₽ в одном чеке, не более 2 чеков в сутки, не более 6 чеков в месяц. Может быть хорошей заменой для тех городов, в которых в бизнес-зале только чай в пакетике и конфета (не придумано, из личного опыта).

Конечно, у Сбера есть тариф Сбер-Первый, который уже поинтереснее. Но это уже ближе к следующей категории - прайват для бедных. Я же старался сравнить похожие сущности.

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 50.000₽/мес + остаток 1 млн ₽. Базовый кешбэк 1,5%, лимит на кешбэк 40000₽.

В банке в 2023 году появился процент на остаток по карте 5% (но на остаток от 30.000₽ до 100.000₽). Процент по накопительному счету 10%, по короткому вкладу 15%.

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц, а при остатке 6.000.000₽ — 8 проходов в месяц. Премиальным клиентам выписывают полис с покрытием до 1.000.000€, в который можно вписать всех членов семьи. Есть компенсация такси в аэропорт: 2 поездки в год в базовом варианте. При остатке 6.000.000₽ количество поездок на такси увеличивается до 8 в год.

В Премиум-тарифе Газпромбанка есть две фичи, аналогов которым я не обнаружил у других:

Можно оформить карту платежной системы UnionPay. Насколько мне известно, она широко используется нашими согражданами в странах Юго-восточной Азии - в Таиланде, например.

Вместо всех перечисленных выше travel-опций (бизнес-залы, такси, страховка) можно оформить себе "Спортивный Премиум". Базовый вариант предполагает абонемент на 110 баллов в некий Фитмост, а при остатках свыше 4.000.000₽ - абонемент в World Class. Также недавно в этой опции можно выбрать X-Fit. Как вариант, можно скомбинировать с премиальными картами других банков: одна под путешествия с бизнес-залами, а другая - под спорт.

Никогда не обращал внимание на этот банк, но сразу несколько человек мне написали, что используют их Премиум. Все дело в очень демократичном лимите для бесплатного обслуживания - всего 1,4 млн ₽. Базовый кешбэк 2%, лимит на кешбэк 10000₽. Правда, дополнительных кешбэков в категориях нет. Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный - 5% годовых (при расходах свыше 50.000₽ процент по накопительному станет 13%). Короткий вклад можно открыть под 13% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 4 прохода в год. Премиальным клиентам выписывают полис с покрытием до 100.000€, в который можно вписать всех членов семьи. Есть компенсация такси (причем, направление не важно - хоть в гости к другу): 2 поездки до 2000₽ в месяц в базовом варианте. При остатке 5М+ количество поездок на такси увеличивается до 3 в месяц.

Есть еще одна кешбэчная киллер-фича: при остатке свыше 5М+ кешбэк на все покупки составит 3%. Стоит ли хранить значительно больше страхового лимита в банке, не являющемся системно значимым - это вопрос, ответ на который у каждого свой. Очевидным минусом также является тот факт, что остатки в МТС Инвестициях не считаются (если судить по информации на сайте, требует уточнения).

Лимит для бесплатного обслуживания в Райффайзен-банке составляет 1,5 млн ₽ или расходы на 150.000₽/мес. Важный нюанс: валюта на счетах не учитывается! Только рубли.

Базовый кешбэк составляет 1,5%, без ограничений по сумме. Дополнительных кешбэков в категориях нет. Но важно знать, что иногда банк делает ничем не объяснимые аттракционы невиданной щедрости - и выдаёт 5% кешбек на всё на несколько дней, без ограничений по сумме. Причем, всем - не только премиальным клиентам. В последние полгода это происходило буквально каждый месяц (2-3 дня в месяц).

Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный - 6% годовых до 1М₽. Процент по вкладам совсем смешной - 2% годовых. Банк явно намекает: премиум-бояринов привлекать нам неинтересно, у нас и так хватает работы из-за того что мы самый юзабельный банк для связи с внешним миром.

Что касается бизнес-залов, то в базовом варианте предоставляется 10 проходов в год. При остатке 5М+ без ограничений. Премиальным клиентам выписывают полис с покрытием до 150.000€, в который можно вписать всех членов семьи. Из хоть сколько-то полезных опций есть сервис телемедицины.

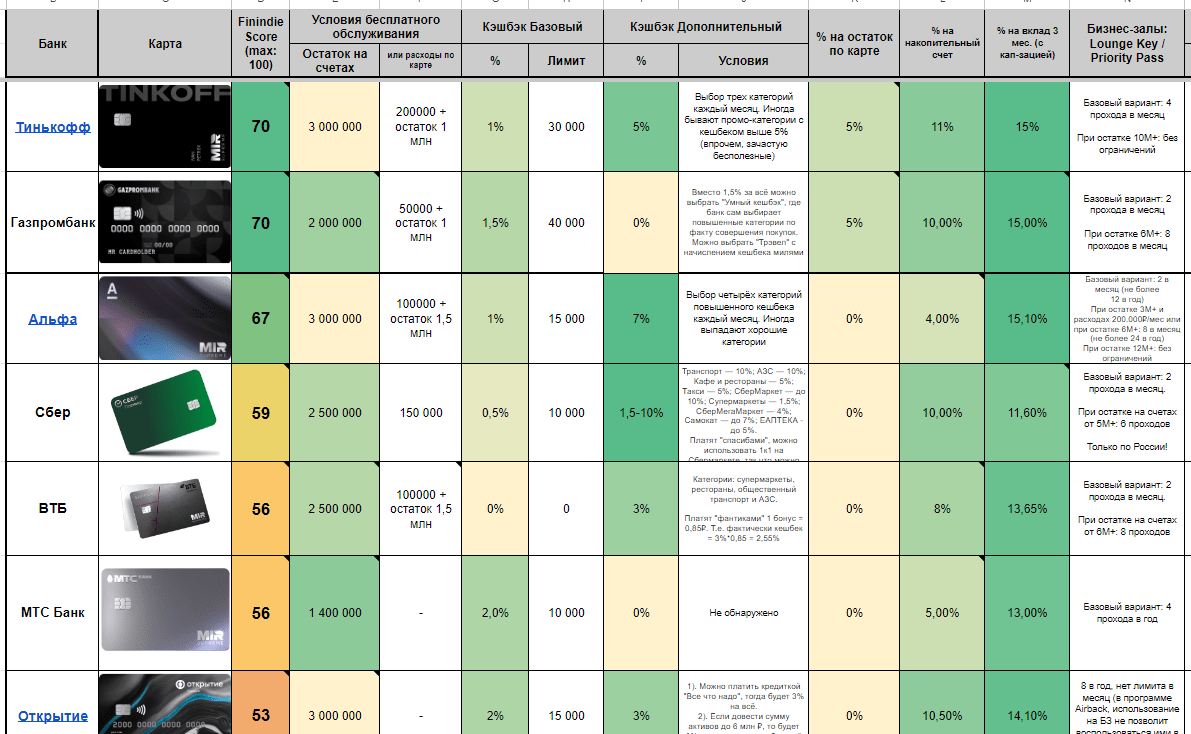

Все критерии с результатами расчета итоговых баллов

Исходя из того, что Тинькофф, Открытие (временно) и ВТБ у меня уже есть, в перспективе я бы рассматривал перенос части своих активов в Альфа-банк или ГПБ. Надеюсь, что в 2024 году заработает обещанный "СБП для брокерских счетов", который значительно упростит задачу перевода активов между банками.

У всех препмиальных тарифов есть бесплатный консьерж-сервис, и он не учитывается в рейтинге. Дело в том, что я считаю это самой бесполезной фичей из всех, которые можно себе представить. Наверное, если тебе 60 лет, и ты не умеешь пользоваться интернетом, это имеет хоть какую-то пользу. Быть может, это помогает, когда нужно продемонстрировать дешёвые понты: позвонить специально обученному человеку и нарезать ему задачу, чтобы уже он позвонил в ресторан и забронировал для вас столик. Мне сказали, что у них есть какие-то магические способности по бронированию там, где нет мест. Срабатывает это через раз. И никакой магии в этом нет. Однажды мне удалось забронировать самостоятельно место там, где консьерж сказал, что ничего не получится. После этого я бесполезными услугами пользоваться перестал совсем. Быть может, мы доживём до того дня, когда банки потратят деньги, затрачиваемые на поддержание бесполезного сервиса в полезное русло. Но пока что этими банками управляют те пожилые люди, не умеющие в интернет.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не всегда переносится на размер минимальных остатков, требуемых для бесплатного премиального обслуживания. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. Я уже 5 лет пользуюсь премиум-тарифом в банке Открытие, 3 года - в банке Тинькофф, и с недавних пор к этим двум банкам добавился ВТБ.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

Критерии оценки

Исходя из собственного пользовательского опыта, я выделяю 9 критериев для сравнения:1. Условия бесплатного обслуживания. Чем меньше лимиты, тем выше доступность премиальной программы и тем выше балл. Один из важнейших критериев, поэтому максимальная оценка по данному критерию — это 20 баллов. Если сравнивать базовые премиальные программы (не Upper Premium и не Private Banking), то в общем-то лимиты посильные, и балл у многих высокий. Логично, что чем лучше (читай — доступнее) условия для бесплатного обслуживания, тем хуже сочетание приятных опций.

2. Базовый кешбэк. По статистике за последние 12 месяцев, доля расходов по карте в нашей семье составляла 97-100%. Бывали месяцы вообще без оплаты наличными, так что каждые полпроцента кешбэка имеют значение! Максимальная оценка 10 баллов.

3. Дополнительный кешбэк. Здесь оцениваются разные предложения с кешбэком по категориям или дополнительные условия (расходы свыше какой-то посильной суммы) . Довольно субъективный показатель, так как я котирую процент пониже, но на категорию поюзабельнее. Максимальная оценка 10 баллов (итого, совокупность кешбэк-программы может дать до 20 баллов) .

4. Процент на остаток по карте. Для вас это может быть неактуально, но я постоянно «забываю» деньги на карте, а не перевожу на накопительный счет. Так что процент на остаток по карте имеет значение. Максимальная оценка 10 баллов.

5. Процент на накопительный счет и/или короткий вклад. Важна максимальная доступность денег — в любой день и без потери накопленных процентов или (в случае с короткими вкладами) с потерей минимальной суммы на досрочном закрытии. Максимальная оценка 10 баллов.

6. Доступ в Бизнес-залы в аэропортах. Я пользуюсь этой услугой часто. В некоторые годы, когда приходилось чаще летать по работе, я посещал бизнес-залы несколько десятков раз в год. А при перелетах за рубеж с семьей становится важно, есть ли у банка опция компенсируемого посещения бизнес-зала в зарубежном аэропорту. Естественно, я трачу на это не свои средства, а банковские. Максимальная оценка 10 баллов.

7. Страховка в путешествиях. Уже забыл, когда покупал страховой полис в путешествия за свои деньги. В рабочих поездках тоже застрахован, что приятно. Уже дважды приходилось пользоваться страховкой за рубежом, так что штука явно полезная. Максимальная оценка 10 баллов.

8. Приятные особенности и опции. Разные банки предлагают самые разные услуги. Кто-то компенсирует рестораны, кто-то поездки на такси — всё это экономия собственных средств для меня как для клиента. А вы, возможно, даже не в курсе, что вам это положено по вашему тарифу. Максимальная оценка 10 баллов.

9. Качественное брокерское обслуживание и учет брокерских активов в лимитах. Многие банки в рейтинге под санкциями, и доступ к разным инструментам ограничен. С другой стороны, очень важно чтобы остаток на брокерском счете учитывался при расчете остатков под бесплатное обслуживание. В 2024 году один из банков выбыл из списка лидеров именно по этому критерию. Максимальная оценка 10 баллов.

Итого, идеальный банк мечты может получить 100 баллов. Какие баллы получат банки сегодня?

1). Тинькофф

Я пользуюсь премиальным тарифом Тинькофф с 2021 года. Так что оценку я проводил не по рекламному буклету, а на основании пользовательского опыта.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы по карте 200.000₽ в месяц + остаток 1 млн ₽. Базовый кешбэк скромный — 1%, однако каждый месяц можно выбрать дополнительные категории, среди которых попадаются и неплохие (например, супермаркеты) — кешбэк в категориях обычно равен 5%. Лимит на кешбэк составляет 30000₽, чего в обычной жизни более чем хватает. Доход на остаток по карте равен 5% годовых, на накопительном счете сейчас 11% годовых, вклад на 3 месяца открывают под 15% годовых.

Что касается бизнес-залов, то в базовом варианте (остаток 3М+) предоставляется 4 прохода в месяц, а при остатке 10.000.000₽ — без ограничений.

Важно помнить, что сейчас банки (даже под санкциями) имеют опцию компенсации прохода в зарубежные БЗ. На фото: бизнес-зал аэропорта Пхукет, посещенный нами бесплатно в 2023 г.

Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи. Оба моих страховых случая за рубежом были покрыты этой страховкой. Один случай был в 2019 году, и тогда я оплачивал мед. услуги из собственных средств, а потом без особых проблем получил компенсацию при обращении в поддержку. В 2023 году также был страховой случай, на этот раз мы следовали инструкции страхового ассистента, и платить за мед. услуги и медикаменты не пришлось. Впоследствии мы также запросили компенсацию за поездки на такси в госпиталь и обратно, и также получили деньги спустя некоторое время. Можно было бы запросить расходы в аптеке, но там была мелочь, и чеки я не сохранил.

Что еще для меня важно и чем я пользуюсь? Симка от Т.Мобайл с бесплатными звонками в РФ (но интернет за отдельную плату) и с небольшим пакетом бесплатного интернета в международном роуминге — нужная штука. Также у меня вошло в привычку проверять наличие авиабилетов в Т.Путешествиях — в 2 случаях из 3 выгоднее покупать там из-за того что наценка отсутствует либо ниже предлагаемого кешбэка (7% для авиа). А вот отели там не бронировал уже несколько лет - то менее выгодно, то выбор ограничен после ухода партнера Booking (сейчас его место занял Островок).

- Условия бесплатного обслуживания: 14/20

- Кэшбэк базовый: 3/10

- Кешбэк доп.: 6/10

- % на остаток: 5/10

- % на накоп. счет и вклад: 9/10

- Бизнес-залы: 10/10

- Страховка: 10/10

- Особенности и зарубежные опции: 4/10

- Брокерское обслуживание: 9/10

Вероятно, я предвзят в оценке, т. к. являюсь лояльным пользователем.

2). Открытие

Вот уже 5 лет я являюсь премиальным клиентом Открытия. Ранее банк давал невероятные киллер-фичи: кешбэк 4% на всё вкупе с программой Airback (по ней можно было возмещать себе походы в рестораны, например). Но хорошие времена прошли, и теперь условия скромнее. А интеграция с банком ВТБ буквально уничтожает один из самых полезных премиальных тарифов для пользователя.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах. Брокерские счета с 1 января 2024 мигрировали в банк ВТБ, но до июня 2024 эти переехавшие остатки по-прежнему считаются, и статус продлен. Тем не менее, сейчас практически невозможно пользоваться брокерскими услугами Открытия, так что для новых клиентов эта опция фактически недоступна. Есть Light Premium для регионов (не для Москвы, МО, СПБ, ЛО) - там достаточно 2 млн ₽. Вариантов получить Премиум по критерию расходов - нет. Базовый кешбэк 2%, однако если разумно использовать кредитку (укладываясь в грейс-период), будет 3% на всё при оплате с неё. Лимит на кешбэк составляет 15000₽, чтобы до него добраться нужно тратить полмиллиона в месяц с кредитки - так что более чем достаточно. Дохода на остаток по карте нет, на накопительном счете 10,5% годовых. Вклады на 3 месяца сейчас открывают под 14,1% годовых.

Баллы программы лояльности можно выводить в рубли 1:1 или копить. Ранее я копил, так как впоследствии ими можно заплатить за авиабилеты и отели с 20% скидкой (если баллов хватает на полную покупку). Этот вариант доступен через поддерживаемую OneTwoTrip "прокладку", так что иногда есть наценка - всегда надо смотреть, что выгоднее получится. Этот вариант как бы увеличивает эффективность кешбэка. Сейчас не коплю, т.к. понимаю, что вероятнее всего до крайнего срока учета лимитов переехавшего счёта уже накопить на что-то дорогостоящее не успею.

У Открытия есть программа Airback, с ее помощью можно компенсировать себе расходы на бизнес-залы, трансфер в аэропорт или иные расходы, связанные с перелетом (например, покупка места для багажа - в случае с лоукостерами актуально). В базовом варианте мне доступно 8 Airback на календарный год, до 2500₽ каждый (т.е. 20000₽ в сумме). Так как расходы не всегда идеально кратны 2500₽ (или 5000₽, так тоже можно), то как правило удается компенсировать чуть меньше. Один из наиболее полезных вариантов использовать Airback - покупка подарочных сертификатов Аэрофлота по 5000₽ (их лучше использовать или подарить кому-то, т.к. по истечении года он аннулируется, деньги поступят обратно на карту, но Открытие заберет обратно подаренные баллы, т.к. увидит это движение на счёте). Премиальным клиентам выписывают полис с покрытием 112.500€, в который можно вписать +3 члена семьи, и там есть страховка от невылета на 2000€ (важная фича, воспользоваться к счастью не привелось).

При остатке 6.000.000₽ и выше премиум-фишки становятся привлекательнее: Кешбек на всё 3% с дебетовой карты, 12 Airback в год, причем три из них можно потратить на рестораны в городе, в обычной жизни (7500₽/год).

Стараюсь использовать бонусы за 2024, пока премиум не сняли из-за переехавшего в ВТБ брокерского счёта

- Условия бесплатного обслуживания: 8/20

- Кэшбэк базовый: 7/10

- Кешбэк доп.: 9/10

- % на остаток: 0/10

- % на накоп. счет: 8/10

- Бизнес-залы: 4/10

- Страховка: 10/10

- Особенности и зарубежные опции: 7/10

- Брокерское обслуживание: 0/10

За брокерское обслуживание вынужден поставить 0/10, т.к. к сожалению впредь нельзя будет хранить активы, которые будут учитываться в качестве остатка. Да и банка, скорее всего, через пару лет уже не будет. Предстоит слияние с ВТБ.

3). Альфа Банк

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес при остатке 1.500.000₽. Базовый кешбэк 1%, лимит на кешбэк 15000₽. Дохода на остаток по карте нет, на накопительном счете 4% годовых, на коротком вкладе 15,1% годовых. При расходах от 20.000₽/мес ставка по накопительному будет 11%. Тоже есть категории на выбор - мне за 1,5 года использования банка однажды выпали Супермаркеты 100% (но с маленьким лимитом).

Слева - выпавший кешбек на продукты 100% в Альфе в ноябре 2023. Правда, лимит был небольшой (в рамках тарифа).

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц (не более 12 в год), а при остатке 12.000.000₽ — без ограничений. Премиальным клиентам выписывают полис с покрытием 150.000€, в который можно вписать всех членов семьи. Есть компенсация ресторанов в аэропортах РФ - два похода в сутки до 2500₽ каждый. Есть компенсация такси (даже по городу): 2 поездки в год в базовом варианте. При остатке 6М+ количество поездок на такси увеличивается до 12 в год, при остатке 12М+ - 15 поездок в год.

- Условия бесплатного обслуживания: 14/20

- Кэшбэк базовый: 3/10

- Кешбэк доп.: 7/10

- % на остаток: 0/10

- % на накоп. счет или вклад: 8/10

- Бизнес-залы: 8/10

- Страховка: 10/10

- Особенности и зарубежные опции: 10/10

- Брокерское обслуживание: 7/10

4). ВТБ

Условия бесплатного обслуживания: 2,5 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес + остаток 1,5 млн ₽. Базовый кешбэк отсутствует, но есть кешбэк 3% в 4 категориях: супермаркеты, рестораны, транспорт и АЗС. Он начисляется "фантиками", которые можно обратить в рубли по курсу 1 Балл= 0,85₽, что снижает реальный кешбэк. Однако, "фантики" можно обменять на сертификаты в магазинах - к примеру, на сертификаты "Вкусвилла". Дохода на остаток по карте нет, на накопительном счете 8% годовых, на вкладе 13,65% годовых.

Что касается бизнес-залов, то в базовом варианте 2 прохода в месяц. При остатке 6М+ количество проходов становится уже интересным: 8 в месяц. Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи.

Лайфхак №324: бизнес-залы есть не только в аэропортах, но и на ЖД вокзалах! На фото: БЗ Ленинградского вокзала, г. Москва. Бедненько, но чистенько. Требуйте приветственный бокал у администратора зала.

Из значимых опций есть "Помощь на дорогах". Работает только если сам премиальный клиент является собственником авто, которому требуется помощь. Многие сообщали о полезности сервиса - к примеру, можно бесплатно вызвать эвакуатор.

- Условия бесплатного обслуживания: 16/20

- Кэшбэк базовый: 0/10

- Кешбэк доп.: 6/10

- % на остаток: 0/10

- % на накоп. счет: 6/10

- Бизнес-залы: 7/10

- Страховка: 10/10

- Особенности и зарубежные опции: 2/10

- Брокерское обслуживание: 9/10

Важно знать, что статус "Привилегия" выдается и при остатках от 2 млн ₽, но опции там еще сильнее урезаны, и полноценным премиумом такой тариф не является.

5). Сбер

Забавный факт: я обнаружил регалию "Лучший банк для премиум-клиента по версии Frank" сразу у нескольких банков из обзора! А что, если её выдают всем подряд за скромное вознаграждение? Да ну, бред какой-то :D

У Сбера есть старый Сбер-Премьер и новый Сбер-Премьер. Они немного отличаются, здесь рассматриваются условия по новому. Если вы на старом, и ваши опции ограничены, то проявите инициативу сами и переключитесь на новый премиальный тариф.

Условия бесплатного обслуживания: 2,5 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 150.000₽/мес. Дохода на остаток по карте нет, доход на накопительном счёте 10% годовых, на коротком вкладе 11,6% годовых.

Базовый кешбэк - всего 0,5%, да и начисляется "фантиками" СберСпасибо, которые можно обратить в рубли по курсу 1 Балл= 0,7₽, что снижает реальный кешбэк до неприлично маленького. Справедливости ради, в Сбермаркете и Мегамаркете "Спасибо" можно использовать 1:1, так что фактически можно считать их рублями. Есть категории на выбор - среди них есть и неплохие (супермаркеты - 1,5%, рестораны - 5%, АЗС - 10%). Есть и повышенные кешбеки при оплате внутри сберовской экосистемы.

Бизнес-залы у пользователей нового Сбер-премьера (в отличие от старого) есть, 2 прохода в месяц. При остатке 5М+ будет 6 проходов в месяц. Но только по России! Фактически, это единственный банк в обзоре, который не предоставляет на обычном премиум-тарифе БЗ за рубежом. Зарубежные появляются только на Сбер-Первом (остаток 10.000.000₽+). Премиальным клиентам выписывают полис с покрытием 100.000€.

В новом Сбер-Премьере появилось возмещение ресторанов в аэропорту, не более 2000₽ в одном чеке, не более 2 чеков в сутки, не более 6 чеков в месяц. Может быть хорошей заменой для тех городов, в которых в бизнес-зале только чай в пакетике и конфета (не придумано, из личного опыта).

- Условия бесплатного обслуживания: 16/20

- Кэшбэк базовый: 1/10

- Кешбэк доп.: 8/10

- % на остаток: 0/10

- % на накоп. счет: 5/10

- Бизнес-залы: 5/10

- Страховка: 10/10

- Особенности и зарубежные опции: 5/10

- Брокерское обслуживание: 9/10

Конечно, у Сбера есть тариф Сбер-Первый, который уже поинтереснее. Но это уже ближе к следующей категории - прайват для бедных. Я же старался сравнить похожие сущности.

6). Газпромбанк

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 50.000₽/мес + остаток 1 млн ₽. Базовый кешбэк 1,5%, лимит на кешбэк 40000₽.

В банке в 2023 году появился процент на остаток по карте 5% (но на остаток от 30.000₽ до 100.000₽). Процент по накопительному счету 10%, по короткому вкладу 15%.

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц, а при остатке 6.000.000₽ — 8 проходов в месяц. Премиальным клиентам выписывают полис с покрытием до 1.000.000€, в который можно вписать всех членов семьи. Есть компенсация такси в аэропорт: 2 поездки в год в базовом варианте. При остатке 6.000.000₽ количество поездок на такси увеличивается до 8 в год.

В Премиум-тарифе Газпромбанка есть две фичи, аналогов которым я не обнаружил у других:

Можно оформить карту платежной системы UnionPay. Насколько мне известно, она широко используется нашими согражданами в странах Юго-восточной Азии - в Таиланде, например.

Вместо всех перечисленных выше travel-опций (бизнес-залы, такси, страховка) можно оформить себе "Спортивный Премиум". Базовый вариант предполагает абонемент на 110 баллов в некий Фитмост, а при остатках свыше 4.000.000₽ - абонемент в World Class. Также недавно в этой опции можно выбрать X-Fit. Как вариант, можно скомбинировать с премиальными картами других банков: одна под путешествия с бизнес-залами, а другая - под спорт.

- Условия бесплатного обслуживания: 18/20

- Кэшбэк базовый: 5/10

- Кешбэк доп.: 1/10

- % на остаток: 5/10

- % на накоп. счет: 8/10

- Бизнес-залы: 7/10

- Страховка: 10/10

- Особенности и зарубежные опции: 9/10

- Брокерское обслуживание: 7/10

7). МТС Банк

Никогда не обращал внимание на этот банк, но сразу несколько человек мне написали, что используют их Премиум. Все дело в очень демократичном лимите для бесплатного обслуживания - всего 1,4 млн ₽. Базовый кешбэк 2%, лимит на кешбэк 10000₽. Правда, дополнительных кешбэков в категориях нет. Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный - 5% годовых (при расходах свыше 50.000₽ процент по накопительному станет 13%). Короткий вклад можно открыть под 13% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 4 прохода в год. Премиальным клиентам выписывают полис с покрытием до 100.000€, в который можно вписать всех членов семьи. Есть компенсация такси (причем, направление не важно - хоть в гости к другу): 2 поездки до 2000₽ в месяц в базовом варианте. При остатке 5М+ количество поездок на такси увеличивается до 3 в месяц.

Есть еще одна кешбэчная киллер-фича: при остатке свыше 5М+ кешбэк на все покупки составит 3%. Стоит ли хранить значительно больше страхового лимита в банке, не являющемся системно значимым - это вопрос, ответ на который у каждого свой. Очевидным минусом также является тот факт, что остатки в МТС Инвестициях не считаются (если судить по информации на сайте, требует уточнения).

- Условия бесплатного обслуживания: 20/20

- Кэшбэк базовый: 6/10

- Кешбэк доп.: 0/10

- % на остаток: 0/10

- % на накоп. счет: 6/10

- Бизнес-залы: 4/10

- Страховка: 10/10

- Особенности и зарубежные опции: 10/10

- Брокерское обслуживание: 0/10

8). Райффайзен

Лимит для бесплатного обслуживания в Райффайзен-банке составляет 1,5 млн ₽ или расходы на 150.000₽/мес. Важный нюанс: валюта на счетах не учитывается! Только рубли.

Базовый кешбэк составляет 1,5%, без ограничений по сумме. Дополнительных кешбэков в категориях нет. Но важно знать, что иногда банк делает ничем не объяснимые аттракционы невиданной щедрости - и выдаёт 5% кешбек на всё на несколько дней, без ограничений по сумме. Причем, всем - не только премиальным клиентам. В последние полгода это происходило буквально каждый месяц (2-3 дня в месяц).

Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный - 6% годовых до 1М₽. Процент по вкладам совсем смешной - 2% годовых. Банк явно намекает: премиум-бояринов привлекать нам неинтересно, у нас и так хватает работы из-за того что мы самый юзабельный банк для связи с внешним миром.

Что касается бизнес-залов, то в базовом варианте предоставляется 10 проходов в год. При остатке 5М+ без ограничений. Премиальным клиентам выписывают полис с покрытием до 150.000€, в который можно вписать всех членов семьи. Из хоть сколько-то полезных опций есть сервис телемедицины.

- Условия бесплатного обслуживания: 19/20

- Кэшбэк базовый: 5/10

- Кешбэк доп.: 0/10

- % на остаток: 0/10

- % на накоп. счет: 1/10

- Бизнес-залы: 5/10

- Страховка: 10/10

- Особенности и зарубежные опции: 1/10

- Брокерское обслуживание: 7/10

Итоговый рейтинг

Все критерии с результатами расчета итоговых баллов

Для просмотра ссылки необходимо нажать

Вход или Регистрация

которую время от времени обновляю. Первое место делят на данный момент Тинькофф и Газпромбанк, второе место - у Альфы. Остальные идут с заметным отставанием.Исходя из того, что Тинькофф, Открытие (временно) и ВТБ у меня уже есть, в перспективе я бы рассматривал перенос части своих активов в Альфа-банк или ГПБ. Надеюсь, что в 2024 году заработает обещанный "СБП для брокерских счетов", который значительно упростит задачу перевода активов между банками.

У всех препмиальных тарифов есть бесплатный консьерж-сервис, и он не учитывается в рейтинге. Дело в том, что я считаю это самой бесполезной фичей из всех, которые можно себе представить. Наверное, если тебе 60 лет, и ты не умеешь пользоваться интернетом, это имеет хоть какую-то пользу. Быть может, это помогает, когда нужно продемонстрировать дешёвые понты: позвонить специально обученному человеку и нарезать ему задачу, чтобы уже он позвонил в ресторан и забронировал для вас столик. Мне сказали, что у них есть какие-то магические способности по бронированию там, где нет мест. Срабатывает это через раз. И никакой магии в этом нет. Однажды мне удалось забронировать самостоятельно место там, где консьерж сказал, что ничего не получится. После этого я бесполезными услугами пользоваться перестал совсем. Быть может, мы доживём до того дня, когда банки потратят деньги, затрачиваемые на поддержание бесполезного сервиса в полезное русло. Но пока что этими банками управляют те пожилые люди, не умеющие в интернет.

Для просмотра ссылки необходимо нажать

Вход или Регистрация