Патентная система налогообложения в 2023 году для ИП доступна, только если виды деятельности попадают в список разрешенных.

В НК есть общий перечень, но каждый регион вправе на своей территории устанавливать свои условия. Расскажем, кто и как может применять ПСН и какие виды деятельности можно переводить на патент.

Новая патентная система налогообложения в 2023 году для ИП

Новая патентная система налогообложения в 2023 году для ИП

Патентную систему налогообложения вправе применять только ИП.

После перехода на патент ИП должен соблюдать ограничения:

Условия должны выполняться в течение всего срока патента (п. 2, 5 и 6 ст. 346.43 и подп. 1 п. 6 ст. 346.45 НК). Если ИП нарушит хоть одно условие, он утратит право на патент, придется платить налоги общей системы, УСН или ЕСХН в зависимости от того, с какой налоговой системой совмещали ПСН.

Новый список запрещенных видов деятельности для ПСН

Новый список запрещенных видов деятельности для ПСН

С 1 января 2023 года меняют перечень видов деятельности для ИП на патенте (Федеральный закон от 09.03.2022 № 47-ФЗ). ПСН не будет применяться в отношении деятельности по производству ювелирных и других изделий из драгоценных металлов, оптовой и розничной торговли такими изделиями.

Новые ограничения для патентной системы

Новые ограничения для патентной системы

Ограничения по численности. Средняя численность работников по всем видам деятельности на патенте не должна превышать 15 человек за налоговый период (п. 5 ст. 346.43 НК). По всем видам деятельности ИП, включая деятельность, которая не подпадают под патент, средняя численность работников может превышать 15 человек.

Ограничения по доходам. Применять ПСН можно до тех пор, пока доходы от реализации товаров работ и услуг с начала календарного года не превысят 60 млн руб. (подп. 1 п. 6 ст. 346.45 НК). Когда ИП совмещает ПСН и УСН, в лимите доходов учитывают выручку от обоих спецрежимов (п. 6 ст. 346.45 НК). Если ИП совмещает ПСН с общей системой или ЕСХН, в лимите доходов учитывают доходы, которые относятся к деятельности на ПСН (письма Минфина от 25.12.2020 № 03-11-11/114302 и от 29.07.2020 № 03-11-11/66669).

Региональные ограничения. В каждом регионе могут быть свои ограничения для ПСН на основании подпункта 2.1 пункта 8 статьи 346.43 НК. В частности, условия могут быть:

- по общей площади сдаваемых в аренду земельных участков,

- жилых и нежилых помещений;

- площади торгового зала и зала обслуживания посетителей объектов стационарной торговой сети и объектов общепита;

- иным физическим показателям;

- общему количеству автотранспорта и судов водного транспорта для перевозки пассажиров и грузов;

- общему количеству объектов стационарной и нестационарной торговой сети,

- объектов общепита и их общей площади;

- территории действия патентов – муниципальным образованиям или группам муниципальных образований (исключение – патенты на перевозки, развозную и разносную розничную торговлю).

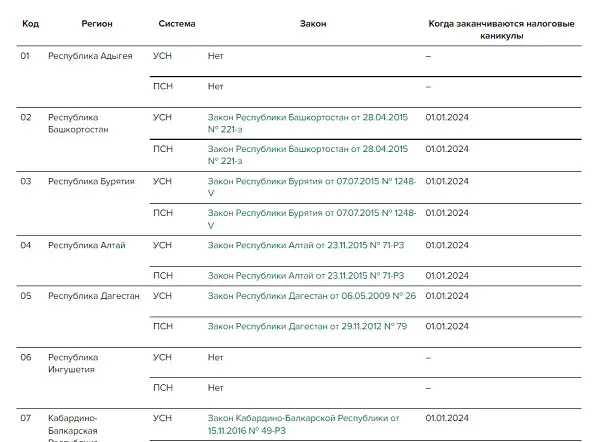

Налоговые каникулы для ИП на ПСН в 2023 году

Налоговые каникулы для ИП на ПСН в 2023 году

Налоговая ставка на ПСН – 6 процентов. Власти любого региона России вправе установить для предпринимателей на ПСН нулевую ставку налога, ввести так называемые налоговые каникулы. ИП должен соответствовать условиям:

- ведет деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению;

- впервые зарегистрировался после вступления в силу регионального закона о введении нулевой ставки.

Конкретные виды деятельности в производственной, социальной или научной сферах, а также в сфере бытовых услуг населению устанавливают субъекты РФ. Когда один или несколько патентов подпадают под ставку 0 процентов, ИП на ПСН обязан организовать раздельный учет доходов.

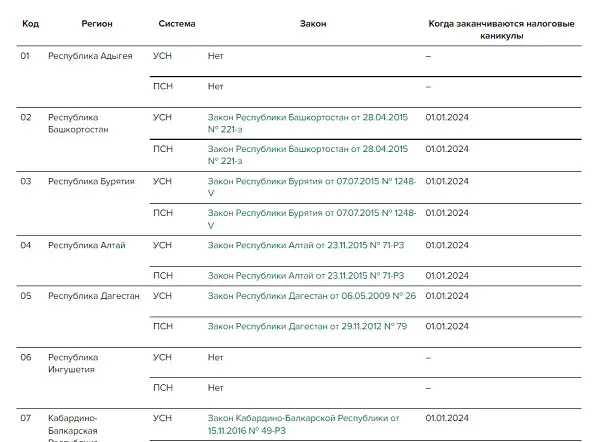

Перечень регионов РФ, которые ввели на своей территории налоговые каникулы, смотрите в справочнике от Системы Главбух. Региональные власти могут ввести ограничения на применение ставки 0 процентов: ограничить среднюю численность сотрудников или предельный размер доходов от реализации по льготному виду деятельности.

Список регионов, в которых действуют каникулы для ИП на ПСН

Установить нулевую ставку для предпринимателей на ПСН региональные власти могут на любой период до 31 декабря 2023 года. Льгота должна была прекратить свое действие с 1 января 2021 года, но ее продлили (ст. 2 Закона от 31.07.2020 № 266-ФЗ, п. 3 ст. 2 Закона от 29.12.2014 № 477-ФЗ).

Ставку 0 процентов предприниматель вправе применять со дня своей регистрации непрерывно два налоговых периода в пределах двух календарных лет. Применять льготу два года подряд можно и тогда, когда в конце первого года деятельности региональный закон о каникулах утратил силу (письмо Минфина от 13.08.2015 № 03-11-10/46827). ИП, который нарушил условия применения ставки 0 процентов, обязан уплатить налог по ставке 6 процентов.

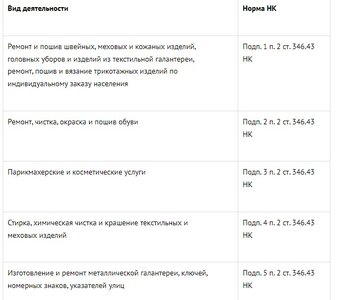

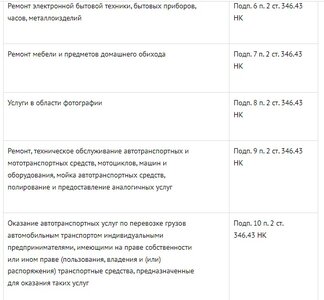

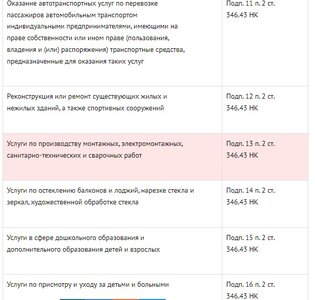

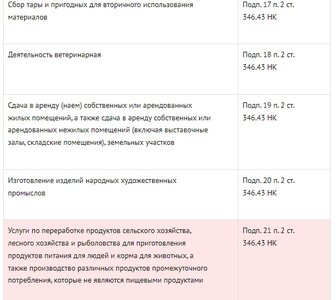

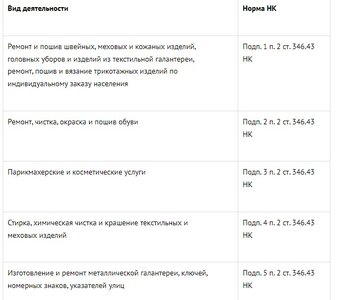

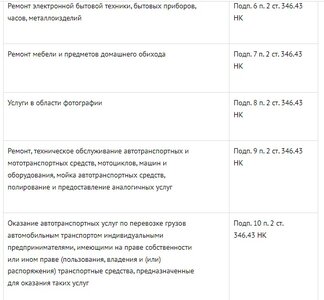

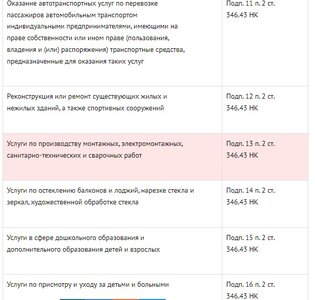

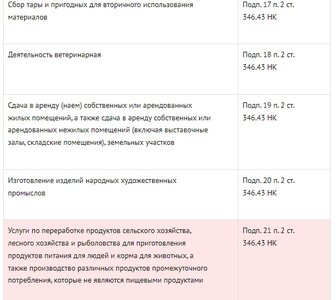

Патентная система налогообложения в 2023 году для ИП: виды деятельности

Патентная система налогообложения в 2023 году для ИП: виды деятельности

Патентную систему налогообложения вправе выбрать только ИП. Организации применять ПСН не вправе. Спецрежим разрешен в субъектах федерации, где его установили региональные власти (п. 1 ст. 346.43 НК).

Полный перечень -

В НК есть общий перечень, но каждый регион вправе на своей территории устанавливать свои условия. Расскажем, кто и как может применять ПСН и какие виды деятельности можно переводить на патент.

Патентную систему налогообложения вправе применять только ИП.

После перехода на патент ИП должен соблюдать ограничения:

- условия по виду деятельности;

- лимиты по средней численности работников и по доходам;

- дополнительные ограничения субъекта РФ.

Условия должны выполняться в течение всего срока патента (п. 2, 5 и 6 ст. 346.43 и подп. 1 п. 6 ст. 346.45 НК). Если ИП нарушит хоть одно условие, он утратит право на патент, придется платить налоги общей системы, УСН или ЕСХН в зависимости от того, с какой налоговой системой совмещали ПСН.

С 1 января 2023 года меняют перечень видов деятельности для ИП на патенте (Федеральный закон от 09.03.2022 № 47-ФЗ). ПСН не будет применяться в отношении деятельности по производству ювелирных и других изделий из драгоценных металлов, оптовой и розничной торговли такими изделиями.

Ограничения по численности. Средняя численность работников по всем видам деятельности на патенте не должна превышать 15 человек за налоговый период (п. 5 ст. 346.43 НК). По всем видам деятельности ИП, включая деятельность, которая не подпадают под патент, средняя численность работников может превышать 15 человек.

Ограничения по доходам. Применять ПСН можно до тех пор, пока доходы от реализации товаров работ и услуг с начала календарного года не превысят 60 млн руб. (подп. 1 п. 6 ст. 346.45 НК). Когда ИП совмещает ПСН и УСН, в лимите доходов учитывают выручку от обоих спецрежимов (п. 6 ст. 346.45 НК). Если ИП совмещает ПСН с общей системой или ЕСХН, в лимите доходов учитывают доходы, которые относятся к деятельности на ПСН (письма Минфина от 25.12.2020 № 03-11-11/114302 и от 29.07.2020 № 03-11-11/66669).

Региональные ограничения. В каждом регионе могут быть свои ограничения для ПСН на основании подпункта 2.1 пункта 8 статьи 346.43 НК. В частности, условия могут быть:

- по общей площади сдаваемых в аренду земельных участков,

- жилых и нежилых помещений;

- площади торгового зала и зала обслуживания посетителей объектов стационарной торговой сети и объектов общепита;

- иным физическим показателям;

- общему количеству автотранспорта и судов водного транспорта для перевозки пассажиров и грузов;

- общему количеству объектов стационарной и нестационарной торговой сети,

- объектов общепита и их общей площади;

- территории действия патентов – муниципальным образованиям или группам муниципальных образований (исключение – патенты на перевозки, развозную и разносную розничную торговлю).

Налоговая ставка на ПСН – 6 процентов. Власти любого региона России вправе установить для предпринимателей на ПСН нулевую ставку налога, ввести так называемые налоговые каникулы. ИП должен соответствовать условиям:

- ведет деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению;

- впервые зарегистрировался после вступления в силу регионального закона о введении нулевой ставки.

Конкретные виды деятельности в производственной, социальной или научной сферах, а также в сфере бытовых услуг населению устанавливают субъекты РФ. Когда один или несколько патентов подпадают под ставку 0 процентов, ИП на ПСН обязан организовать раздельный учет доходов.

Перечень регионов РФ, которые ввели на своей территории налоговые каникулы, смотрите в справочнике от Системы Главбух. Региональные власти могут ввести ограничения на применение ставки 0 процентов: ограничить среднюю численность сотрудников или предельный размер доходов от реализации по льготному виду деятельности.

Список регионов, в которых действуют каникулы для ИП на ПСН

Установить нулевую ставку для предпринимателей на ПСН региональные власти могут на любой период до 31 декабря 2023 года. Льгота должна была прекратить свое действие с 1 января 2021 года, но ее продлили (ст. 2 Закона от 31.07.2020 № 266-ФЗ, п. 3 ст. 2 Закона от 29.12.2014 № 477-ФЗ).

Ставку 0 процентов предприниматель вправе применять со дня своей регистрации непрерывно два налоговых периода в пределах двух календарных лет. Применять льготу два года подряд можно и тогда, когда в конце первого года деятельности региональный закон о каникулах утратил силу (письмо Минфина от 13.08.2015 № 03-11-10/46827). ИП, который нарушил условия применения ставки 0 процентов, обязан уплатить налог по ставке 6 процентов.

Патентную систему налогообложения вправе выбрать только ИП. Организации применять ПСН не вправе. Спецрежим разрешен в субъектах федерации, где его установили региональные власти (п. 1 ст. 346.43 НК).

Полный перечень -

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Для просмотра ссылки необходимо нажать

Вход или Регистрация