После открытия вклада в жизни может произойти ситуация, когда срочно понадобятся деньги. Но так как все накопления на вкладе, придется досрочно закрывать продукт.

Банки этого не любят, поэтому пересчитывают доход по ставке 0,01%, даже если до конца срока осталось 2–3 дня. Рассказываем, что сделать до открытия депозита, чтобы не потерять проценты.

Почему так делается, точно сказать нельзя. Например, банки часто ссылаются на внутреннюю политику, планы и портфели вкладов. Иногда обуславливают удобством, когда депозит предусматривает пополнение в первую половину срока. Определить ½ от 370 дней проще, чем от 365.

Из-за этого нюанса неопытные клиенты часто теряют начисленные проценты. Когда проходит год, они думают, что вклад закрыт и пора забирать деньги. Но фактически он рассчитан, например, на 380 дней. И если снять через 366 дней, то это — досрочное закрытие.

При досрочном закрытии большинство банков пересчитывает доход по ставке 0,01% — иными словами, клиент ничего не получает. Это условие прописывают в договоре, поэтому обращаться в суд или Роспотребнадзор нет смысла.

А еще об этом сразу говорят на сайтах.

Возможна другая ситуация — срочно понадобились деньги, но накопления есть на вкладе. Частичное снятие продуктом не предусмотрено, а полное закрытие приведет к потере дохода. Но если все сделать правильно еще до открытия депозита, то этого не случится.

1. Прочитайте договор. Найдите пункт, в котором указан срок депозита. Там будет написано количество дней и день окончания. Если реальная продолжительность более 365 дней (1 год), то это сразу станет ясно.

Банки уведомляют о закрытии вклада и начислении процентов через мобильное приложение. Какими-то махинациями или скрытыми ухищрениями крупные компании не занимаются. Поэтому дополнительно проверьте срок действия вклада в банковском приложении.

2. Свяжитесь с менеджером. Контактный телефон посмотрите на сайте или в приложении. Назовите специалисту номер договора, и он точно скажет, закончился ли вклад и можно ли пользоваться средствами.

Если по обоим пунктам горит «зеленый» свет, пользуйтесь деньгами: оплачивайте покупки, снимайте в банкомате или переводите друзьям. За досрочное закрытие вклада доход уже точно не заберут.

О том, чем отличается накопительный счет от вклада, читайте

Например, в начале 2024 г. Сбер предлагает вклады со ставкой до 16%, а по накопительному счету действует тариф 6,8% с ежемесячным начислением процентов. Аналогичное предложение у Газпромбанка: вклады до 16%, а накопительный счет — до 10% (новым клиентам в первые два месяца — 14–16,5%).

Как сделать? 90–95% накоплений положите на вклад без досрочного закрытия и частичного снятия, чтобы получить высокую ставку и максимизировать доходность. Оставшиеся средства положите на накопительный счет: останется доступ к небольшому резерву, на который начисляют проценты.

Вместо одного большого вклада откройте 2–3 небольших. Если накопили 3–4 млн, разделите сумму между банками до 1,4 млн. Это верхний предел государственного страхования — сумма, которую возместят в случае закрытия банка.

Если выбираете этот сценарий, рассмотрите предложения крупных банков. Получите среднюю доходность и не потратите время на анализ рынка.

Если углубитесь в тему, то максимизируете доходность. Условия по вкладам в разных банках отличаются, причем даже в одной компании могут быть разные ставки в зависимости от суммы. Рассмотрите доступные комбинации и выберите ту, которая обеспечит максимальную доходность.

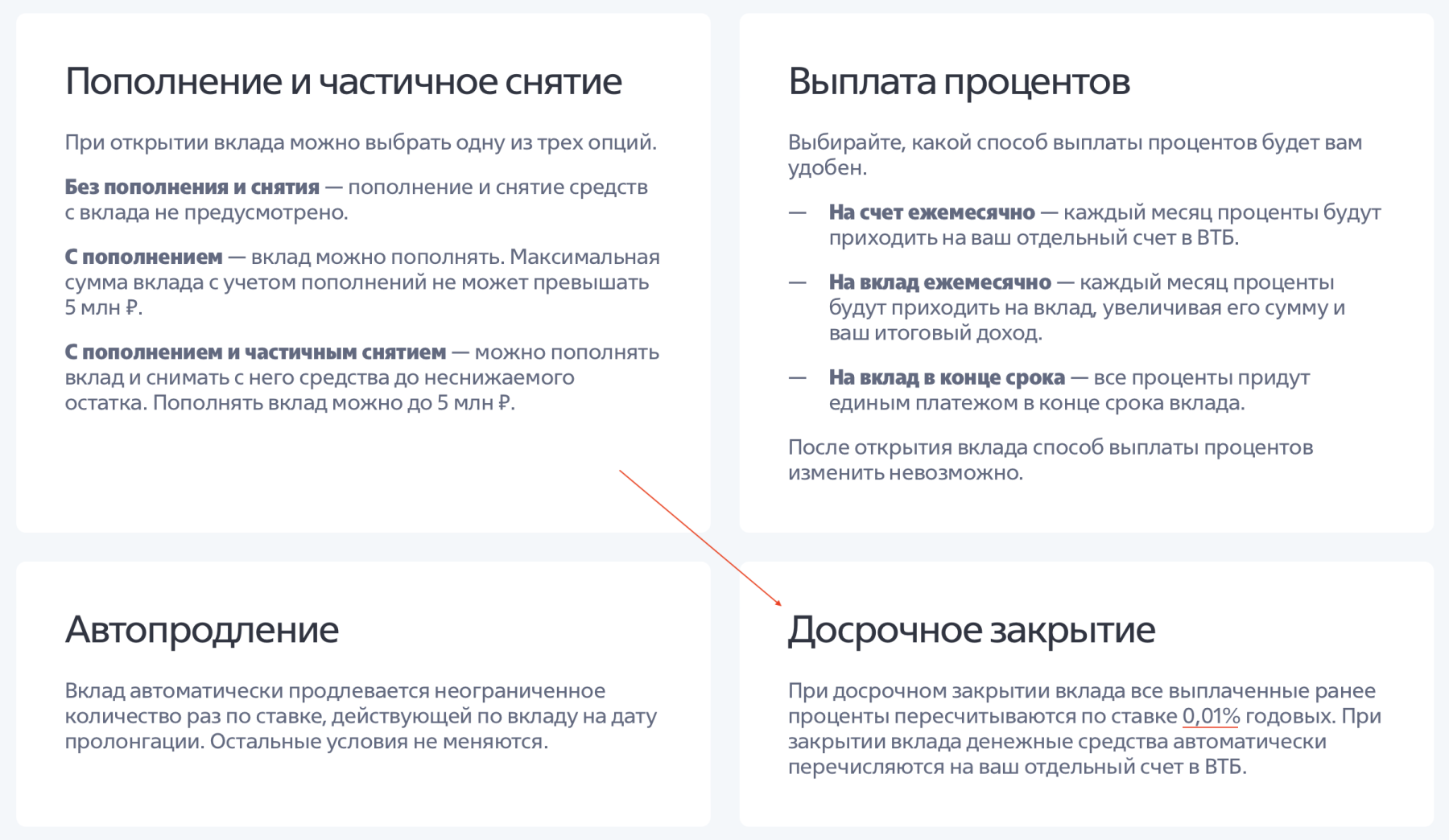

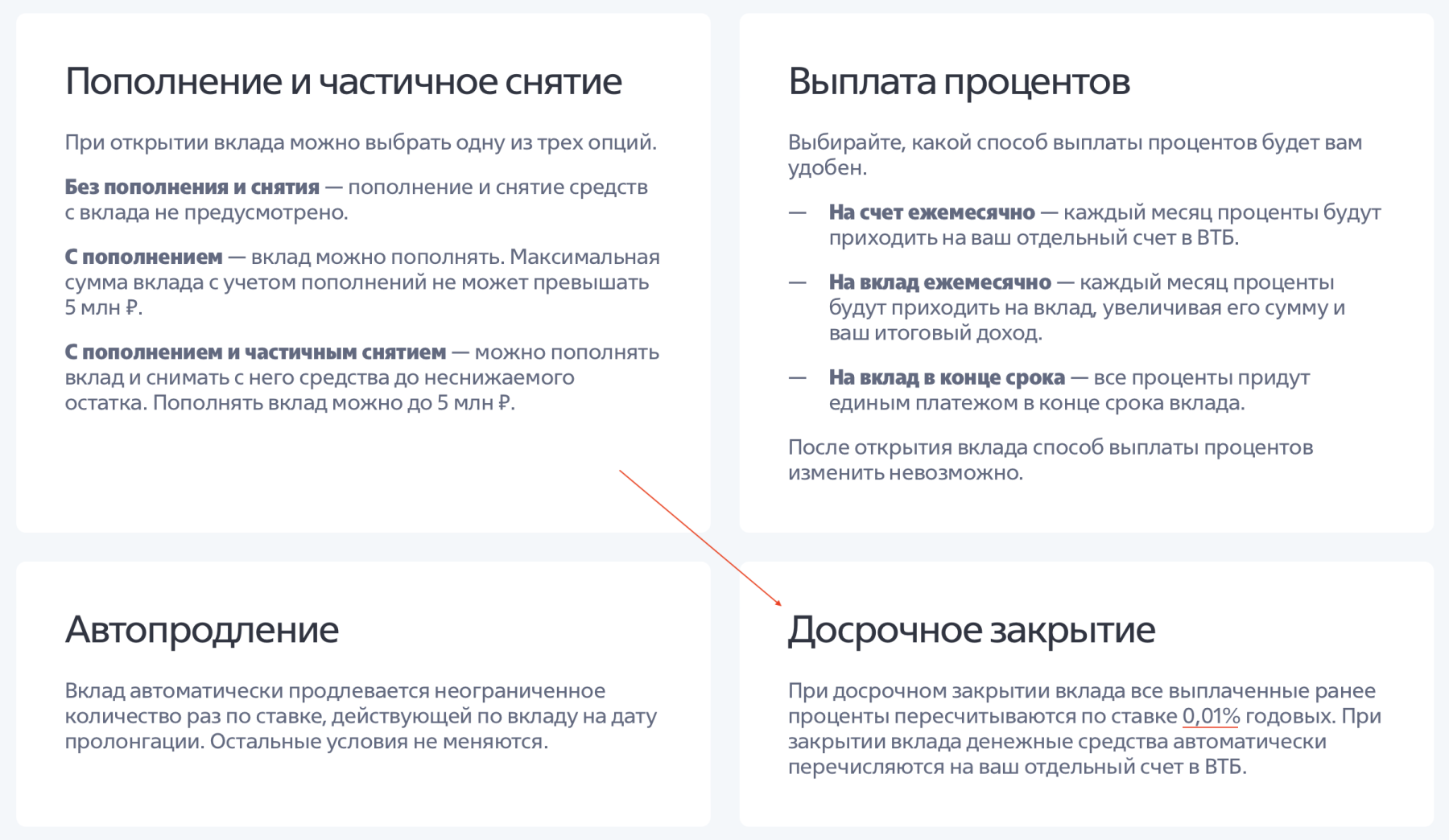

Обратите внимание: условие распространяется только на частичное снятие. Если заберете все деньги, то ранее начисленный доход пересчитают по ставке 0,01%.

В отличие от стандартных вкладов, по этим продуктам тарифы снижены на 1–6 п. п. Инструмент схож с накопительным счетом, потому что многие банки допускают не только частичное снятие, но и пополнение.

Вклады с частичным снятием в январе 2024 г.:

Если сложности носят краткосрочный характер и вы уверены, что через 1–2 месяца вернете потраченные средства, то рассмотрите альтернативные инструменты:

Таким образом, чтобы не потерять проценты по вкладу, внимательно читайте договор перед снятием средств. Возможно, под годовым депозитом банк предполагает срок в 370–380 дней. Если только задумываетесь об открытии вклада, то оставьте 5–10% капитала на накопительном счете или положите на депозит с частичным снятием. Это позволит воспользоваться резервом в непредвиденных ситуациях.

Банки этого не любят, поэтому пересчитывают доход по ставке 0,01%, даже если до конца срока осталось 2–3 дня. Рассказываем, что сделать до открытия депозита, чтобы не потерять проценты.

Что нужно знать о сроках вкладов?

В объявлениях банки предлагают открыть вклады на 3, 6 или 12 месяцев. Кажется, срок понятен — 90, 180 или 365 дней. Но если почитать договор, то такие цифры можно не найти. Обычно срок немного увеличивают — получается 95, 185 или 370 дней.Почему так делается, точно сказать нельзя. Например, банки часто ссылаются на внутреннюю политику, планы и портфели вкладов. Иногда обуславливают удобством, когда депозит предусматривает пополнение в первую половину срока. Определить ½ от 370 дней проще, чем от 365.

Из-за этого нюанса неопытные клиенты часто теряют начисленные проценты. Когда проходит год, они думают, что вклад закрыт и пора забирать деньги. Но фактически он рассчитан, например, на 380 дней. И если снять через 366 дней, то это — досрочное закрытие.

При досрочном закрытии большинство банков пересчитывает доход по ставке 0,01% — иными словами, клиент ничего не получает. Это условие прописывают в договоре, поэтому обращаться в суд или Роспотребнадзор нет смысла.

А еще об этом сразу говорят на сайтах.

Возможна другая ситуация — срочно понадобились деньги, но накопления есть на вкладе. Частичное снятие продуктом не предусмотрено, а полное закрытие приведет к потере дохода. Но если все сделать правильно еще до открытия депозита, то этого не случится.

Совет 1: прочитайте договор

Если срок вклада закончился, не спешите забирать деньги. Следуйте правилу «семь раз отмерь — один раз отрежь».1. Прочитайте договор. Найдите пункт, в котором указан срок депозита. Там будет написано количество дней и день окончания. Если реальная продолжительность более 365 дней (1 год), то это сразу станет ясно.

Банки уведомляют о закрытии вклада и начислении процентов через мобильное приложение. Какими-то махинациями или скрытыми ухищрениями крупные компании не занимаются. Поэтому дополнительно проверьте срок действия вклада в банковском приложении.

2. Свяжитесь с менеджером. Контактный телефон посмотрите на сайте или в приложении. Назовите специалисту номер договора, и он точно скажет, закончился ли вклад и можно ли пользоваться средствами.

Если по обоим пунктам горит «зеленый» свет, пользуйтесь деньгами: оплачивайте покупки, снимайте в банкомате или переводите друзьям. За досрочное закрытие вклада доход уже точно не заберут.

Совет 2: пользуйтесь накопительным счетом

Накопительный счет — это аналог вклада, но с возможностью снятия и пополнения баланса. Гибкость компенсирована сниженными ставками — как правило, тарифы на 5–6 п. п. ниже, чем у стандартных вкладов.О том, чем отличается накопительный счет от вклада, читайте

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Например, в начале 2024 г. Сбер предлагает вклады со ставкой до 16%, а по накопительному счету действует тариф 6,8% с ежемесячным начислением процентов. Аналогичное предложение у Газпромбанка: вклады до 16%, а накопительный счет — до 10% (новым клиентам в первые два месяца — 14–16,5%).

Как сделать? 90–95% накоплений положите на вклад без досрочного закрытия и частичного снятия, чтобы получить высокую ставку и максимизировать доходность. Оставшиеся средства положите на накопительный счет: останется доступ к небольшому резерву, на который начисляют проценты.

Совет 3: разделите накопления на 2–3 вклада

Еще один важный принцип — не класть все яйца в одну корзину. И он отлично подходит для вкладов.Вместо одного большого вклада откройте 2–3 небольших. Если накопили 3–4 млн, разделите сумму между банками до 1,4 млн. Это верхний предел государственного страхования — сумма, которую возместят в случае закрытия банка.

Если выбираете этот сценарий, рассмотрите предложения крупных банков. Получите среднюю доходность и не потратите время на анализ рынка.

Если углубитесь в тему, то максимизируете доходность. Условия по вкладам в разных банках отличаются, причем даже в одной компании могут быть разные ставки в зависимости от суммы. Рассмотрите доступные комбинации и выберите ту, которая обеспечит максимальную доходность.

Совет 4: откройте вклад с частичным снятием

В банках доступны вклады с частичным снятием. Из названия понятно, что это дает возможность забрать часть денег без потери ранее начисленных процентов.Обратите внимание: условие распространяется только на частичное снятие. Если заберете все деньги, то ранее начисленный доход пересчитают по ставке 0,01%.

В отличие от стандартных вкладов, по этим продуктам тарифы снижены на 1–6 п. п. Инструмент схож с накопительным счетом, потому что многие банки допускают не только частичное снятие, но и пополнение.

Вклады с частичным снятием в январе 2024 г.:

- Совкомбанк — до 14%;

- МТС Банк — до 16,2% в зависимости от срока депозита;

- Тинькофф — до 16,08% в зависимости от срока вклада;

- Сбер — до 10%;

- Дом.рф — до 7,3% в зависимости от срока депозита.

Совет 5: не забывайте про овердрафт и кредитки

Представим, что вы открыли вклад 6 месяцев назад. Тогда не задумывались, что могут понадобиться деньги для решения срочных задач. Следовательно, перечисленные варианты (накопительный счет и вклад с частичным снятием) не помогут. И депозит сейчас закрывать жалко — банк обнулит начисленный доход.Если сложности носят краткосрочный характер и вы уверены, что через 1–2 месяца вернете потраченные средства, то рассмотрите альтернативные инструменты:

- Овердрафт — кредитная линия на 100 000–400 000 руб. Снимаете деньги, пользуетесь по собственному усмотрению и возвращаете в срок. Проценты за пользование средствами платить не нужно, если вернете взятую сумму без нарушений. Правда, овердрафт больше распространен для ИП и организаций, физическим лицам он редко доступен.

- Кредитка — аналог овердрафта для физлиц. Подходит для срочных покупок, беспроцентный период может длиться до 6–12 месяцев. Если нарушите срок возврата, банк начислит проценты на сумму долга.

Таким образом, чтобы не потерять проценты по вкладу, внимательно читайте договор перед снятием средств. Возможно, под годовым депозитом банк предполагает срок в 370–380 дней. Если только задумываетесь об открытии вклада, то оставьте 5–10% капитала на накопительном счете или положите на депозит с частичным снятием. Это позволит воспользоваться резервом в непредвиденных ситуациях.

Для просмотра ссылки необходимо нажать

Вход или Регистрация