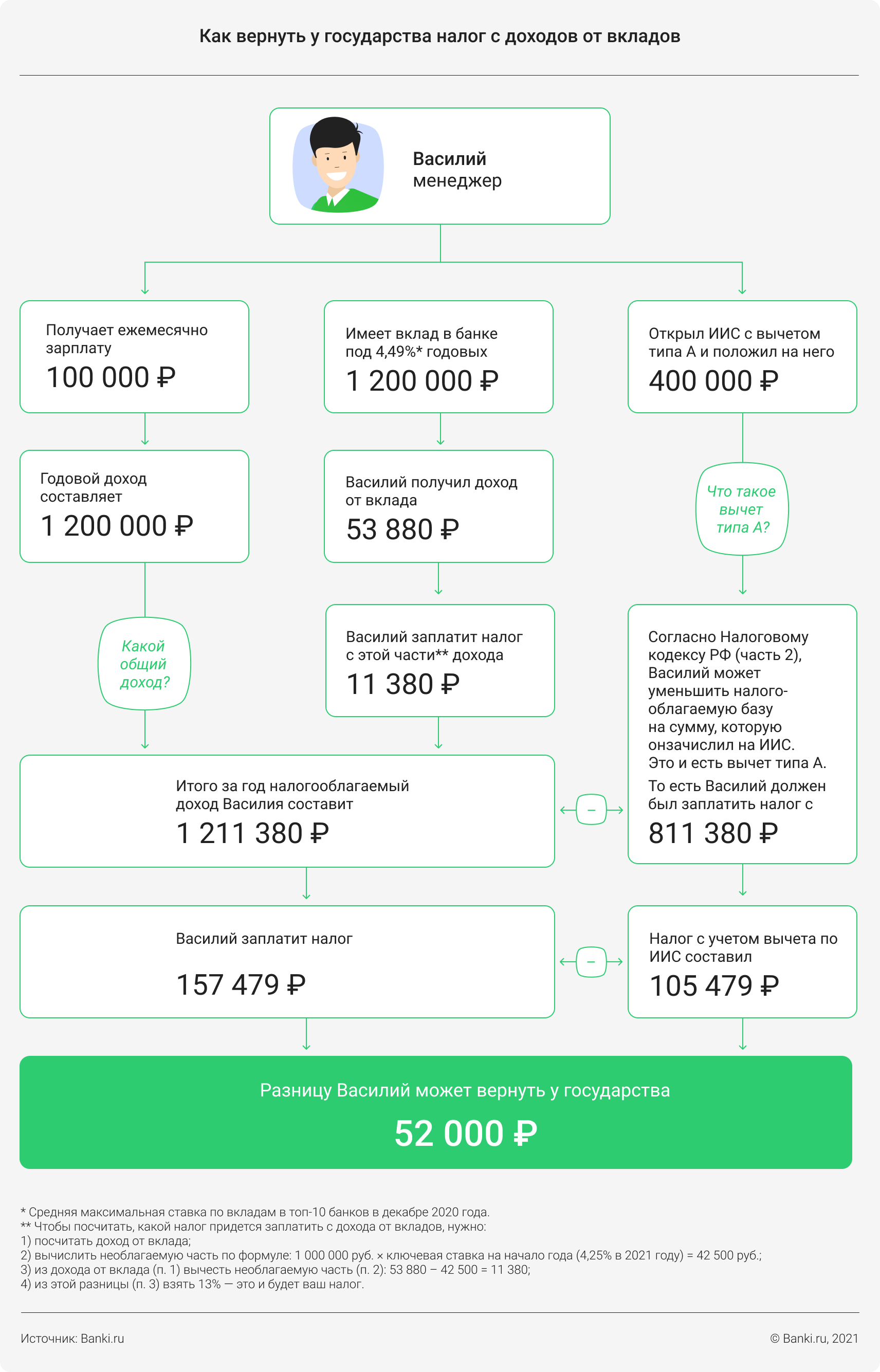

Власти ввели налог на доходы от депозитов, но никто не запрещает вернуть уплаченные в бюджет деньги. Для этого вам понадобится индивидуальный инвестсчет с налоговым вычетом типа А. Вот как это работает.

Кратко про вычет

Россияне, которые платят налог на доходы физических лиц по ставке 13% (или 15%), имеют право вернуть по крайней мере его часть.Что нужно сделать, чтобы получить право на вычет? Например, открыть индивидуальный инвестиционный счет и внести на него деньги.Налоговый вычет — это сумма, на которую уменьшится налогооблагаемая база по НДФЛ, который вы заплатили за год с разных видов дохода. Ее налогоплательщику возвращает государство.

Когда инвестор имеет право получить вычет?

Участникам биржевых торгов, которые хотят вернуть себе часть от уплаченного НДФЛ (13% или 15%), надо иметь ИИС, открытый у брокера не менее чем на три года. Вычет типа А позволяет возвращать уплаченный ранее налог ежегодно — конечно, если инвестор ежегодно пополняет счет.Максимальная сумма, которую можно вернуть по такой схеме, составляет 52 тыс. рублей. В расчет идет пополнение ИИС максимум на 400 000 рублей за календарный год.«Если договор ИИС будет расторгнут в течение первых трех лет, получить вычет не выйдет (исключением является прекращение действия договора ИИС и перевод всех активов, учитываемых на счете ИИС, на другой счет ИИС), — предупреждает Линда Куркулите, юрист BGP Litigation. — Если вычет был получен налогоплательщиком до досрочного прекращения действия договора ИИС, то сумму, которую уже перечислила налоговая инспекция, нужно будет вернуть в бюджет обратно».

Казалось бы, все просто. Внес деньги на ИИС, на следующий год подавай декларацию и заявление на возврат налога. Но не будем торопиться. Не всякий налог по ставке 13% или 15% можно у государства забрать обратно.

Что относится к налогооблагаемой базе для вычета, а что нет?

Основная налогооблагаемая база — в случае с инвестиционным вычетом это все доходы налогового резидента страны, которые облагаются НДФЛ (13% или 15%) и применяются для расчета возврата части удержанной суммы налогоплательщику.По словам Куркулите, Налоговый кодекс РФ не содержит прямого и закрытого перечня доходов, входящих в «основную налоговую базу». Но для ориентира там перечислены виды доходов, которые могут быть не включены в состав такой базы.

Среди них доходы:

- от долевого участия (дивиденды);

- по операциям с производными финансовыми инструментами (фьючерс, опцион, форвард, варрант);

- с ценными бумагами и производными финансовыми инструментами, которые есть на индивидуальном инвестиционном счете;

- по операциям РЕПО (грубо говоря, кредит под залог ценных бумаг);

- по операциям займа ценных бумаг;

- от выплат участниками инвестиционного товарищества;

- от прибыли контролируемых иностранных компаний;

- от выигрышей в азартных играх и лотереях.

И значит, при расчете инвестиционного налогового вычета учтут, согласно статье 208 Налогового кодекса, следующие позиции, которые инвестор укажет в декларации^

- заработную плату;

- вознаграждение директоров (если есть);

- премии;

- отпускные;

- вознаграждения по договорам гражданско-правового характера (договоры на оказание услуг, подряда или авторские договоры);

- суммы, полученные от сдачи в аренду недвижимости;

- доходы от продажи недвижимости или долей в ней;

- доходы от продажи транспортных средств;

- доходы от продажи долей участия в уставном капитале организаций;

- доходы в виде процентов, получаемых по вкладам в банках;

- штрафы и неустойки на основании решения суда;

- выигрыши в букмекерской конторе или на тотализаторе.

«При обращении за инвестиционным вычетом по типу А достаточно указать те источники дохода, по которым набирается сумма для получения 52 тысяч рублей», — говорит Егор Редин, управляющий партнер юридической компании «Позиция Права». Больше этой суммы по схеме А государство не вернет.

Если по какому-то одному источнику вы заплатили налогов меньше, чем 52 тыс. рублей, — не беда. Наверняка в последнем списке вы нашли сразу несколько строчек о доходах из вашей налоговой декларации. Их можно складывать, подчеркивает Линда Куркулите из BGP Litigation.

«То есть к сумме дохода по основному месту работы (например, если он не дотягивает до максимальной величины вычета в 400 000 рублей) можно добавить прибыль, полученную от продажи акций (речь о доле в уставном капитале хозяйствующих обществ)», — приводит пример Александр Павловский, партнер юридической компании a.t.Legal.

А что с доходами от вклада?

Линда Куркулите поясняет:Но налог на доход от депозитов еще надо умудриться заплатить. Условно говоря, если у вас на вкладе лежит 50 000 рублей и это ваш единственный вклад, для получения инвестиционного вычета он будет бесполезен. Ведь государство не облагает налогом проценты на маленькие суммы.«Доходы, полученные по валютным или рублевым вкладам в банках, на данный момент включены в состав „общей налоговой базы“, что позволяет применять инвестиционный вычет по типу А».

Какие вклады подходят для оформления вычетов? Доход вкладчиков налоговая служба начала учитывать с 2021 года. НДФЛ платят только те, у кого сумма процентов по всем вкладам превышает назначенный лимит. Он рассчитывается как произведение 1 000 000 рублей и ключевой ставки на 1 января того года, в котором получены проценты. Например, на эту дату в 2021 году она была 4,25%. Налог будет удержан с процентов, которые превышают 42 500 рублей. Скажем, по всем вашим вкладам вы заработали 60 000 рублей за год, тогда с 60 000 — 42 500 = 17 500 рублей вы уплатите государству НДФЛ 13%.

Выводы

- ИИС с вычетом типа А позволяет вернуть уплаченный НДФЛ.

- Государство возвращает по вычетам типа А не более 52 тыс. рублей.

- Налог на некоторые виды доходов вернуть нельзя.

- Налог на доходы от депозитов подлежит возврату по этой схеме — если вы его, конечно, заплатили.

Для просмотра ссылки необходимо нажать

Вход или Регистрация