В 2023 году определяющее значение при уплате налогов и страховых взносов имеет состояние сальдо на едином налогом счете организации или ИП. Но как быть, если в сальдо ошибка, как проверить корректность данных на ЕНС, можно ли через Госуслуги исправить неточность? Ситуация осложняется тем, что в 2023 году в личном кабинете налогоплательщика не всегда работает раздел ЕНС. Но выход есть – можно пройти сверку с ИФНС. Налоговики сами не против сверки – им поручили провести ее в марте-апреле 2023 года.

Иллюстрация: freepik/freepik

Иллюстрация: freepik/freepik

Мы, со своей стороны, также рекомендуем всем налогоплательщикам пройти сверку по ЕНС, чтобы иметь на руках подтверждающие документы о состоянии своего ЕНС (акт).

Как это делать – расскажем в статье.

Теперь почти все суммы, которые компании и ИП перечисляют в бюджет, попадают на ЕНС. Зачисленные на ЕНС суммы программный комплекс ФНС распределяет на конкретные КБК.

Вам, как налогоплательщикам, рекомендуем периодически контролировать состояние ЕНС. Узнать баланс ЕНС можно в личном кабинете компании или ИП на

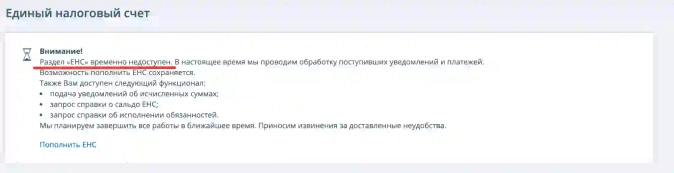

Однако, бывает, что на сайте ФНС проходят технические работы и раздел про ЕНС недоступен.

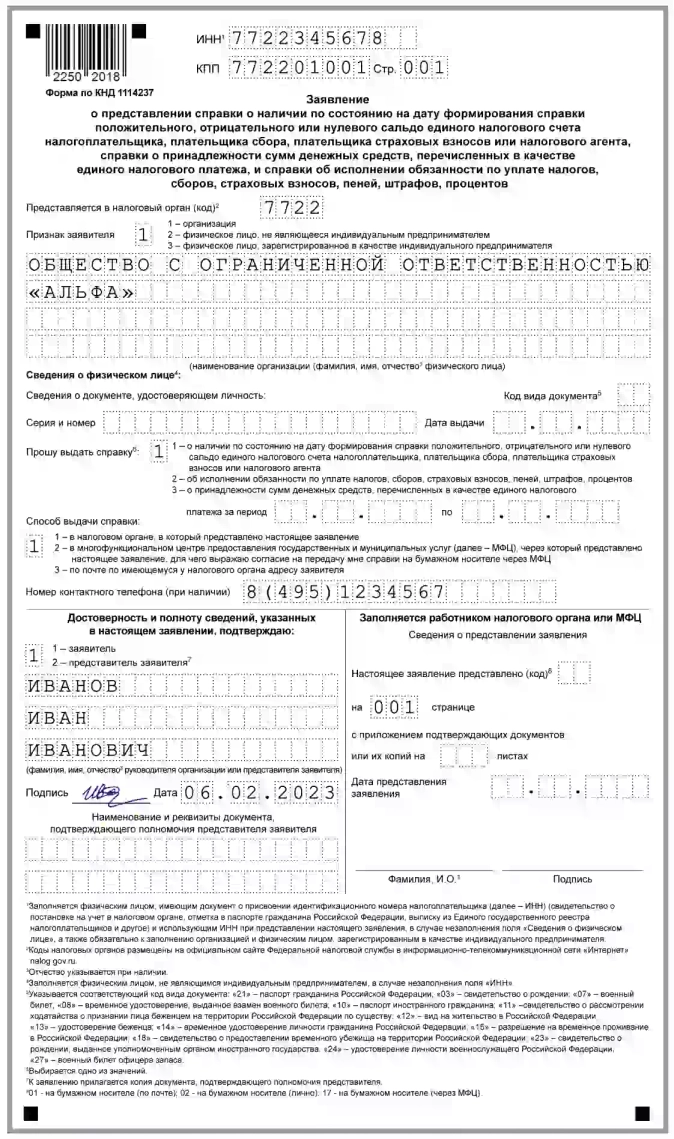

В таком случае информацию о расчетах можно запросить на бумаге. Для этого подайте в свою инспекцию заявление по форме из приказа ФНС от 14.11.2022 № ЕД-7-19/1086. Справку о состоянии расчетов с 01.01.2023 налоговая не выдает.

С помощью такого заявления вы сможете заказать одну из трех справок:

Заявление о предоставлении справки о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо

Заявление о предоставлении справки о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо

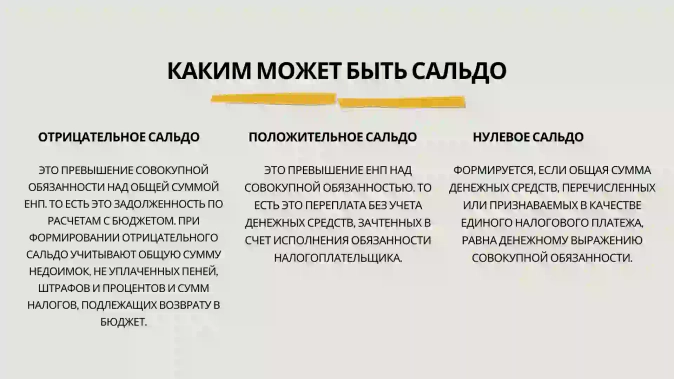

Напомним, что сальдо единого налогового счета представляет собой зафиксированную налоговой инспекцией сумму недоимки или переплаты, которую сформировали по состоянию на эту дату.

Если же вы не согласны с данными ИФНС, например, возникло отрицательное сальдо или указана неверная сумма положительного сальдо, запросите в своей налоговой инспекции акт сверки.

Если в личном кабинете налогоплательщика отображается неверное сальдо ЕНС, нужно обратиться в инспекцию по месту постановки на налоговый учет.

Когда и зачем проходить сверку с ИФНС по ЕНС – решайте на свое усмотрение. Так, например, сверку можно запросить, если данные организации или ИП не совпадают с данными инспекции.

Правила сверки должна утвердить ФНС, пока их нет, применяют нормы НК.

Если не согласны с данными ИФНС, например, возникло отрицательное сальдо или указана неверная сумма положительного сальдо, запросите в своей налоговой инспекции акт сверки.

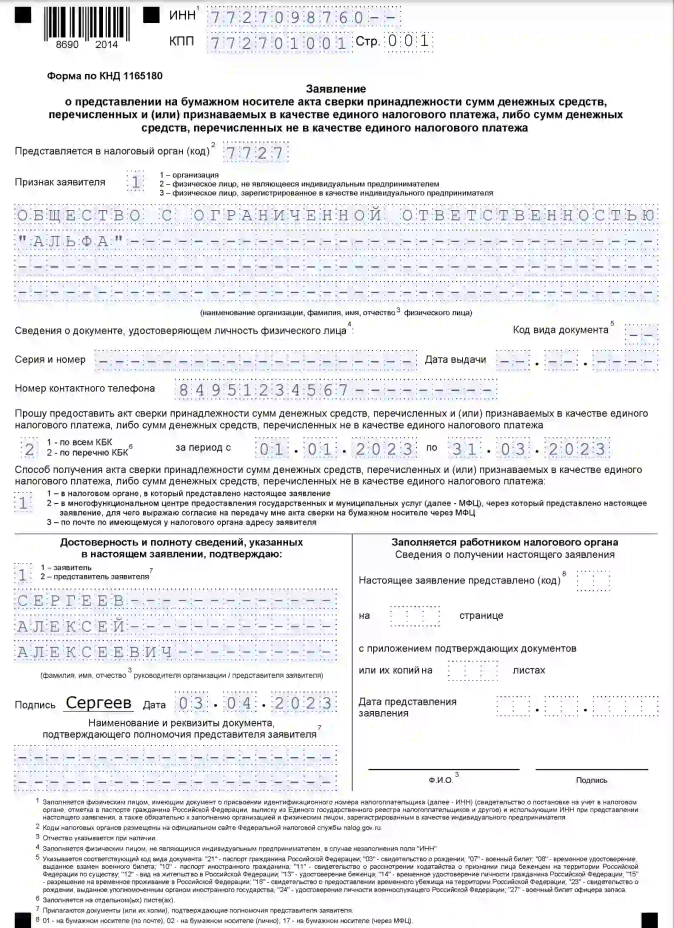

В письме от 29.12.2022 № АБ-4-19/17879 ФНС рекомендовала новую форму заявления на акт сверки.

Как его заполнить смотрите ниже.

Заявление о предоставлении на бумажном носителе акта сверки принадлежности сумм денежных средств

Заявление о предоставлении на бумажном носителе акта сверки принадлежности сумм денежных средств

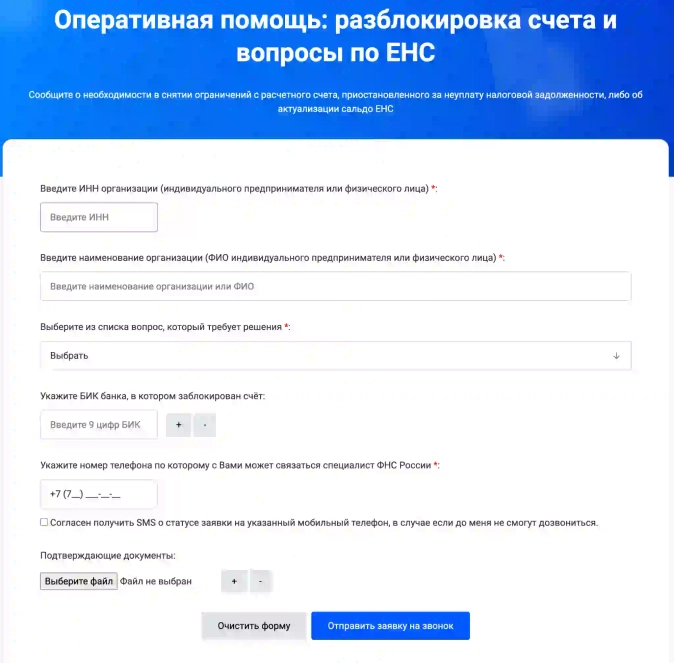

Также обращение об актуализации сальдо ЕНС можно направить через

Введите свои данные и, при необходимости, приложите документы.

Заметим, что специалисты ФНС в марте – апреле 2023 года планируют провести сверки со всеми налогоплательщиками (

Налоговая инспекция обязана по заявлению организации или ИП выдать акт сверки о принадлежности сумм, перечисленных и признаваемых в качестве ЕНП либо не на ЕНП (подп. 5.1 п. 1 ст. 21 НК).

Заметим, что запросить акт сверки можно в любое время (подп. 11 п. 1 ст. 32 НК). А максимальный период сверки неограничен (решение ВС от 11.08.2022 № АКПИ22-468).

Срок формирования акта сверки – не позднее 5 рабочих дней с даты регистрации заявления на бумаге и не позднее 3 рабочих дней с даты регистрации заявления в электронном виде. Основание – письмо ФНС от 29.12.2022 № АБ-4-19/17879@.

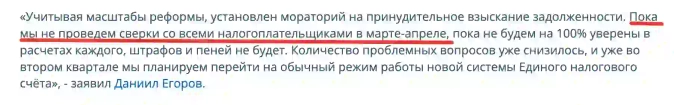

Вместо заявления в ИФНС можно подать электронный запрос в рамках услуги по информированию налогоплательщиков в электронной форме. В ответ на запрос инспекторы пришлют акт сверки для информирования.

Однако в нем нельзя указать расхождения (поскольку он для информирования). Если не согласны с актом – нужно подать именно заявление о сверке, а не запрос.

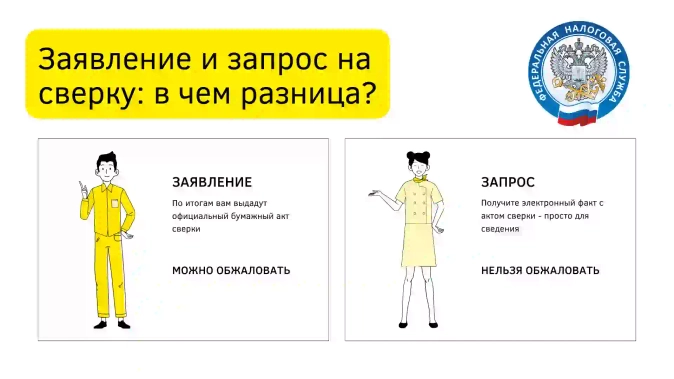

Форму акта сверки ФНС привела в письме от 29.12.2022 № АБ-4-19/17879@.

Акт сверки состоит из титульного листа и двух разделов.

Раздел I предназначен для сумм, перечисленных и признаваемых в качестве ЕНП, раздел II – для сумм, которые перечислены не в качестве ЕНП.

Далее в таблице расшифруем некоторые цифры из акта сверки с ИФНС, чтобы его было проще читать:

Если ваши данные совпали с данными ИФНС – подпишите акт сверки и укажите дату подписи.

Вот отрывок их акта сверки с ИФНС в 2023 году:

Отрывок из акта сверки в 2023 году (пример)

Отрывок из акта сверки в 2023 году (пример)

Поставьте подпись и укажите дату. Делать отметки, что сверка согласована с разногласиями, указывать причины разногласий и предложения по их устранению, как было раньше, не нужно.

Налоговики обязаны рассмотреть разногласия по акту в течение 30 календарных дней после регистрации вашего обращения (п. 54 регламента, утв. приказом от 08.07.2019 № ММВ-7-19/343).

При необходимости срок могут продлить еще на 30 дней с объяснением причин.

В процессе сверки у компании могут запросить платежки и другие документы. Это нужно, чтобы налоговики могли выяснить, кто допустил ошибку.

Мы, со своей стороны, также рекомендуем всем налогоплательщикам пройти сверку по ЕНС, чтобы иметь на руках подтверждающие документы о состоянии своего ЕНС (акт).

Как это делать – расскажем в статье.

Как узнать (проверить) баланс ЕНС

С 2023 года у компаний и ИП появились единые налоговые счета (ЕНС).Теперь почти все суммы, которые компании и ИП перечисляют в бюджет, попадают на ЕНС. Зачисленные на ЕНС суммы программный комплекс ФНС распределяет на конкретные КБК.

Вам, как налогоплательщикам, рекомендуем периодически контролировать состояние ЕНС. Узнать баланс ЕНС можно в личном кабинете компании или ИП на

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Однако, бывает, что на сайте ФНС проходят технические работы и раздел про ЕНС недоступен.

В таком случае информацию о расчетах можно запросить на бумаге. Для этого подайте в свою инспекцию заявление по форме из приказа ФНС от 14.11.2022 № ЕД-7-19/1086. Справку о состоянии расчетов с 01.01.2023 налоговая не выдает.

С помощью такого заявления вы сможете заказать одну из трех справок:

- О наличии положительного, отрицательного или нулевого сальдо ЕНС;

- О принадлежности денег, перечисленных в качестве ЕНП;

- Об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов.

Напомним, что сальдо единого налогового счета представляет собой зафиксированную налоговой инспекцией сумму недоимки или переплаты, которую сформировали по состоянию на эту дату.

Если же вы не согласны с данными ИФНС, например, возникло отрицательное сальдо или указана неверная сумма положительного сальдо, запросите в своей налоговой инспекции акт сверки.

Если в личном кабинете налогоплательщика отображается неверное сальдо ЕНС, нужно обратиться в инспекцию по месту постановки на налоговый учет.

Как начать сверку с налоговой инспекцией

В 2023 году у вас есть право запрашивать акты сверок по налогам и взносам (подп. 5.1 п. 1 ст. 21 НК). Обязательная сверка в НК не предусмотрена.Когда и зачем проходить сверку с ИФНС по ЕНС – решайте на свое усмотрение. Так, например, сверку можно запросить, если данные организации или ИП не совпадают с данными инспекции.

Правила сверки должна утвердить ФНС, пока их нет, применяют нормы НК.

Если не согласны с данными ИФНС, например, возникло отрицательное сальдо или указана неверная сумма положительного сальдо, запросите в своей налоговой инспекции акт сверки.

В письме от 29.12.2022 № АБ-4-19/17879 ФНС рекомендовала новую форму заявления на акт сверки.

Как его заполнить смотрите ниже.

Также обращение об актуализации сальдо ЕНС можно направить через

Для просмотра ссылки необходимо нажать

Вход или Регистрация

(если раздел про ЕНС в Личном кабинете налогоплательщика не работает).Введите свои данные и, при необходимости, приложите документы.

Заметим, что специалисты ФНС в марте – апреле 2023 года планируют провести сверки со всеми налогоплательщиками (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

).Налоговая обязана провести сверку и составить акт

В НК нет оснований для отказа в сверке, поэтому ИФНС обязана провести сверку по заявлению налогоплательщика (подп. 11 п. 1 ст. 32 НК).Налоговая инспекция обязана по заявлению организации или ИП выдать акт сверки о принадлежности сумм, перечисленных и признаваемых в качестве ЕНП либо не на ЕНП (подп. 5.1 п. 1 ст. 21 НК).

Заметим, что запросить акт сверки можно в любое время (подп. 11 п. 1 ст. 32 НК). А максимальный период сверки неограничен (решение ВС от 11.08.2022 № АКПИ22-468).

Срок формирования акта сверки – не позднее 5 рабочих дней с даты регистрации заявления на бумаге и не позднее 3 рабочих дней с даты регистрации заявления в электронном виде. Основание – письмо ФНС от 29.12.2022 № АБ-4-19/17879@.

Вместо заявления в ИФНС можно подать электронный запрос в рамках услуги по информированию налогоплательщиков в электронной форме. В ответ на запрос инспекторы пришлют акт сверки для информирования.

Однако в нем нельзя указать расхождения (поскольку он для информирования). Если не согласны с актом – нужно подать именно заявление о сверке, а не запрос.

Акт сверки: как его получить

По результатам сверки ИФНС оформляет акт сверки и его должны вручить представителю налогоплательщика, направить по почте заказным письмом или через МФЦ (подп. 11 п. 1 ст. 32, п. 6 ст. 6.1 НК). Бумажные акты можно получить не только в инспекции, по почте, но и в МФЦ.Форму акта сверки ФНС привела в письме от 29.12.2022 № АБ-4-19/17879@.

Акт сверки состоит из титульного листа и двух разделов.

Раздел I предназначен для сумм, перечисленных и признаваемых в качестве ЕНП, раздел II – для сумм, которые перечислены не в качестве ЕНП.

Далее в таблице расшифруем некоторые цифры из акта сверки с ИФНС, чтобы его было проще читать:

| Номер строки | Что означает |

| Строка 1 «Начислено (доначислено)» | Сумма начислений по данным деклараций, итогам налоговых проверок и судебных разбирательств |

| Строка 2 «Уменьшено» | Сумма, на которую налоговики уменьшили начисления. Например, если компания сдала уточненку или оспорила решение суда о доначислениях |

| Строка 3 «Поступил ЕНП» | Сумма, которую компания или ИП перечислили единым налоговым платежом |

| Строка 4 «Распределено ЕНП» | Как инспекторы распределили ЕНП по конкретным налогам, пеням, штрафам и процентам |

| Строки 5 «Передано сальдо» и 6 «Принято сальдо» | Долг компании, если сальдо отрицательное. Переплата – если положительное |

| Строки 7, 8, 9 «Списана задолженность» | Списания реструктуризированной задолженности по пеням и штрафам, списания по постановлениям Правительства |

| Строка 10 «Возвращено из бюджета» | Сумма налогов, взносов, пеней, штрафов и процентов, которую компания вернула из бюджета, в том числе по заявительному порядку возмещения НДС и акцизов |

| Строки 11, 12, 13 «Отсроченные и приостановленные платежи» | Данные об отсрочках, а также о приостановленных к взысканию налоговых платежах по решениям инспекции и судов |

Вот отрывок их акта сверки с ИФНС в 2023 году:

Если вы не согласны с актом: что делать

Если вы провели сверку расчетов с ИФНС, но не согласны с актом, то в акте сверки укажите свои данные: в графе 3 разделов I и II по строке, с суммой, по которой не согласны, укажите сумму по своим данным.Поставьте подпись и укажите дату. Делать отметки, что сверка согласована с разногласиями, указывать причины разногласий и предложения по их устранению, как было раньше, не нужно.

Налоговики обязаны рассмотреть разногласия по акту в течение 30 календарных дней после регистрации вашего обращения (п. 54 регламента, утв. приказом от 08.07.2019 № ММВ-7-19/343).

При необходимости срок могут продлить еще на 30 дней с объяснением причин.

В процессе сверки у компании могут запросить платежки и другие документы. Это нужно, чтобы налоговики могли выяснить, кто допустил ошибку.

Для просмотра ссылки необходимо нажать

Вход или Регистрация