Глава Сбербанка Герман Греф заявил, что активно занимается работой над развитием исламского банкинга в России.

"Мы всячески будем способствовать развитию этого инструмента", - заявил он.

По его словам, был уже проведен ряд встреч в Татарстане с арабскими инвесторами.

"В условиях проблем с привлечением на международных рынках это крайне важная история", - подчеркнул он.

Стоит отметить, что именно Татарстан является ключевым регионом, в котором активно развивается исламский банкинг. Инвесторы из стран Персидского залива готовы инвестировать значительные средства для развития данной "альтернативной" финансовой системы в России, учитывая значительный спрос со стороны населения, исповедующего ислам.

ИСЛАМСКИЙ БАНКИНГ

В исламе ростовщическая деятельность, предполагающая получение процентного дохода, недопустима.

Деловые сделки должны основываться на реальной торговле или предпринимательстве и не должны быть связаны с запрещенными в шариате делами, такими как, например, азартные игры или алкоголь.

Как современное явление исламский банкинг появился в 60-х гг. Экс экс века в Египте. Фактически это были кассы взаимопомощи, в которых частично использовалась модель аналогичных учреждений Германии.

Также в это время появился сберегательный фонд в Малайзии, который использовался для накопления средств для совершения паломничества.

Дальнейшее развитие исламские банки получили в ОАЭ, где в 1975 г. был основан Dubai Islamic Bank.

В основном подобные финансовые учреждения работают в Малайзии и в странах Ближнего Востока, но также широкое распространение они получили в Лондоне. Исламские инвестиции в стране выросли на 150% за последние семь лет, и, как ожидается, их объем достигнет 1,3 трлн фунтов стерлингов в 2014 г.

Великобритания даже заявляла о планах по выпуску исламских облигаций.

В России также есть отдельные финансовые учреждения, работающие по принципам исламского банкинга.

По словам менеджера по развитию бизнеса в СНГ и Европе Исламской корпорации по развитию частного сектора (ICD) Самира Тагиева, стремительный рост "мусульманского населения" в России способствует тому, что в ближайшие годы ожидается резкий рост спроса на инструменты исламского банкинга.

Причем стоит отметить, что "исламская финансовая система" обладает таким же инструментарием, как и привычная финансовая система, однако в отличие от "процентной основы" она выстроена на том, что процент в кредитных отношениях заменяется предоставлением доли в компании, а следовательно, и прибыли, то есть банк разделяет со своим заемщиком все риски. Таким образом, кредитование в рамках исламского банкинга носит исключительно целевой характер.

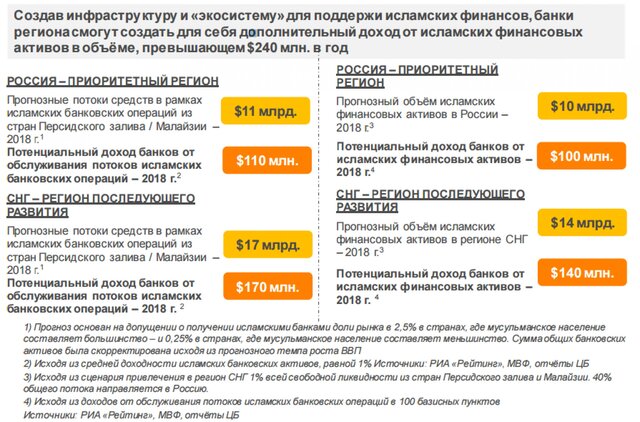

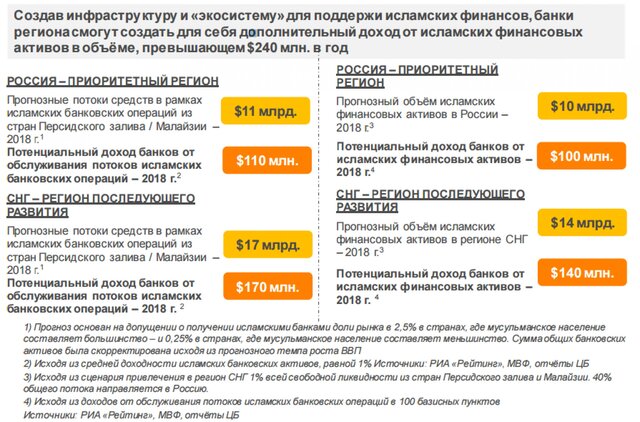

На данный момент необходима разработка правовых основ, которые позволят интегрировать исламский банкинг в финансовую систему России. Как оценивают эксперты, в том случае если это будет сделано, причем не только в России, но и странах Средней Азии, уже к 2018 г. в регионе объем исламских финансовых активов может вырасти до $24 млрд.

Инструментарий исламского банкинга

Исламские банки не могут инвестировать в рискованные проекты и активы с целью получения спекулятивной прибыли. В общем случае средства необходимо вкладывать только в долгосрочные бумаги и проекты.

Вклады

Принимая вклад, банк должен инвестировать эти средства в какой-либо бизнес третьей стороны. Проект или бизнес всегда известен и оговаривается отдельно, а прибыль, как и убытки, делятся между банком и клиентом в определенном соотношении.

Договор такого вклада носит название "мудараба".

Фактически банк не выступает традиционным кредитором, а является соинвестором.

Примечательно, что клиенты имеют возможность выбрать бизнес или проект, получив о нем практически всю информацию. Выбор здесь весьма широк, исключением является только бизнес, связанный с алкоголем, свининой и т. д.

Из-за особенностей инвестирования вкладчик также должен быть готов к потере своих денег или меньшей доходности по сравнению с ожиданиями.

Кредиты

Традиционного кредита в исламского банкинге просто не существует, но все же использовать деньги банка можно.

Практикуется схема, при которой банк приобретает определенный товар и перепродает его другому лицу по большей цене. При этом клиент имеет право выплачивать стоимость товара постепенно.

До тех пор пока стоимость не выплачена полностью, товар не находится в собственности клиента. Но даже если сроки выплат нарушаются, пени начисляться не будут.

Такая схема финансирования называется мурабахой. В традиционном финансовом мире ее аналогом является лизинг.

Еще одной возможностью получить финансирование является мушараба: банк просто становится партнером и инвестором определенного бизнеса.

При этом деятельность компании или проект будут тщательно проверены на соответствие нормам ислама. И до того момента как сумма, вложенная банком, не будет возвращена, сам банк имеет право требовать полного раскрытия информации о состоянии бизнеса.

Кроме этих основных форм, также существует кард уль хасан, представляющая собой беспроцентную ссуду, при возвращении которой заемщик выплачивает вознаграждение по своему усмотрению. Но она обычно используется между физическими лицами.

Облигации

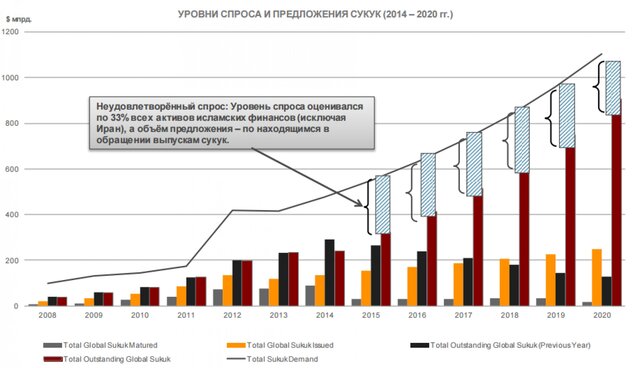

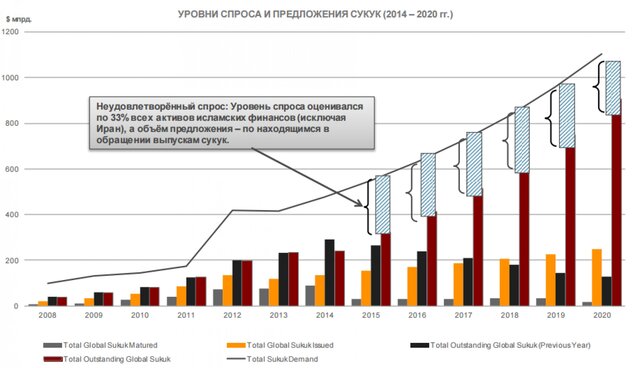

Облигации в привычной форме запрещены в странах, руководствующихся нормами шариата, поскольку в их основе лежит "процентный" доход. Однако в рамках исламского банкинга есть инструмент, который позволяет привлекать долговое финансирование - сукук, исламский эквивалент облигаций. Сукук обеспечивает негарантированный доход за счет прибыли финансируемого мероприятия, то есть является целевым.

Высокий уровень спроса на облигации сукук привел к тому, что 19 стран вышли на рынок сукук в 2014 г. – причем в сделках по размещению облигаций сукук Великобритании, ЮАР и Гонконга наблюдалась существенная переподписка. Интересной особенностью этого рынка является то, что на рынке по-прежнему существует спрос на сукук в евро. Исламский банк развития (ID и Люксембург разместили свои выпуски сукук в евро.

и Люксембург разместили свои выпуски сукук в евро.

Правительства, размещающие свой первый выпуск сукук, как правило, также создают эталонную кривую доходности (benchmark yield curve), обеспечивающую эффективный способ ценообразования для данного инструмента.

Цель суверенных эмитентов также заключается в том, чтобы стимулировать местные компании к выходу на рынок сукук (чтобы они могли воспользоваться такими преимуществами, как огромная база инвесторов и существенный объем ликвидных средств, которые должны быть инвестированы в активы с наиболее низким уровнем риска).

И в будущем размещение новых выпусков сукук будет определяться теми же факторами: масштабными инфраструктурными проектами в странах Персидского залива и финансированием госбюджета за счет дефицита в ряде стран Азии и Африки с развивающейся экономикой.

"Мы всячески будем способствовать развитию этого инструмента", - заявил он.

По его словам, был уже проведен ряд встреч в Татарстане с арабскими инвесторами.

"В условиях проблем с привлечением на международных рынках это крайне важная история", - подчеркнул он.

Стоит отметить, что именно Татарстан является ключевым регионом, в котором активно развивается исламский банкинг. Инвесторы из стран Персидского залива готовы инвестировать значительные средства для развития данной "альтернативной" финансовой системы в России, учитывая значительный спрос со стороны населения, исповедующего ислам.

ИСЛАМСКИЙ БАНКИНГ

В исламе ростовщическая деятельность, предполагающая получение процентного дохода, недопустима.

Деловые сделки должны основываться на реальной торговле или предпринимательстве и не должны быть связаны с запрещенными в шариате делами, такими как, например, азартные игры или алкоголь.

Как современное явление исламский банкинг появился в 60-х гг. Экс экс века в Египте. Фактически это были кассы взаимопомощи, в которых частично использовалась модель аналогичных учреждений Германии.

Также в это время появился сберегательный фонд в Малайзии, который использовался для накопления средств для совершения паломничества.

Дальнейшее развитие исламские банки получили в ОАЭ, где в 1975 г. был основан Dubai Islamic Bank.

В основном подобные финансовые учреждения работают в Малайзии и в странах Ближнего Востока, но также широкое распространение они получили в Лондоне. Исламские инвестиции в стране выросли на 150% за последние семь лет, и, как ожидается, их объем достигнет 1,3 трлн фунтов стерлингов в 2014 г.

Великобритания даже заявляла о планах по выпуску исламских облигаций.

В России также есть отдельные финансовые учреждения, работающие по принципам исламского банкинга.

По словам менеджера по развитию бизнеса в СНГ и Европе Исламской корпорации по развитию частного сектора (ICD) Самира Тагиева, стремительный рост "мусульманского населения" в России способствует тому, что в ближайшие годы ожидается резкий рост спроса на инструменты исламского банкинга.

Причем стоит отметить, что "исламская финансовая система" обладает таким же инструментарием, как и привычная финансовая система, однако в отличие от "процентной основы" она выстроена на том, что процент в кредитных отношениях заменяется предоставлением доли в компании, а следовательно, и прибыли, то есть банк разделяет со своим заемщиком все риски. Таким образом, кредитование в рамках исламского банкинга носит исключительно целевой характер.

На данный момент необходима разработка правовых основ, которые позволят интегрировать исламский банкинг в финансовую систему России. Как оценивают эксперты, в том случае если это будет сделано, причем не только в России, но и странах Средней Азии, уже к 2018 г. в регионе объем исламских финансовых активов может вырасти до $24 млрд.

Инструментарий исламского банкинга

Исламские банки не могут инвестировать в рискованные проекты и активы с целью получения спекулятивной прибыли. В общем случае средства необходимо вкладывать только в долгосрочные бумаги и проекты.

Вклады

Принимая вклад, банк должен инвестировать эти средства в какой-либо бизнес третьей стороны. Проект или бизнес всегда известен и оговаривается отдельно, а прибыль, как и убытки, делятся между банком и клиентом в определенном соотношении.

Договор такого вклада носит название "мудараба".

Фактически банк не выступает традиционным кредитором, а является соинвестором.

Примечательно, что клиенты имеют возможность выбрать бизнес или проект, получив о нем практически всю информацию. Выбор здесь весьма широк, исключением является только бизнес, связанный с алкоголем, свининой и т. д.

Из-за особенностей инвестирования вкладчик также должен быть готов к потере своих денег или меньшей доходности по сравнению с ожиданиями.

Кредиты

Традиционного кредита в исламского банкинге просто не существует, но все же использовать деньги банка можно.

Практикуется схема, при которой банк приобретает определенный товар и перепродает его другому лицу по большей цене. При этом клиент имеет право выплачивать стоимость товара постепенно.

До тех пор пока стоимость не выплачена полностью, товар не находится в собственности клиента. Но даже если сроки выплат нарушаются, пени начисляться не будут.

Такая схема финансирования называется мурабахой. В традиционном финансовом мире ее аналогом является лизинг.

Еще одной возможностью получить финансирование является мушараба: банк просто становится партнером и инвестором определенного бизнеса.

При этом деятельность компании или проект будут тщательно проверены на соответствие нормам ислама. И до того момента как сумма, вложенная банком, не будет возвращена, сам банк имеет право требовать полного раскрытия информации о состоянии бизнеса.

Кроме этих основных форм, также существует кард уль хасан, представляющая собой беспроцентную ссуду, при возвращении которой заемщик выплачивает вознаграждение по своему усмотрению. Но она обычно используется между физическими лицами.

Облигации

Облигации в привычной форме запрещены в странах, руководствующихся нормами шариата, поскольку в их основе лежит "процентный" доход. Однако в рамках исламского банкинга есть инструмент, который позволяет привлекать долговое финансирование - сукук, исламский эквивалент облигаций. Сукук обеспечивает негарантированный доход за счет прибыли финансируемого мероприятия, то есть является целевым.

Высокий уровень спроса на облигации сукук привел к тому, что 19 стран вышли на рынок сукук в 2014 г. – причем в сделках по размещению облигаций сукук Великобритании, ЮАР и Гонконга наблюдалась существенная переподписка. Интересной особенностью этого рынка является то, что на рынке по-прежнему существует спрос на сукук в евро. Исламский банк развития (ID

и Люксембург разместили свои выпуски сукук в евро.

и Люксембург разместили свои выпуски сукук в евро.Правительства, размещающие свой первый выпуск сукук, как правило, также создают эталонную кривую доходности (benchmark yield curve), обеспечивающую эффективный способ ценообразования для данного инструмента.

Цель суверенных эмитентов также заключается в том, чтобы стимулировать местные компании к выходу на рынок сукук (чтобы они могли воспользоваться такими преимуществами, как огромная база инвесторов и существенный объем ликвидных средств, которые должны быть инвестированы в активы с наиболее низким уровнем риска).

И в будущем размещение новых выпусков сукук будет определяться теми же факторами: масштабными инфраструктурными проектами в странах Персидского залива и финансированием госбюджета за счет дефицита в ряде стран Азии и Африки с развивающейся экономикой.