Великой депрессии в России не будет

Многие люди говорят про экономический коллапс, каскад схлопывания предприятий, грядущий дефолт, потерянное тридцатилетие и прочие апокалиптические думки. Однако J.P. Morgan

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, что экономика России сократится на 35% во втором квартале и на 7% в 2022 году. Американские банкиры прогнозируют снижение российского ВВП от пика на 12%.Для осознания значений упомяну, что в 1998 году ВВП просел на 10%, в 2008 на 11%, а из-за пандемии на 9%. Обратите внимание на последнюю цифру. Коронавирусные ограничения по степени изоляционного воздействия на экономику можно сравнить с сегодняшними санкциями. К слову, ВВП США в Q2 2020 упал на 31,2%, но жизнь на этом не закончилась.

Я не хочу умалить экономический ущерб от санкций, в краткосрочной перспективе будет особенно тяжело, прогноз действительно может сбыться, но это не конец света, как думают многие. В цифрах это сравнимо с локдаунами, а мы их пережили и даже не померли с голоду.

Многие предприниматели наверняка фыркнут на мою последнюю фразу, особенно владельцы ресторанов, офисной недвижимости или кинотеатров, однако моя мысль в том, что похожий стресс мы уже испытывали и экономика не рухнула. Причём сейчас больше заденет крупняк, нежели малый и средний бизнес.

Не забывайте, что большая часть мира не вводила санкции. И, например, экономист Goldman Sachs по Центральной и Восточной Европе Клеменс Грейф в беседе с Financial Times

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, что непосредственный кризис для России рассеется через шесть-девять месяцев.Подумайте об этом. Хватит паниковать. Нужно консолидироваться и работать. И я знаю, что за один такой намёк на избитую фразу «кризис — время возможностей» меня невзлюбят как минимум все владельцы стартапов с валютной выручкой, но объективный оптимизм сегодня необходим.

От российских энергоресурсов не откажутся

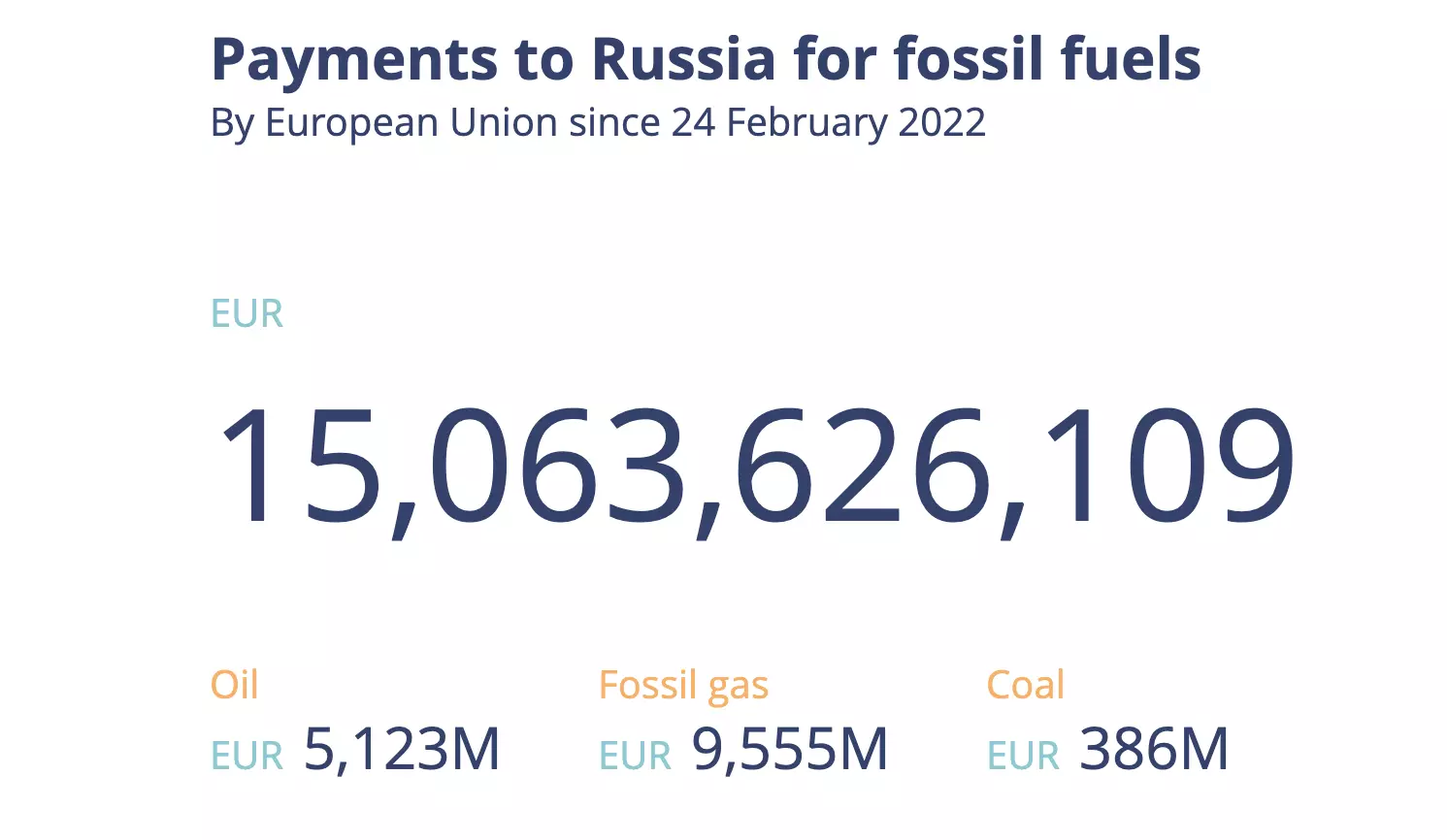

Спрос на отечественный нефтегаз неизбежен как восход солнца. Показываю

Для просмотра ссылки необходимо нажать

Вход или Регистрация

экспортной выручки России от продажи топлива в Европе, который курирует CREA. Сейчас этот счётчик набирает популярность, и зелёные ссылаются на него как на ещё один важный повод перейти на возобновляемые источники энергии. Упомяну, что CREA аппроксимирует официальные данные

Для просмотра ссылки необходимо нажать

Вход или Регистрация

с

Для просмотра ссылки необходимо нажать

Вход или Регистрация

и описывает свою методологию.

Весь экспорт России в 2021 году в страны Евросоюза составил €158 млрд, €99 млрд из которых приходится на топливо, согласно тому же

Для просмотра ссылки необходимо нажать

Вход или Регистрация

. А за 23 дня беспрецедентных санкций Европа импортировала нашего газа и нефти почти на €15 ярдов. При таком темпе и при таких ценах на ресурсы в годовом выражении это будет эквивалентно значению, превышающему €200 ярдов.Сальдо торгового баланса с Россией у них и так было в минусе на $69 млрд, а сейчас они ещё перекрыли себе почти весь экспорт. Напомню, что в Еврозоне и до последних событий структурных проблем было не мало — от итальянских долгов и последствий политики количественного смягчения до какой-нибудь

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Полностью отказаться от российских энергоресурсов европейские страны не смогут в принципе. Чем больше они захотят сократить от нас зависисимость, тем больший ущерб они нанесут своей экономике и тем сильнее вырастут мировые цены на энергоресурсы.

Bank of America

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, что запрет экспорта российской нефти, обернётся увеличением стоимости барреля до $200 и глобальной рецессией. Похожие сценарии

Для просмотра ссылки необходимо нажать

Вход или Регистрация

в Barclays и Goldman Sachs. А я напоминаю, что большая часть мира не вводила санкции.

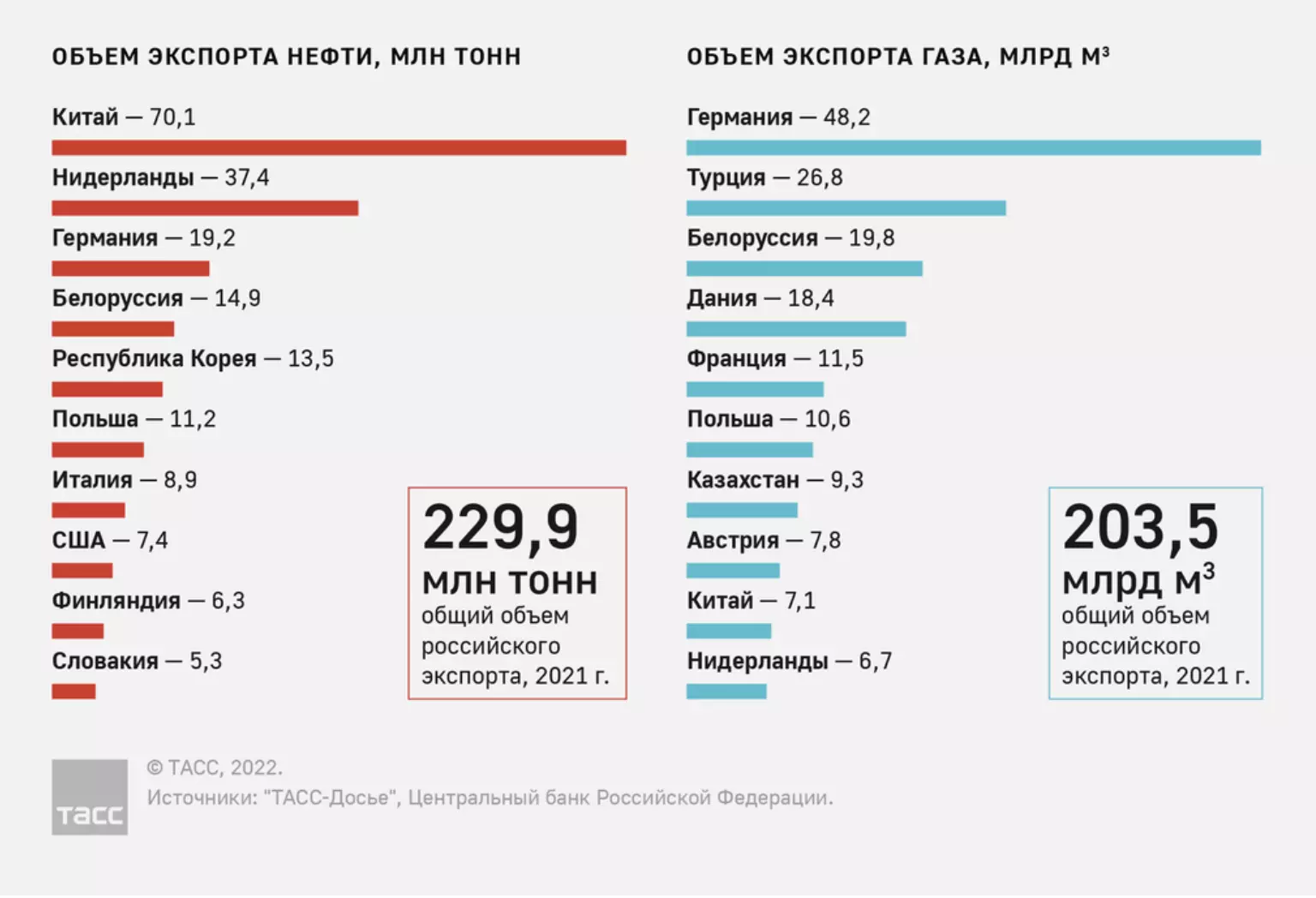

Согласно данным Федеральной таможенной службы (ФТС) РФ, по итогам 2021 года Россия экспортировала 230 млн тонн сырой нефти на общую сумму $110,1 млрд, экспорт природного газа трубопроводным транспортом составим 203,5 млрд куб. м на сумму в $55,5 млрд и ещё СПГ на $7,32 млрд.

Любые потери от сокращения импорта санкционирующими странами будут компенсироваться не только увеличением стоимости нефтегаза для этих стран, но и перенаправлением экспорта в другие регионы, пускай и с определённым дисконтом. В подтверждение этой мысли приведу несколько свежих новостей:

Для просмотра ссылки необходимо нажать Вход или Регистрация: Экспорт нефти из РФ в Индию в марте увеличился в четыре раза.

Для просмотра ссылки необходимо нажать Вход или Регистрация: Индия может импортировать 15 млн баррелей российской нефти.

Для просмотра ссылки необходимо нажать Вход или Регистрация: Исламабад заявил, что сделка с Россией по строительству газопровода «Пакистанский поток» в 1100 км готова.

Не углеводором единым живёт Россия

За первую неделю стоимость фьючерсов на пшеницу с поставкой в марте

Для просмотра ссылки необходимо нажать

Вход или Регистрация

на 43,4%. До многолетних максимумов подорожали также майские фьючерсы. Напоминаю, что Россия является крупнейшим производителем пшеницы с 20% долей от мирового экспорта. Импортируют его в основном страны Африки, Ближнего Востока, Южной и Юговосточной Азии, СНГ, а на Европу приходится всего пару процентов.Важно ещё то, что Украина обеспечивает около 10% мировых поставок пшеницы. Поэтому аналитики немецкого Commerzbank

Для просмотра ссылки необходимо нажать

Вход или Регистрация

о кризисе продовольствия. С таким же посылом недавно

Для просмотра ссылки необходимо нажать

Вход или Регистрация

статья в Financial Times.При этом корень проблемы лежит глубже, чем кажется. О внушительном росте цен на продовольствие я читал ещё в декабре в

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, ибо Китай стремительно нарастил закупки базовых продовольственных товаров. В их госрезерве лежат миллионы тонн риса с зерном — и это больше совокупных запасов всех остальных стран мира вместе взятых.А есть ещё другие зерновые культуры. Их стоимость тоже растёт и продолжит расти, поскольку азотная промышленность и производители удобрений в Европе будут поднимать цены, ибо газ по $3000 за тысячу кубов это «несколько» больше средних $200 в предыдущие годы. Не удивлюсь если русское зерно начнут покупать в Турции по небывалым ценам.

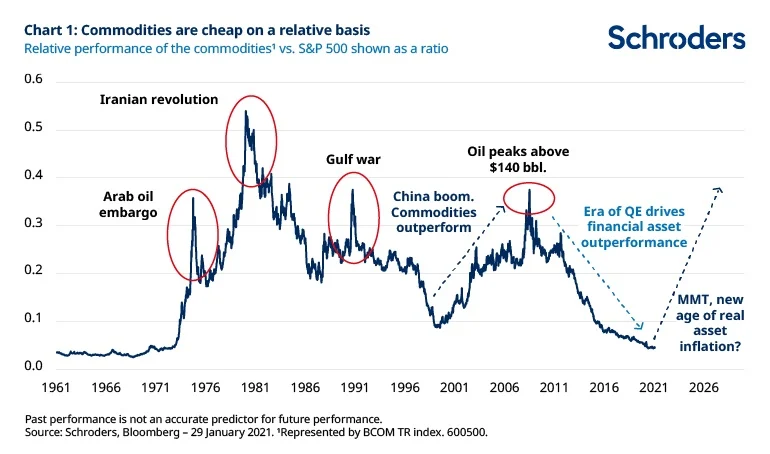

После пандемии на сырьевых рынках начал образовываться дефицит многих товаров. Гольдманы вместе с другими инвестбанкирами ещё в начале года начали

Для просмотра ссылки необходимо нажать

Вход или Регистрация

о структурном кризисе и сырьевом суперцикле, одним из главных бенифициаров которого будет Россия.Последние события только усугубляют ситуацию: Brent по $130 за баррель, алюминий $3850 за тонну, палладий $3375. Сравните это с историческими ценами и ужаснитесь. А есть ещё никель, титан, медь, неон и куча всего остального, где Россия в списке лидеров по мировому экспорту.

Повторюсь, я не умаляю ущерб от ограничений, но не спешите хоронить экономику и рассуждать о коллапсе. Да, в текущих условиях сырьевой суперцикл уже вряд ли станет эдаким экономическим бустером, однако он позволит компенсировать многие потери.

И не забывайте, что санкции не вечны. Замгоссекретаря США Нуланд уже

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, что санкции против России отменят в случае прекращения военных действий на Украине, а в Европе тем временем множится количество недовольных высказываний о чрезмерности предпринятых решений.Экономическая война Востока и Запада

Привожу высказывания некоторых представителей от крупнейших финансовых конгломератов, хедж-фондов и самого Пауэлла касательно заморозки активов ЦБ РФ и отключения России от SWIFT.Потеря Россией своих валютных резервов — это сигнал для других стран о том, что они не могут рассчитывать на то, что эти денежные запасы действительно принадлежат им в случае возникновения напряженности. Это может стать поворотным моментом в истории монетарного мироустройства.

Золтон Пожар,Для просмотра ссылки необходимо нажать Вход или Регистрация

США превращают доллар в Орудие. Мы говорим остальному миру, чтобы он включил другие валюты в свой портфель, и мы уменьшаем стоимость доллара как резервной валюты. Американские налогоплательщики заплатят за это в виде более высоких процентных ставок по нашему долгу.

Кен Гриффин,Для просмотра ссылки необходимо нажать Вход или Регистрация

Хочу обратить ваше внимание, что я намеренно упомянул самых больших и непредвзятых. Хотя есть ещё всякиеВойна может ускорить шаги Китая по изоляции от доллара. Китай уже работал над вопросами статуса резервной валюты и разрабатывал систему обмена сообщениями для международных платежей, аналогичную системе SWIFT.

Джером Пауэлл,Для просмотра ссылки необходимо нажать Вход или Регистрация

Для просмотра ссылки необходимо нажать

Вход или Регистрация

из Euro Pacific Capital с давно известными медвежьими взглядами на доллар или China Institutes of Contemporary International Relations, который является Поднебесным think tank'ом и вообще

Для просмотра ссылки необходимо нажать

Вход или Регистрация

о том, что санкции против России в конечном счёте нанесут больше вреда США и их союзникам.Тем временем поступают заявления, что Китай

Для просмотра ссылки необходимо нажать

Вход или Регистрация

валютный коридор для юаня к рублю вдвое, Индия и Россия

Для просмотра ссылки необходимо нажать

Вход или Регистрация

юань как базисную валюту для схемы рупия-рубль, а глава торговой палаты Турции

Для просмотра ссылки необходимо нажать

Вход или Регистрация

в срочном порядке разработать механизм торговли в рублях, юанях и золоте.И напоследок: Саудовская Аравия рассматривает возможность принятия юаня вместо долларов для продажи нефти. «Этот шаг ослабит доминирование доллара США на мировом рынке нефти и ознаменует еще один сдвиг ведущего мирового экспортера нефти в сторону Азии», —

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Wall Street Journal.В общем, мы наблюдаем за настоящей экономической войной Востока и Запада, причиной или, правильнее сказать, катализатором которой стали последние события на Украине.

Экономические положение США худшее за десятилетия

Общий дефицит торговли товарами США по TTM

Для просмотра ссылки необходимо нажать

Вход или Регистрация

$1,1 трлн, а в сентябре размер дефицита достиг абсолютного рекорда с начала ведения расчётов в 1955 году. При этом дефицит бюджета в 2021 фиcкальном году составил $2,8 трлн после рекордных $3,1 трлн годом ранее.Чистая международная инвестпозиция США (разница между активами и обязательствами штатов перед нерезидентами)

Для просмотра ссылки необходимо нажать

Вход или Регистрация

отрицательного значения в $16,1 трлн, хотя 10 лет назад США должны были миру «всего» $4,5 трлн. Для сравнения, Россия является не заёмщиком, а кредитором и мир ей должен $458 млрд.Ценовые условия для покупки жилья американцы

Для просмотра ссылки необходимо нажать

Вход или Регистрация

как худшие с 1978 года, а для покупок товаров долгосрочного пользования — худшие с 1981 года. В апреле

Для просмотра ссылки необходимо нажать

Вход или Регистрация

рекордный скачок цен на автомобили с 1953 года, а базовый индекс инфляции (без учёта энергии и продуктов питания)

Для просмотра ссылки необходимо нажать

Вход или Регистрация

самый сильный месячный прирост за последние 40 лет.Денежная масса M2 в США с декабря 2019

Для просмотра ссылки необходимо нажать

Вход или Регистрация

с $15.32 трлн до $21.43. Вдумайтесь в это: количество всех денег, которое было нажито в государстве за всю его многовековую историю всего за 2 года увеличилось на 40%.Баланс ФРС за тот же период

Для просмотра ссылки необходимо нажать

Вход или Регистрация

на 110% до $8.75 трлн. ФРС скупил практически весь новый госдолг, уронив реальные ставки по всем казначейским облигациям США до отрицательных значений.Капитализация фондового рынка США

Для просмотра ссылки необходимо нажать

Вход или Регистрация

на $14.66 трлн до $48.56 трлн,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

ВВП на 218%, что является иcторическим максимумом для данного коэффициента. Важно упомянуть, что этот рост

Для просмотра ссылки необходимо нажать

Вход или Регистрация

в основном горсткой крупнейших технологических компаний.В 2020 году ВВП США незначительно просел, но 2021 вырос до $23.2 трлн, превзойдя значение 2019 года. При этом инфляция

Для просмотра ссылки необходимо нажать

Вход или Регистрация

к 7%. Это рекорд с 1982 года и это более чем в 3 раза превышает целевой показатель ФРС. Десятки триллионов долларов во всём мире тают.Долг нефинансового сектора США

Для просмотра ссылки необходимо нажать

Вход или Регистрация

до $63.67 трлн, что уже почти в 3 раза превышает ВВП страны. Основная порция долга в размере $28.87 трлн приходится на федеральные и муниципальные займы.Хочу отметить, что всё вышеперечисленное было опубликовано в «Гроксе» до санкций (sic!), которые неизбежно ударят бумерангом по тем, кто их вводит.

Мы часто подтруниваем над теми, кто в многочисленных проблемах России винит Штаты. У нас даже есть мем с загрязняющим подъезды Обамой. Однако сейчас происходит обратное: администрация Байдена

Для просмотра ссылки необходимо нажать

Вход или Регистрация

тиктокеров, чтобы те по методичке объяснили вину Путина в подорожании бензина в США.Вы только вдумайтесь в это: местный Даня Милохин или Дина Саева по заказу Белого дома с умным видом говорят про рынок commodities и спровоцированную Путиным инфляцию в самой великой, самой свободной и самой богатой. Ничто иное не говорит так выразительно о внутриполитическом и внутриэкономическом кризисе США, как сия дешёвая пропаганда.

Предостерегая неверные интерпретации моих слов, замолвлюсь, что я не подвержен ватным иллюзиям о скором крахе финансовой системы США. Принцип «too big to fail» никуда не делся. Я лишь хочу донести мысль, что огромная удушающая нас санкциями американская рука слабнет также как и европейская. То есть западный санкционный ресурс лимитирован, ограничения не вечны, а для нас остаются открытыми почти весь восток, арабский мир, Африка и Южная Америка.

Для просмотра ссылки необходимо нажать

Вход или Регистрация